Проект Указания Банка России “О порядке формирования микрофинансовыми организациями резервов на возможные потери по займам” (по состоянию на 15.03.2019)

Настоящее Указание на основании статьи 76.4 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954; N 53, ст. 7591, ст. 7607; 2013, N 11, ст. 1076; N 14, ст. 1649; N 19, ст. 2329; N 27, ст. 3438, ст. 3476, ст. 3477; N 30, ст. 4084; N 49, ст. 6336; N 51, ст. 6695, ст. 6699; N 52, ст. 6975; 2014, N 19, ст. 2311, ст. 2317; N 27, ст. 3634; N 30, ст. 4219; N 40, ст. 5318; N 45, ст. 6154; N 52, ст. 7543; 2015, N 1, ст. 4, ст. 37; N 27, ст. 3958, ст. 4001; N 29, ст. 4348, ст. 4357; N 41, ст. 5639; N 48, ст. 6699; 2016, N 1, ст. 23, ст. 46, ст. 50), пункта 5 части 4 статьи 14 Федерального закона от 2 июля 2010 года N 151-ФЗ "О микрофинансовой деятельности и микрофинансовых организациях" (Собрание законодательства Российской Федерации, 2010, N 27, ст. 3435; 2011, N 27, ст. 3880; N 49, ст. 7040; 2013, N 26, ст. 3207; N 30, ст. 4084; N 51, ст. 6683, ст. 6695; 2014, N 26, ст. 3395; 2015, N 27, ст. 4001; N 29, ст. 4357; 2016, N 1, ст. 27; N 27, ст. 4225; 2017, N 18, ст. 2669; N 31, ст. 4830) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от ______________ 2018 года N _________) устанавливает порядок формирования микрофинансовыми организациями резервов на возможные потери по займам.

1. Резервы на возможные потери по займам формируются по требованиям микрофинансовой организации, вытекающим из договоров займа и договоров уступки требований по договорам займа.

2. Резервы на возможные потери по займам формируются микрофинансовой компанией ежемесячно, микрокредитной компанией ежеквартально по состоянию на последнее число месяца для микрофинансовой компании (квартала для микрокредитной компании) при наличии рисков возникновения убытков в результате неисполнения или ненадлежащего исполнения обязательств по договорам займа, заключенным микрофинансовой организацией, в том числе до приобретения статуса микрофинансовой организации (далее - заключенный договор займа), и по договорам займа, требования по которым приобретены микрофинансовой организацией, в том числе до приобретения статуса микрофинансовой организации (далее - приобретенный договор займа), по результатам осуществляемой микрофинансовой организацией проверки числящейся по состоянию на последнее число месяца для микрофинансовой компании (квартала для микрокредитной компании) задолженности по договорам займа с целью выявления и определения рисков возникновения убытков в результате неисполнения или ненадлежащего исполнения обязательств по заключенным и приобретенным договорам займа (далее - инвентаризация задолженности).

2.1. Резервы на возможные потери по займам формируются:

по сумме требований по основному долгу по заключенному договору займа, в которую не включаются проценты за пользование займом, комиссионные вознаграждения, неустойки, иные платежи в пользу микрофинансовой организации, установленные указанным договором займа;

по сумме вложений в приобретенные требования по приобретенному договору займа;

по сумме требований по начисленным процентным доходам по заключенному договору займа, в которую включаются проценты за пользование займом, любые заранее установленные договором займа доходы по займу, а также сумма неустойки (штрафа, пени) по договору займа в случае наличия соответствующего решения суда, вступившего в законную силу, в размере, присужденном судом, или в случае признания суммы неустойки (штрафа, пени) заемщиком;

по сумме требований по процентным доходам по приобретенному договору займа, начисленным микрофинансовой организацией с момента приобретения ею требований по договору займа, в которую включаются проценты за пользование займом, любые заранее установленные указанным договором займа доходы по займу, а также сумма неустойки (штрафа, пени) по указанному договору займа в случае наличия соответствующего решения суда, вступившего в законную силу, в размере, присужденном судом, или в случае признания суммы неустойки (штрафа, пени) заемщиком.

2.2. Под суммой вложений в приобретенные требования по приобретенному договору займа, указанной в абзаце третьем подпункта 2.1 пункта 2 настоящего Указания, понимается сумма, уплачиваемая в соответствии с договором уступки требования цеденту (или лицу, указанному цедентом).

В случае приобретения в рамках одного договора уступки требования требований по нескольким договорам займа, сумма вложения в приобретенные требования по каждому договору займа определяется путем умножения суммы вложений в приобретенные требования по договорам займа по договору уступки требования на значение, равное отношению суммы задолженности по каждому займу к сумме задолженности по всем займам, требования по которым приобретены в рамках одного договора уступки требования, если иной порядок не установлен договором уступки требований.

2.3. Размер сформированного резерва на возможные потери по займам не может превышать сумму требований по основному долгу и начисленным процентным доходам по заключенному договору займа или сумму вложений в приобретенные требования и требований по процентным доходам по приобретенным договорам займа.

3. К рискам возникновения убытков в результате неисполнения или ненадлежащего исполнения обязательств по заключенным и (или) приобретенным договорам займа для целей настоящего Указания относятся в том числе:

нарушение заемщиком условий договоров займа в случаях, установленных настоящим Указанием;

отсутствие у микрофинансовой организации первичных учетных документов, подтверждающих факт заключения договора займа;

признание заемщика несостоятельным (банкротом) или введение в отношении заемщика процедур банкротства в соответствии с Федеральным законом от 26 октября 2002 года N 127-ФЗ "О несостоятельности (банкротстве)" (Собрание законодательства Российской Федерации, 2002, N 43, ст. 4190; 2004, N 35, ст. 3607; 2005, N 1, ст. 18, ст. 46; N 44, ст. 4471; 2006, N 30, ст. 3292; N 52, ст. 5497; 2007, N 7, ст. 834; N 18, ст. 2117; N 30, ст. 3754; N 41, ст. 4845; N 49, ст. 6079; 2008, N 30, ст. 3616; N 49, ст. 5748; 2009, N 1, ст. 4, ст. 14; N 18, ст. 2153; N 29, ст. 3632; N 51, ст. 6160; N 52, ст. 6450; 2010, N 17, ст. 1988; N 31, ст. 4188, ст. 4196; 2011, N 1, ст. 41; N 7, ст. 905; N 19, ст. 2708; N 27, ст. 3880; N 29, ст. 4301; N 30, ст. 4576; N 48, ст. 6728; N 49, ст. 7015, ст. 7024, ст. 7040, ст. 7061, ст. 7068; N 50, ст. 7351, ст. 7357; 2012, N 31, ст. 4333; N 53, ст. 7607, ст. 7619; 2013, N 23, ст. 2871; N 26, ст. 3207; N 27, ст. 3477, ст. 3481; N 30, ст. 4084; N 51, ст. 6699; N 52, ст. 6975, ст. 6984; 2014, N 11, ст. 1095, ст. 1098; N 30, ст. 4217; N 49, ст. 6914; N 52, ст. 7543; 2015, N 1, ст. 10, ст. 11, ст. 29, ст. 35; N 27, ст. 3945, ст. 3958, ст. 3967, ст. 3977; N 29, ст. 4350, ст. 4355, ст. 4362; 2016, N 1, ст. 11, ст. 27, ст. 29; N 23, ст. 3296; N 26, ст. 3891; N 27, ст. 4225, ст. 4237, ст. 4293, ст. 4305; 2017, N 1, ст. 29; N 18, ст. 2661; N 25, ст. 3596; N 31, ст. 4761, ст. 4767, ст. 4815, ст. 4830; N 48, ст. 7052; 2018, N 1, ст. 54; N 11, ст. 1588; N 18, ст. 2557, ст. 2563, ст. 2576) (далее - Федеральный закон "О несостоятельности (банкротстве");

нахождение заемщика - юридического лица в стадии ликвидации;

аннулирование (отзыв) лицензии заемщика - кредитной организации, некредитной финансовой организации, исключение заемщика - некредитной финансовой организации из реестра (государственного реестра), ведение которого осуществляется Банком России;

изменение суммы требований (порядка взыскания требований) по договору займа по решению суда, вступившему в законную силу, или заключение с заемщиком дополнительного соглашения, изменяющего существенные условия договора займа, на основании которого заемщик получает право исполнять обязательства по договору займа в более благоприятном режиме (увеличение срока погашения займа, уменьшение размера процентной ставки, изменение порядка расчета переменной процентной ставки, в результате которого происходит уменьшение размера процентов, замена переменной процентной ставки на фиксированную при наблюдаемом росте переменной процентной ставки) (далее - реструктуризация).

Иные риски возникновения убытков в результате неисполнения или ненадлежащего исполнения обязательств по договорам займа могут определяться микрофинансовыми организациями самостоятельно в своих внутренних документах на основании признаков обесценения займа, установленных Положением Банка России от 1 октября 2015 года N 493-П "Отраслевой стандарт бухгалтерского учета некредитными финансовыми организациями операций по выдаче (размещению) денежных средств по договорам займа и договорам банковского вклада", зарегистрированным Министерством юстиции Российской Федерации 15 октября 2015 года N 39330, или Положением Банка России от 25 октября 2017 года N 612-П "О порядке отражения на счетах бухгалтерского учета объектов бухгалтерского учета некредитными финансовыми организациями" зарегистрированным Министерством юстиции Российской Федерации 11 декабря 2017 года N 49203.

4. Резерв на возможные потери по займам формируется в следующем порядке.

4.1. Займы группируются по видам заемщиков и объединяются в следующие группы:

задолженность физических лиц, не являющихся индивидуальными предпринимателями, по договору микрозайма, заключенному на срок до 30 дней включительно в сумме до 30 тысяч рублей включительно (далее - задолженность физических лиц, не являющихся индивидуальными предпринимателями, по краткосрочным микрозаймам);

иная задолженность физических лиц, не являющихся индивидуальными предпринимателями;

задолженность индивидуальных предпринимателей и юридических лиц, являющихся субъектами малого и среднего предпринимательства;

задолженность индивидуальных предпринимателей и юридических лиц, не являющихся субъектами малого и среднего предпринимательства.

4.2. Для целей настоящего Указания наличие сведений о физическом лице в едином государственном реестре индивидуальных предпринимателей и принадлежность юридического лица к субъектам малого и среднего предпринимательства определяются на момент заключения договора займа и (или) на момент приобретения требования по договору займа и в последующем один раз в течение календарного года не ранее 10 августа при очередном проведении плановой инвентаризации задолженности.

Для целей настоящего Указания задолженность заемщика, являющегося индивидуальным предпринимателем, объединяется в соответствующую группу, указанную в абзацах четвертом или пятом подпункта 4.1 пункта 4 настоящего Указания, на основании цели заключенного или приобретенного договора займа, связанной с осуществлением предпринимательской деятельности.

4.3. Реструктурированная задолженность физических лиц, не являющихся индивидуальными предпринимателями, по краткосрочным микрозаймам и иная реструктурированная задолженность объединяются в отдельные группы. При этом для отнесения задолженности к реструктурированной задолженности физических лиц, не являющихся индивидуальными предпринимателями, по краткосрочным микрозаймам или к иной реструктурированной задолженности учитываются первоначальные условия заключенного и (или) приобретенного договора займа (микрозайма) в части суммы займа (микрозайма) и срока, на который заключен договор займа (микрозайма), задолженность по которому подлежит реструктуризации.

В случае если в течение 180 календарных дней с момента последней реструктуризации обязательства по возврату задолженности по заключенным и (или) приобретенным договорам займа исполняются заемщиком своевременно и в полном объеме в соответствии с условиями договора займа и с учетом дополнительного соглашения о реструктуризации, задолженность по такому договору займа не будет признаваться реструктурированной задолженностью. Определение группы задолженности будет осуществляться в соответствии с требованиями подпункта 4.1 пункта 4 настоящего Указания.

4.4. Заключенный и (или) приобретенный договор займа не признается реструктурированным в случае, если в нем содержатся условия, при наступлении которых без заключения дополнительного соглашения о реструктуризации заемщик получает право исполнять обязательства по займу в более благоприятном режиме, а также параметры таких изменений, и в дальнейшем указанные условия наступают фактически и параметры таких изменений соблюдаются.

4.5. Сформированные в соответствии с подпунктами 4.1 и 4.3 настоящего пункта группы, за исключением задолженности физических лиц, не являющихся индивидуальными предпринимателями, по краткосрочным микрозаймам и реструктурированной задолженности физических лиц, не являющихся индивидуальными предпринимателями, по краткосрочным микрозаймам и задолженности индивидуальных предпринимателей и юридических лиц, являющихся субъектами малого и среднего предпринимательства, в зависимости от обеспечения исполнения обязательств подразделяются на следующие подгруппы:

задолженность, обеспеченная поручительством, и (или) независимой гарантией, и (или) качественным залогом;

иная задолженность.

Группа "задолженность индивидуальных предпринимателей и юридических лиц, являющихся субъектами малого и среднего предпринимательства" подразделяется на следующие подгруппы:

задолженность, обеспеченная поручительством, и (или) государственной гарантией субъекта Российской Федерации, муниципальной гарантией за счет бюджетных средств в рамках государственной поддержки субъектов малого и среднего предпринимательства;

задолженность, обеспеченная поручительством, и (или) независимой гарантией, и (или) качественным залогом, за исключением задолженности, обеспеченной поручительством за счет бюджетных средств в рамках государственной поддержки субъектов малого и среднего предпринимательства;

иная задолженность.

4.6. Для целей настоящего Указания залог признается качественным в случае, если на момент проведения инвентаризации задолженности размер задолженности по заключенному или приобретенному договору займа не превышает оценочную стоимость предмета (предметов) залога по договору займа.

Расчет оценочной стоимости предмета (предметов) залога по договорам займа осуществляется на момент заключения договора займа и (или) приобретения требования по договору займа и в последующем один раз в год при проведении инвентаризации перед составлением бухгалтерской (финансовой) отчетности по итогам года, за исключением случая, установленного пунктом 8 настоящего Указания.

4.7. Для целей признания задолженности обеспеченной независимой гарантией такая независимая гарантия должна быть безотзывной, а сумма и срок, на которые выдана независимая гарантия, не должны подлежать уменьшению.

4.8. Обеспечение не может учитываться для целей формирования резервов на возможные потери по займам в следующих случаях:

признание залогодателя по заключенному и (или) приобретенному договору займа, поручителя по заключенному и (или) приобретенному договору займа, гаранта по заключенному и (или) приобретенному договору займа несостоятельным (банкротом) либо в отношении залогодателя по заключенному и (или) приобретенному договору займа, поручителя по заключенному и (или) приобретенному договору займа, гаранта по заключенному и (или) приобретенному договору займа введены процедуры банкротства в соответствии с Федеральным законом "О несостоятельности (банкротстве)";

ликвидация залогодателя по заключенному и (или) приобретенному договору займа, поручителя по заключенному и (или) приобретенному договору займа, гаранта по заключенному и (или) приобретенному договору займа - юридического лица или нахождение залогодателя по заключенному и (или) приобретенному договору займа, поручителя по заключенному и (или) приобретенному договору займа, гаранта по заключенному и (или) приобретенному договору займа - юридического лица в стадии ликвидации;

предмет залога является обеспечением по иным обязательствам, за исключением случаев, когда рассчитанная стоимость оценки предмета залога за вычетом суммы иных обязательств, обеспеченных данным предметом залога, возникшим как до, так и после заключения договора займа и (или) приобретении требования по договору займа, на момент осуществления инвентаризации задолженности удовлетворяет требованиям, установленным подпунктом 4.6 пункта 4 настоящего Указания;

в качестве предмета залога выступают акции (доли) микрофинансовой организации-кредитора;

утрата предмета залога;

эмитентом (векселедателем) предоставленных в залог ценных бумаг является заемщик или микрофинансовая организация - кредитор.

4.9. В зависимости от наличия и продолжительности просроченных платежей задолженность подразделяется на:

задолженность без просроченных платежей;

задолженность с просроченными платежами продолжительностью от 1 до 30 календарных дней;

задолженность с просроченными платежами продолжительностью от 31 до 60 календарных дней;

задолженность с просроченными платежами продолжительностью от 61 до 90 календарных дней;

задолженность с просроченными платежами продолжительностью от 91 до 120 календарных дней;

задолженность с просроченными платежами продолжительностью от 121 до 180 календарных дней;

задолженность с просроченными платежами продолжительностью от 181 до 270 календарных дней;

задолженность с просроченными платежами продолжительностью от 271 до 360 календарных дней;

задолженность с просроченными платежами продолжительностью свыше 360 календарных дней.

4.10. Продолжительность просроченной задолженности по приобретенным договорам займа включает продолжительность просроченной задолженности по договорам займа, возникшую до момента приобретения требований по договорам займа.

4.11. Микрофинансовая организация вправе не формировать резерв на возможные потери по займам в отношении задолженности с просроченными платежами продолжительностью до семи календарных дней (включительно) при условии отсутствия случаев, установленных пунктами 6 и 7 настоящего Указания.

5. Для целей формирования резервов на возможные потери по займам устанавливаются ставки резервирования в процентах от сумм, указанных в подпункте 2.1 пункта 2 настоящего Указания, в зависимости от группы и подгруппы задолженности, от продолжительности просроченных платежей по задолженности, а также от иных имеющихся рисков возникновения убытков в результате неисполнения или ненадлежащего исполнения заемщиком обязательств по заключенным и (или) приобретенным договорам займа в размерах не менее установленных приложением к настоящему Указанию, но не превышающих 100 процентов, с учетом особенностей, установленных настоящим Указанием.

В случае наличия событий, подтверждающих обесценение займа (признаки обесценения), установленных Положением Банка России от 1 октября 2015 года N 493-П "Отраслевой стандарт бухгалтерского учета некредитными финансовыми организациями операций по выдаче (размещению) денежных средств по договорам займа и договорам банковского вклада", зарегистрированным Министерством юстиции Российской Федерации 15 октября 2015 года N 39330, или Положением Банка России от 25 октября 2017 года N 612-П "О порядке отражения на счетах бухгалтерского учета объектов бухгалтерского учета некредитными финансовыми организациями" зарегистрированным Министерством юстиции Российской Федерации 11 декабря 2017 года N 49203, микрофинансовая организация вправе формировать резервы на возможные потери по займам в размере, превышающем минимальные ставки резервирования, установленные приложением к настоящему Указанию.

6. Минимальные ставки резервирования, установленные приложением к настоящему Указанию, увеличиваются не менее чем на 10 процентных пунктов в соответствии с приложением к настоящему Указанию, но не превышают 100 процентов, в следующих случаях (до их устранения):

достижение продолжительности просроченных платежей по заключенному и (или) приобретенному договору займа 180 календарных дней в совокупности (но не на непрерывной основе) в течение последних 365 календарных дней, в которых были просрочены платежи по договору займа;

невыполнение заемщиком условия заключенного и (или) приобретенного договора займа о целевом использовании суммы займа, а также нарушение заемщиком обязанностей по обеспечению возможности осуществления микрофинансовой организацией контроля за целевым использованием суммы займа в случае, если договором займа предусмотрена обязанность микрофинансовой организации осуществлять указанный контроль;

исключение заемщика - некредитной финансовой организации из реестра (государственного реестра), ведение которого осуществляется Банком России, при условии, что такое исключение не приводит к обязательной ликвидации юридического лица.

7. Вне зависимости от продолжительности просроченных платежей по задолженности ставки резервирования устанавливаются в размере не менее 99 процентов в соответствии с приложением к настоящему Указанию, но не превышают 100 процентов, в следующих случаях (до их устранения):

отсутствие у микрофинансовой организации первичных учетных документов, подтверждающих факт заключения договора займа с заемщиком или факт приобретения требований по договору займа;

признание заемщика несостоятельным (банкротом) или введение в отношении заемщика процедур банкротства в соответствии с Федеральным законом "О несостоятельности (банкротстве)";

нахождение заемщика - юридического лица в стадии ликвидации.

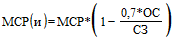

8. В случае если на момент проведения инвентаризации задолженности размер задолженности по заключенному или приобретенному договору займа, исполнение обязательств по которому обеспечено ипотекой, не превышает 70 процентов от оценочной стоимости предмета (предметов) залога, уточняемой не реже одного раза в квартал, за вычетом суммы иных обязательств, по которым данный предмет залога является обеспечением, минимальная ставка резервирования по такому договору (МСР(и) определяется по следующей формуле:

,

,

где:

МСР - минимальная ставка резервирования, установленная приложением к настоящему Указанию (с учетом особенностей, установленных пунктами 6 и 7 настоящего Указания), соответствующая определенной с учетом требований настоящего Указания группе, подгруппе задолженности и продолжительности просроченных платежей;

ОС - оценочная стоимость предмета залога;

СЗ - задолженность по договору займа.

Если значение "0,7 * ОС" больше или равно значению СЗ, значение МСР(и) признается равным нулю (0) процентам.

При определении минимальной ставки резервирования по приобретенному или заключенному договору займа, исполнение обязательств по которому обеспечено ипотекой, оценочная стоимость предмета залога учитывается в следующем размере:

для задолженности с просроченными платежами продолжительностью от 1 до 270 календарных дней - 100 процентов;

для задолженности с просроченными платежами продолжительностью от 271 до 360 календарных дней - не более 70%;

для задолженности с просроченными платежами продолжительностью от 360 до 730 календарных дней - не более 50%.

При достижении продолжительности просроченной задолженности 731 календарного дня значение МСР(и) признается равным 99 процентам.

9. В случае наличия двух и более договоров займа, заключенных микрофинансовой организацией с одним заемщиком или требования, по которым приобретены микрофинансовой организацией в отношении одного заемщика, минимальная ставка резервирования по всем указанным договорам займа определяется исходя из максимального размера рисков ненадлежащего исполнения заемщиком обязательств по договорам займа.

10. Размер резерва на возможные потери по займам определяется путем умножения сумм, указанных в подпункте 2.1 пункта 2 настоящего Указания, на ставку резервирования в зависимости от группы и подгруппы задолженности, от продолжительности просроченных платежей, а также от иных имеющихся рисков ненадлежащего исполнения заемщиком обязательств по заключенным и (или) приобретенным договорам займа.

11. При различной продолжительности просроченных платежей по задолженности по сумме основного долга по займу и по сумме начисленных процентных доходов по займу минимальная ставка резервирования определяется исходя из максимальной продолжительности просроченных платежей.

При различной продолжительности просроченных платежей по задолженности по сумме вложений в приобретенные требования по договорам займа и по сумме требований по начисленным процентным доходам по договорам займа, требования по которым приобретены микрофинансовой организацией, минимальная ставка резервирования определяется исходя из максимальной продолжительности просроченных платежей.

12. Резервы на возможные потери по займам не формируются по задолженности, которая признана безнадежной, в случае списания такой задолженности с баланса микрофинансовой организации в соответствии с Положением Банка России от 1 октября 2015 года N 493-П "Отраслевой стандарт бухгалтерского учета некредитными финансовыми организациями операций по выдаче (размещению) денежных средств по договорам займа и договорам банковского вклада".

13. Настоящее Указание вступает в силу по истечении 180 дней после дня его официального опубликования.

В отношении заключенных и приобретенных договоров займа до дня вступления в силу настоящего Указания, по которым не производилась оценка предмета залога, оценка предмета залога в соответствии с требованиями подпункта 4.6 пункта 4 настоящего Указания осуществляется на момент ближайшей инвентаризации, следующей после вступления в силу настоящего Указания.

Микрофинансовые организации обязаны осуществить формирование резервов на возможные потери по займам в отношении заключенных и приобретенных договоров займа, не являющимися микрозаймами, а также в отношении договоров займа (в том числе микрозайма), заключенных и (или) приобретенных до приобретения статуса микрофинансовой организации, в соответствии с требованиями настоящего Указания не позднее 1 января 2020 года.

Со дня вступления в силу настоящего Указания признать утратившим силу Указание Банка России от 28 июня 2016 года N 4054-У "О порядке формирования микрофинансовыми организациями резервов на возможные потери по займам", зарегистрированное Министерством юстиции Российской Федерации 28 июля 2016 года N 43023.

|

Председатель Центрального банка Российской Федерации |

Приложение

к Указанию Банка России

от _________ 2018 года № _____

«О порядке формирования микрофинансовыми

организациями резервов на возможные

потери по займам»

МИНИМАЛЬНЫЕ СТАВКИ РЕЗЕРВИРОВАНИЯ ПРИ ФОРМИРОВАНИИРЕЗЕРВОВ НА ВОЗМОЖНЫЕ ПОТЕРИ ПО ЗАЙМАМ ДЛЯ МИКРОФИНАНСОВЫХ ОРГАНИЗАЦИЙ (В ПРОЦЕНТАХ)

| N п/п | Задолженность физических лиц, не являющихся индивидуальными предпринимателями, по краткосрочным микрозаймам | Иная задолженность физических лиц, не являющихся индивидуальными предпринимателями | Задолженность индивидуальных предпринимателей и юридических лиц, являющихся субъектами малого и среднего предпринимательства | Задолженность индивидуальных предпринимателей и юридических лиц, не являющихся субъектами малого и среднего предпринимательства | Реструктурированная задолженность физических лиц, не являющихся индивидуальными предпринимателями, по краткосрочным микрозаймам | Иная реструктурированная задолженность | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Задолженность , обеспеченная поручительством, и (или) независимой гарантией, и (или) качественным залогом | Иная задолженность | Задолженность, обеспеченная поручительством, и (или) государственной гарантией, муниципальной гарантией за счет бюджетных средств в рамках государственной поддержки субъектов малого и среднего предпринимательства | Задолженность, обеспеченная поручительством, и (или) независимой гарантией, и (или) качественным залогом, за исключением задолженности, обеспеченной поручительством за счет бюджетных средств в рамках государственной поддержки субъектов малого и среднего предпринимательства | Иная задолженность | Задолженность, обеспеченная поручительством, и (или) независимой гарантией, и (или) качественным залогом | Иная задолженность | Задолженность, обеспеченная поручительством, и (или) независимой гарантией, и (или) качественным залогом | Иная задолженность | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 1 | Задолженность без просроченных платежей | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 20 | 2 | 5 |

| 2 | Задолженность с просроченными платежами продолжительностью от 1 до 30 календарных дней | 50 | 1,5 | 3 | 1 | 1,5 | 3 | 1,5 | 3 | 50 | 5 | 10 |

| 3 | Задолженность с просроченными платежами продолжительностью от 31 до 60 календарных дней | 80 | 7 | 10 | 2 | 5 | 10 | 7 | 10 | 80 | 20 | 30 |

| 4 | Задолженность с просроченными платежами продолжительностью от 61 до 90 календарных дней | 90 | 15 | 20 | 5 | 10 | 20 | 15 | 20 | 90 | 40 | 50 |

| 5 | Задолженность с просроченными платежами продолжительностью от 91 до 120 календарных дней | 99 | 30 | 40 | 15 | 25 | 35 | 35 | 45 | 99 | 60 | 70 |

| 6 | Задолженность с просроченными платежами продолжительностью от 121 до 180 календарных дней | 99 | 45 | 50 | 25 | 35 | 50 | 55 | 70 | 99 | 80 | 90 |

| 7 | Задолженность с просроченными платежами продолжительностью от 181 до 270 календарных дней | 99 | 60 | 65 | 50 | 75 | 75 | 75 | 90 | 99 | 95 | 99 |

| 8 | Задолженность с просроченными платежами продолжительностью от 271 до 360 календарных дней | 99 | 75 | 80 | 50 | 75 | 75 | 95 | 99 | 99 | 99 | 99 |

| 9 | Задолженность с просроченными платежами продолжительностью свыше 360 календарных дней | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 |

Пояснительная записка

к проекту Указания Банка России "О порядке формирования микрофинансовыми организациями резервов на возможные потери по займам"

Банк России разработал проект указания "О порядке формирования микрофинансовыми организациями резервов на возможные потери по займам" (далее - проект).

Документ разработан в рамках реализации компетенции Банка России на установление порядка формирования микрофинансовыми организациями (далее - МФО) резервов на возможные потери по займам (далее - РВПЗ) и направлен на совершенствование порядка формирования МФО РВПЗ на основе правоприменительной практики, сближение подходов к формированию РВПЗ и резервов под обесценение в соответствии с отраслевым стандартом бухгалтерского учета, повышение эффективности хеджирования рисков невозврата займов, введение стимулирующего регулирования для МФО предпринимательского финансирования.

Проект предусматривает следующие основные изменения действующего порядка формирования МФО РВПЗ:

1. Формирование резервов на возможные потери по займам по всем займам, выданным и приобретенным МФО (по микрозаймам и иным займам).

В связи с тем, что МФО законодательно разрешено осуществлять иную деятельность, в том числе выдавать иные займы (с учетом ограничений, установленных пунктом 3 части 1 статьи 9 Федерального закона от 02.07.2010 N 151-ФЗ "О микрофинансовой деятельности и микрофинансовых организациях"), указанная иная деятельность влечет за собой формирование рисков, аналогичных тем, что возникают у МФО при выдаче микрозаймов. В связи с этим проектом устанавливается обязанность формировать резервы на возможные потери по всем займам МФО.

Справочно: в настоящее время в соответствии с Указанием о нормативах МФК 1 организации рассчитывают (но не формируют) резервы на возможные потери по всем требованиям (по всем займам) к связанному лицу для расчета нормативов НМФК3 и НМФК4;

в соответствии с требованиями МСФО все МФО обязаны формировать резервы под обесценение по всем займам. Таким образом, проект указания сближает подходы к формированию резервов на возможные потери по займам и резервов под обесценение и может быть использован МФО при формировании резервов под обесценение.

2. Установление не фиксированных, а минимальных значений резервов на возможные потери по займам.

Предоставление возможности МФО формировать резервы на возможные потери по займам в размерах, превышающих установленные значения, позволит МФО эффективнее хеджировать возникающие риски, связанные с невозвратом займов.

3. Резервы на возможные потери по займам формируются не только при наличии не исполненных (полностью либо частично) обязательств перед МФО, но и в случае наступления иных рисков ненадлежащего исполнения заемщиком обязательств.

Установлены случаи, при наступлении которых минимальная ставка резервирования увеличивается не менее чем на 10 процентных пунктов от минимально установленных ставок (аннулирование лицензии заемщика, исключение из реестра заемщика, достижение продолжительности просроченных платежей 180 дней в совокупности в течение года, приобретение ранее уступленного договора займа), а также случаи, при наступлении которых минимальная ставка резервирования будет составлять 99% (отсутствия документов, подтверждающих факт заключения договора займа или факт приобретения требований по договору займа, признания заемщика несостоятельным (банкротом), применения в отношении заемщика процедур банкротства или нахождения заемщика - юридического лица в стадии ликвидации).

Кроме того, при определении значения резервов на возможные потери по займам анализируются продолжительность просроченных платежей и иные риски ненадлежащего исполнения заемщиком обязательств по всем договорам займа, заключенным между заемщиком и МФО или требования по которым приобретены МФО в отношении одного заемщика. Значение резерва по всем договорам с одним заемщиком определяется исходя из договора, несущего максимальный риск.

4. Введение требований к залогу, а также к иным способам обеспечения исполнения обязательств по договорам займа.

Проектом устанавливаются виды залогов, которые не могут считаться обеспечением исполнения обязательств, а также события, при наступлении которых обеспечение не может учитываться при формировании резервов на возможные потери по займам.

Кроме того, вводится понятие "качественный залог", под которым понимается залог, стоимость которого больше или равна сумме займа.

5. Льготная ставка резервирования по ипотеке в случае, если сумма задолженности не превышает 70% от оценочной стоимости недвижимого имущества, уточняемой на момент проведения инвентаризации (по аналогии с кредитными организациями).

6. Установление пониженных минимальных ставок резервирования по задолженности индивидуальных предпринимателей и юридических лиц, являющихся субъектами малого и среднего предпринимательства, обеспеченной поручительством, и (или) государственной гарантией, муниципальной гарантией за счет бюджетных средств в рамках государственной поддержки субъектов малого и среднего предпринимательства.

Указанное нововведение отвечает цели введения стимулирующего регулирования для МФО предпринимательского финансирования в рамках реализации Дорожной карты Банка России по развитию финансирования субъектов малого и среднего предпринимательства.

7. Переходный период.

Указание вступает в силу по истечении 180 дней после его официального опубликования. Для иных займов и займов, предоставленных или приобретенных до получения статуса МФО, предусмотрен отлагательный период - резервы должны быть сформированы не позднее 1 января 2020 года.

Ответственным структурным подразделением является Департамент микрофинансового рынка. Дата окончания приема предложений и замечаний по проекту, направляемых в рамках публичного обсуждения - 28.03.2019.

------------------------------

1 Указание Банка России от 24.05.2017 N 4382-У "Об установлении экономических нормативов для микрофинансовой компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, и (или) юридических лиц в виде займов, и микрофинансовой компании, осуществляющей выпуск и размещение облигаций"

Обзор документа

Банк России планирует усовершенствовать порядок формирования микрофинансовыми организациями резервов на возможные потери по займам.

Можно выделить следующие основные изменения:

- формирование резервов по всем займам, выданным и приобретенным МФО;

- установление не фиксированных, а минимальных значений резервов;

- введение требований к способам обеспечения исполнения обязательств по договорам займа;

- формирование резервов не только при наличии неисполненных обязательств перед МФО, но и в случае наступления иных рисков ненадлежащего исполнения заемщиком обязательств;

- установление льготной ставки резервирования по ипотеке по аналогии с кредитными организациями.

(1).jpg)