5 мифов о налогах привели в 2023 к бизнес-потерям и личным рискам на 77-99 млн

5 мифов о налогах привели в 2023 к бизнес-потерям и личным рискам на 77-99 млн

Советник государственной гражданской службы РФ II класса, руководитель направления налоговой практики и арбитражных споров

Содержание

Средние финансовые потери в бизнесе и личных финансах из-за «налоговых» заблуждений и ошибок по официальной статистике приближаются к 100 млн руб. При этом 99% руководителей, которых привлекли к субсидиарной или материальной ответственности после налоговых доначислений и/или банкротства компаний, никогда не думали, что с ними такое может случиться. И уж тем более никто не ожидал стать фигурантом уголовного дела (достаточно вспомнить некоторых блогеров...). Вера в какие «мифы» приводит к таким результатам и как предотвратить потери? — разберемся в статье.

Миф № 1 «Будет проверка — будем переживать»

За 9 месяцев 2023 года без доначислений закончились менее 5% выездных налоговых проверок (в среднем по РФ и по Москве). Это значит: если налоговый орган назначил выездную проверку — «переживать» поздно, доначисления практически гарантированы.

При этом ежегодно растет «средний чек» выездных проверок компаний.

Аналогичные (по поступлениям в бюджет) результаты принесла активно проводимая ФНС работа по самостоятельному уточнению налогоплательщиками своих обязательств.

Глядя на эти цифры, вы все еще надеетесь «отсидеться в своей раковине», отмахиваясь от требований налоговой инспекции и надеясь, что «пронесет»? Если так — вы глубоко заблуждаетесь!

Попустительское отношение к риску налоговых претензий в текущих условиях недопустимо. Усиливающаяся благодаря цифровым системам централизация контрольно-аналитической работы ФНС диктует территориальным инспекциям направления их деятельности. Поэтому отсутствие профилактики ошибок и рисков в учете, игнорирование запросов налоговых инспекций по формальным основаниям или из-за трудоемкости их исполнения — отходят в прошлое. Неудовлетворенный интерес налогового органа к вашему бизнесу чреват высокими рисками оказаться в ситуации, когда ваши контраргументы не будут услышаны вовремя.

В этой связи, проактивные руководители, заботящиеся о своем будущем, действуют на опережение. Даже при вашей полной уверенности в безошибочности учета или кажущейся абсурдности обвинений — не отпускайте ситуацию на самотек — добавляйте контроль и оперативное реагирование на любой запрос. Это точно окупится для вас!

Наш кейс

В «Правовест Аудит» обратилась компания, которая проигнорировала запрос налогового органа, т.к. посчитала претензию налоговой безосновательной, а по итогу получила взыскание доначислений по формальным основаниям. При участии налоговых юристов претензии были сняты, только после этого появилась возможность вернуть переплаченную недоимку. Если бы компания сразу внимательно отнеслась к вопросам инспекции, то, скорее всего, удалось бы упредить реальное взыскание, денежные средства не выбывали бы из оборота.

Чтобы иметь сильную позицию и не доводить до споров с налоговыми органами привлекайте аудиторов для своевременной проверки ошибок и профилактики рисков, а также, налоговых консультантов и юристов, которые заранее оценят перспективы спора и помогут минимизировать связанные с ним издержки.

К чему готовиться и как реагировать, если вас вызвали в инспекцию? — рассказываем в нашем телеграм-канале «НАЛОГИ без ОШИБОК_Правовест Аудит» — перейти в телеграм >>

В 93% аудиторских проверок мы находим нарушения и говорим на канале о наиболее значимых, делимся опытом по налоговым спорам и судебной практике. Вы найдете множество полезных материалов, которые помогут дружить с налогами без ошибок и личных рисков. Здесь подробнее о рубриках канала. Подписывайтесь и рекомендуйте нас коллегам для уверенности в налогах и учете!

Миф № 2 «Платим налоги — спим спокойно»

Чувствуете себя в безопасности, потому что не работаете с «техническими компаниями» и не «дробите» бизнес? Успокаиваться рано!

Среди самых распространенных налоговых споров именно те, в которые можно попасть даже без умысла.

Во-первых, на неблагонадежного контрагента можно «напороться нечаянно». В условиях вынужденной перенастройки поставок товаров, работ и услуг на рынок вышли «искатели быстрой наживы», не брезгующие «старыми» способами уклониться от уплаты налогов. Если вы даже непреднамеренно заключите с ними договор — то не исключено, что ущерб бюджету, причиненный их действиями, будет возмещать ваша компания, как добросовестный налогоплательщик, которого легко найти и с которого легко взыскать. Потому что никто не отменял применение в налоговых правоотношениях концепции должной осмотрительности при выборе контрагента.

Наш кейс

Российский дистрибьютор иностранного производителя из-за санкций и недопущения простоя был вынужден разово, но крупно закупиться у успевшего наладить параллельный импорт поставщика. Спустя полгода сделка обернулась обвинениями покупателя в неуплате 20 млн руб. НДС по сделке с компанией, созданной исключительно для этой операции и не исчислившей предъявленный налог. По итогам консультирования на основании изучения фактических обстоятельства дела эксперты «Правовест Аудит» выработали правовую позицию в споре, позволившую инспекции иначе подойти к оценке вины клиента.

Во-вторых, даже много лет работающая без сбоев группа из аффилированных налогоплательщиков не застрахована от обвинений в необоснованном «дроблении» бизнеса. В поиске доказательств налоговые органы исследуют факты с начала создания первой организации и всех последующих, оценивают намерения и возможности каждого участника вести деятельность самостоятельно, ищут пороки во внутригрупповых сделках. В ход идет все, что может дискредитировать группу лиц как добросовестных налогоплательщиков.

Что относится к дроблению по мнению суда?

Под дроблением бизнеса следует понимать снижение налогоплательщиками своих налоговых обязательств путем создания искусственной ситуации, при которой видимость действий нескольких лиц прикрывает деятельность одного налогоплательщика. При этом получение необоснованной налоговой выгоды достигается в результате применения гражданско-правовых инструментов, формально соответствующих закону. При оценке обоснованности налоговой выгоды могут учитываться такие обстоятельства, как: особенности корпоративной структуры (история создания взаимозависимых лиц, причины их реорганизации и др.), практика принятия управленческих решений внутри группы взаимозависимых лиц, использование общих трудовых и производственных ресурсов, особенности гражданско-правовых отношений внутри группы (Постановление 10ААС от 17.08.2023 по делу №А41-74180/2022).

Ошибочно считать, что проблема «дробления» бизнеса актуальна только для «спецрежимников». Вменение неуплаты налогов из консолидации учета нескольких аффилированных лиц возможно по всем налоговым преференциям, где имеются лимиты выручки, средней численности работников и т.п. Не выведены из-под этого риска и IT-компании. Поэтому оценка Группы на признаки злоупотреблений в понимании налогового органа — верное решение.

И, наконец, проблемы в налогах могут обнаруживаться там, где их и не ждали. Ведь налоговый орган вправе пересмотреть ваш налоговый учет исходя из действительного экономического смысла хозяйственных операций или из-за выявленного доминирующего налогового мотива на их совершение (так называемая «переквалификация сделок»). Причем из-за многообразия ситуаций обнаружившаяся проблема может не иметь однозначного разрешения в правоприменительной практике.

Наш кейс

Недостаточно корректная настройка условий хозяйственных договоров с точки зрения налогового закона нередко приводит к пересмотру учета и вменению дополнительных налогов. Экспедиторской компании претензии были предъявлены из-за необоснованно примененной «нулевой» ставки НДС по трансграничным перевозкам. При этом инспекция обложила налогом все услуги «без разбора». Но детальное изучение параметров всех поставок и условий контрактов позволило клиенту «Правовест Аудит» кратно уменьшить цену своей ошибки.

Самостоятельно разобраться в нюансах правовых позиций ФНС и судов применительно к конкретному случаю часто бывает сложно, поэтому не пренебрегайте помощью сторонних специалистов, задачей которых должна стать проверка вашего бизнеса на безопасность от налоговых рисков.

Миф № 3 «Ошибки в налогах — вина бухгалтера»

Виноват, конечно, может быть и бухгалтер, никто не застрахован от ошибок. Но отвечать за налоговые упущения в большинстве случаев придется руководителю компании (материальная ответственность перед собственником, а также уголовная и субсидиарная ответственность при неуплате налогов). Поэтому руководителю компании необходимо держать налоги под контролем, даже если нет никаких сомнений в профессионализме финансовой службы.

Как известно: «Не ошибается тот, кто ничего не делает». А бухгалтерия постоянно загружена «текучкой» и порой бывает некогда разобраться с многочисленными изменениями законодательства (только в 2023 году было принято более 34 Федеральных законов, вносящих поправки в НК РФ!) — это приводит к ошибкам.

Бывает, что бухгалтеры заблуждаются в том, как применять законодательство, или делают так, как «все всегда делали» — «глаз замыливается».

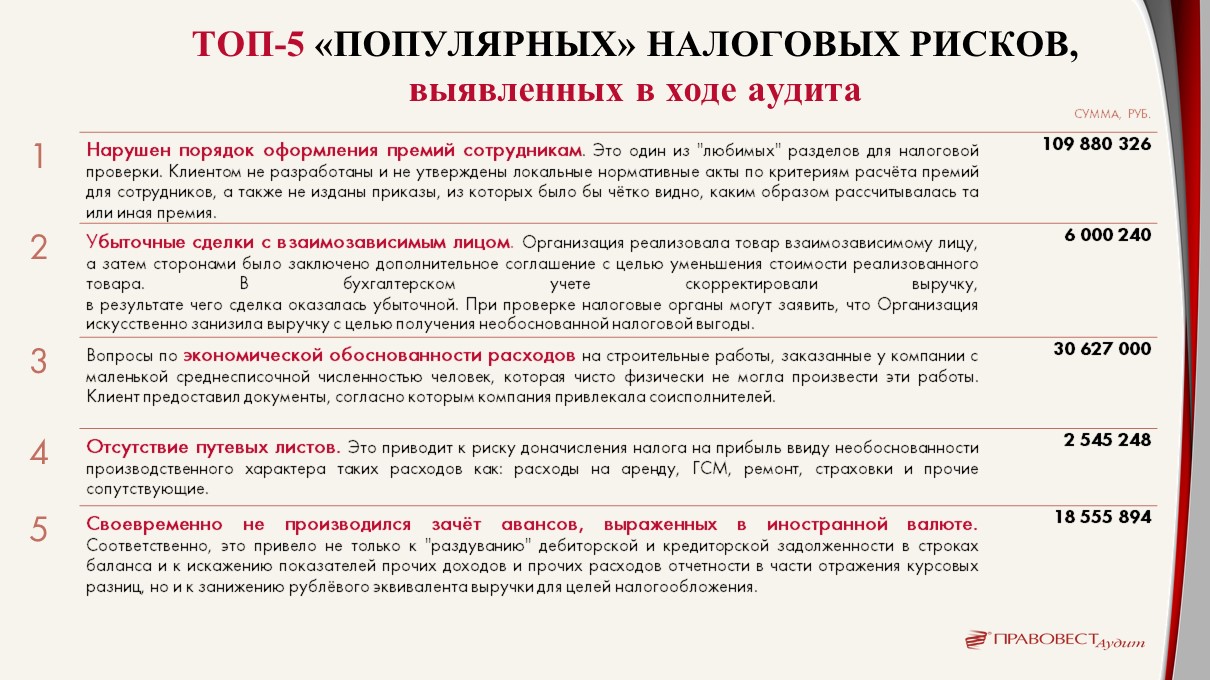

Большинство аудиторских проверок «Правовест Аудит» выявляет ощутимые налоговые риски.

Например, компания выплачивает премии сотрудникам на основании приказа руководителя. При этом положения о премировании сотрудников нет, а может даже и в договорах с сотрудниками не оговорена возможность выплаты премии. Почему? «А всегда так делали...»

Однако отсутствие документов, подтверждающих необходимость выплаты и размер премии может послужить основанием для доначисления налога на прибыль: налоговая уберет «необоснованные» премии из «налоговых» расходов и доначислит 20% налога. Наша аудиторская практика показывает, что это могут быть миллионные доначисления и только из-за того, что у компании не оказалось документов, которые могли составить ее сотрудники.

Еще пример.

Для применения льгот IT-компаниям нужно учесть много нюансов, в т.ч. выделить «айтишные» доходы и посчитать их долю.И как показала наша практика, не все справляются с этой задачей правильно. Неправомерное применение льгот, иные ошибки в исчислении налогов также могут привести к серьезным доначислениям и привлечь внимание налоговых органов к компании.

Иногда наоборот: бухгалтерия переплачивает налоги, чтобы не спорить с налоговым инспектором и избежать дополнительного представления документов. Например, инспекторы «просят» перенести вычеты НДС на более поздний период. Проще выполнить просьбу инспектора, чем пройти углубленную камеральную проверку. Но это значит, что компания лишила себя дополнительных оборотных средств. А ради чего?

Задумайтесь, кто контролирует вашу бухгалтерию: вы или налоговая? Если у бухгалтерии будет внешний контроль и поддержка, уверенность, что в учете все в порядке, например, правила учета подтверждены аудиторами, то налоги будут уплачены правильно и «экономно».

Судебная практика:

Собственник взыскал с руководителя материальный ущерб почти 2 млн руб. невозмещенного НДС, когда право на вычет было утрачено. Бухгалтер решила не рисковать с вычетами, а отвечать пришлось руководителю своим рублем (Постановление АС Поволжского округа от 08.12.2022 года по делу № А65-23518/21).

Поэтому порядок в бухгалтерии — это залог отсутствия налоговых рисков для компании и руководителя, а также уверенность, что компания не переплачивает налоги. Также аудиторская практика показывает, что и ошибки в бухгалтерском учете могут «навредить» руководителю и собственнику компании, например:

- неверно посчитана сумма чистой прибыли (а это суммы дивидендов!),

- необоснованно отражена дебиторская/кредиторская задолженность (из-за таких ошибок можно пропустить банкротство компании),

- не проведена реальная инвентаризация активов (есть риск их потери) и т.п.

Поэтому «взгляд со стороны» на бухгалтерию важен прежде всего для руководителя и собственника компании.

Миф № 4 «Если что — договоримся»

«Договориться» с инспекцией не получится — ее работа контролируется вышестоящими налоговыми органами. До назначения проверки с УФНС согласуются все важные моменты, в т.ч. проблемные зоны компании (контрагенты, дробление бизнеса, притворные сделки и пр.), и размер возможных доначислений.

Все «оцифровано», поэтому получить решение с «нулевыми» доначислениями — практически нереально.

По данным ФНС за 9 мес.2023 года в целом по РФ только 3% проверок оказались нерезультативными, а по Москве — 2% (отчет ФНС ф.2-НК).

Строгий контроль инспекций внутри системы тоже не стоит «сбрасывать со счетов». Даже если повезет получить «эксклюзивное» решение инспекции без доначислений — скорее всего назначат «перепроверку». Именно так происходит на практике.

Пример:

Компания получила «нулевое» решение инспекции — следом (в этот же день) была назначена выездная проверка УФНС в порядке контроля за деятельностью инспекции (Постановление Девятого ААС от 23.11.2023 года по делу № А40-160100/2023).

Снижение «запланированных» сумм тоже маловероятно — зачем инспекции рисковать, ведь на кону не только ее репутация, но и риск перепроверки со стороны вышестоящих коллег?

Не исключено внедрение экстерриториального подхода к налоговым проверкам, т.е. их проведение «чужими» инспекциями. Уже был законопроект № 343435-8, который отозвали, но все может измениться и «хорошие» отношение с местной налоговой не помогут!

Миф № 5 «В крайнем случае — сольемся»

Некоторые руководители думают: «Уволюсь и нет проблем» или «закроем эту фирму, откроем новую». Это не спасет от личной ответственности, которая может настигнуть и после увольнения. Руководитель в ответе за те периоды, когда он возглавлял компанию и допустил роковые «налоговые» ошибки. Это касается и главбуха.

«Уголовные» риски. За неуплату компанией налогов от 15 млн руб. за 3 финансовых года подряд — руководитель и бухгалтер могут стать фигурантами уголовного дела (ст. 199 УК РФ).

Судебная практика:

- Руководитель компании «сэкономил» на налогах с помощью схемы формального дробления бизнеса на несколько компаний на УСН. Бухгалтер имел доступ к расчетным счетам и реквизитам этих компаний для контроля лимита выручки и ее распределения между участниками «группы». Итог «оптимизации» — 82 млн руб. доначислений компании и уголовная ответственность руководителя и бухгалтера (обвинительный приговор Дзержинского районного суда Санкт-Петербурга от 28.02.2022 года по делу № 1-10/2022).

- Итог выездной налоговой проверки — 76 млн руб., которые компания не смогла уплатить. ФНС обанкротила компанию. Руководитель стал фигурантом уголовного дела за неуплату налогов, в рамках которого его привлекли к материальной ответственности и присудили возместить бюджету 53 млн руб. Затем с него взыскали еще 23 млн руб. в рамках субсидиарной ответственности (Определение ВС РФ от 03.07.2020 года № 305-ЭС19-17007 (2) по делу № А40-203647/2015).

Субсидиарная ответственность. Если у компании не будет средств для погашения налоговых доначислений — долг легко взыщут с руководителя, бухгалтера в рамках субсидиарной ответственности.

Судебная практика:

- По результатам выездной проверки компании доначислили 1,1 млрд руб. После этого ее признали банкротом. Долг платят в рамках субсидиарной ответственности несколько руководителей, возглавлявших компанию в разные периоды и ее учредитель (Постановления АС Московского округа от 13.04.2023 года и 05.12.2022 года по делу № А40-258031/18).

- Итог выездной проверки — к уплате 117 млн руб. Компания не смогла погасить этот долг, теперь это делает ее руководитель в рамках «субсидиарки» вне процедуры банкротства (Постановление АС Московского округа от 19.12.2022 года по делу № А40-246414/2020, Определение ВС РФ от 10.03.2023 года № 305-ЭС21-25317).

- Компании доначислены более 100 млн руб. налогов. Их взыскали с руководителя компании в рамках «субсидиарки». Суды уличили его в заключении сомнительных сделок, что привело к доначислениям (Постановление АС Московского округа от 16.12.2022 по делу № А40-117922/2016, Определение ВС РФ от 17.04.2023 отказано в передаче дела для пересмотра)).

- Налоговые доначисления в 1,6 млрд руб. за обанкротившуюся компанию платят нескольких руководителей (в т.ч. «бывших») в рамках субсидиарной ответственности (Постановление АС МО от 51.07.2021 года по делу № А40-92521/16 (отказное Определение ВС РФ от 22.10.2021 № 305-ЭС21-18513).

- Руководители компании (в т.ч. «бывшие») в рамках «субсидиарки» гасят долг за компанию в размере более 23 млн руб. Все началось с доначислений по результатам выездной проверки (Постановление АС Уральского округа от 01.02.2022 года по делу № А60-59392/2016).

- Субсидиарная ответственность учредителя (наряду с руководителем) в общей сумме более 36 млн руб. установлена судом на основании данных налоговой проверки компании, находящейся под их управлением (Определение ВС РФ от 25.10.2022 № 305-ЭС20-4179 (4-6)).

- Руководитель и бухгалтер солидарно отвечают за налоговые долги компании в рамках субсидиарной ответственности (Определение ВС РФ от 13.01.2021 года по делу № А53-6904/2017).

Иногда выходом видится «перевести бизнес на другую компанию». Но такой шаг не поможет уйти от уплаты налоговых доначислений.

Налоговый орган может взыскать налоговый долг компании не только в рамках «субсидиарки». Есть еще более быстрый путь для случаев перевода бизнеса на компанию-«дублера». Статья 45 НК РФ позволяет взыскать налоговые долги с зависимого лица, в т.ч. с компании, на которую будет переведен бизнес.

Судебная практика:

Результатами трех выездных проверок компании стали доначисления на общую сумму 638 млн руб. Инспекция исчерпала все возможные меры принудительного взыскания задолженности. У компании не было ни денег на счетах, ни имущества. В итоге ее признали банкротом. А долг инспекция успешно взыскала с компании- «дублера», в которую перевели бизнес (Постановление Четырнадцатого ААС от 01.11.2023 года по делу № А52-434/2023).

Что делать в 2024 году?

Проблемы легче и в 1000 раз дешевле предупредить, чем их решать. Поэтому основная задача руководителя — не дать повода для выездной налоговой проверки. А для этого нужен верный налоговый учет, сбалансированная налоговая нагрузка и грамотное взаимодействие с налоговыми органами, в случае возникновения у них вопросов.

Постоянный контроль налогов и бухучета может обеспечить комплексный аудит с углубленной проверкой налогового учета и «страховкой от налоговых претензий». Аудиторы выявят и оцифруют налоговые риски, а эксперты и налоговые юристы предложат способы их минимизации. Также эксперты обозначат налоговые резервы (переплаты, возможность применения льгот и иных преференций, предусмотренных НК РФ). Если же налоговый орган доначислит налоги по проверенному аудиторами периоду, наши налоговые юристы будут оспаривать доначисления.

Это снимает 99% рисков и искажений в учете. И даже если налоговый орган доначислит налоги по проверенному аудиторами периоду, наши налоговые юристы будут защищать клиента и оспаривать доначисления. А если это не удастся, благодаря уникальной страховке «Правовест Аудит» компания «Ингосстрах» компенсирует штрафы и пени. А значит, как минимум, руководителям, не придется за свой счет оплачивать пени и штрафы в рамках материальной ответственности перед собственниками. А самое главное, с высокой вероятностью, благодаря своевременному аудиту, удастся и вовсе не привлекать внимания налоговых органов.

Аудиторская проверка с углубленной проверкой налогового учета — очень важна для «налогового спокойствия» компании и руководителей. Наша аудиторская статистика по итогам проверок, проведенных в 2023 показала, что в ходе комплексного аудита выявляется множество рисков.

Если бы вместо аудиторов на проверку пришли бы налоговые инспекторы, то эти суммы они доначислили бы в бюджет. А при проведении аудиторской проверки, большинство ошибок было исправлено, восстановлены необходимые документы, подтверждающие расходы и др. Т.е. «порадовать» инспекторов будет нечем.

Стоимость аудита многократно окупилась из-за устранения рисков доначисления и пополнения оборотных средств за счет выявленных налоговых резервов.

Эффективность комплексного аудита можно объяснить несколькими факторами:

- Выборка первичных документов и договоров при проведении комплексного аудита намного больше, чем при «классическом» аудите;

- Финансовый аудит выявляет только существенные ошибки в налогах, способные исказить бухгалтерскую отчетность. При этом «несущественные» ошибки, которые привели к неуплате налогов (для крупной компании несущественная ошибка может составлять несколько миллионов!) в общей сумме за несколько лет могут сложиться в значительные налоговые доначисления.

Важно проверить с аудиторами бухгалтерскую и налоговую отчетность до ее сдачи в налоговую, т.к. именно на основании сданной отчетности налоговые органы будут выделять тех, кто попал в зону риска по 12 критериям ФНС и выбирать «жертв» для включения в план проверок на следующий год или для вызова «на разговор». Кроме того, неверная бухгалтерская отчетность, размещенная в Интернет, может «отпугнуть» потенциальных партнеров и инвесторов.

При проведении аудита зачастую полезно добавить в техзадание аудит управленческого учета. Он поможет:

- «собрать мозаику» всех денежных потоков, вне зависимости от юрисдикции и схемы организации бизнеса;

- просчитать экономику и понять, как спасти компанию от банкротства;

- изменить систему показателей эффективности, убрать внутренние противоречия;

- спрогнозировать сценарии и протестировать риски новых проектов.

Аудит 2024 — лучшая профилактика ошибок

Ошибки — это дорого, уверенность в налогах и учете — бесценна. Последние 14 мест на аудит.

Рассчитать стоимость

Мнение редакции

Важно проверить с аудиторами бухгалтерскую и налоговую отчетность до ее сдачи в налоговую, т.к. именно на основании сданной отчетности налоговые органы будут выделять тех, кто попал в зону риска по 12 критериям ФНС и выбирать «жертв» для включения в план проверок на следующий год или для вызова «на разговор». Кроме того, неверная бухгалтерская отчетность, размещенная в Интернет, может «отпугнуть» потенциальных партнеров и инвесторов. Закрывайте год без рисков для себя и для бизнеса!