Указание Банка России от 10 марта 2019 г. № 5091-У "О внесении изменений в Положение Банка России от 6 августа 2015 года № 483-П "О порядке расчета величины кредитного риска на основе внутренних рейтингов"

1. На основании статьи 72.1 Федерального закона от 10 июля 2002 года № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, № 28, ст. 2790; 2003, № 2, ст. 157; № 52, ст. 5032; 2004, № 27, ст. 2711; № 31, ст. 3233; 2005, № 25, ст. 2426; № 30, ст. 3101; 2006, № 19, ст. 2061; № 25, ст. 2648; 2007, № 1, ст. 9, ст. 10; № 10, ст. 1151; № 18, ст. 2117; 2008, № 42, ст. 4696, ст. 4699; № 44, ст. 4982; № 52, ст. 6229, ст. 6231; 2009, № 1, ст. 25; № 29, ст. 3629; № 48, ст. 5731; 2010, № 45, ст. 5756; 2011, № 7, ст. 907; № 27, ст. 3873; № 43, ст. 5973; № 48, ст. 6728; 2012, № 50, ст. 6954; № 53, ст. 7591, ст. 7607; 2013, № 11, ст. 1076; № 14, ст. 1649; № 19, ст. 2329; № 27, ст. 3438, ст. 3476, ст. 3477; № 30, ст. 4084; № 49, ст. 6336; № 51, ст. 6695, ст. 6699; № 52, ст. 6975; 2014, № 19, ст. 2311, ст. 2317; № 27, ст. 3634; № 30, ст. 4219; № 40, ст. 5318; № 45, ст. 6154; № 52, ст. 7543; 2015, № 1, ст. 4, ст. 37; № 27, ст. 3958, ст. 4001; № 29, ст. 4348, ст. 4357; № 41, ст. 5639; № 48, ст. 6699; 2016, № 1, ст. 23, ст. 46, ст. 50; № 26, ст. 3891; № 27, ст. 4225, ст. 4273, ст. 4295; 2017, № 1, ст. 46; № 14, ст. 1997; № 18, ст. 2661, ст. 2669; № 27, ст. 3950; № 30, ст. 4456; № 31, ст. 4830; № 50, ст. 7562; 2018, № 1, ст. 66; № 9, ст. 1286; № 11, ст. 1584, ст. 1588; № 18, ст. 2557; № 24, ст. 3400; № 27, ст. 3950; № 31, ст. 4852; № 32, ст. 5115; № 49, ст. 7524; № 53, ст. 8411, ст. 8440) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 22 февраля 2019 года № 4) внести в Положение Банка России от 6 августа 2015 года № 483-П "О порядке расчета величины кредитного риска на основе внутренних рейтингов", зарегистрированное Министерством юстиции Российской Федерации 25 сентября 2015 года № 38996, 22 декабря 2015 года № 40193, следующие изменения.

1.1. В преамбуле слова "Инструкцией Банка России от 3 декабря 2012 года № 139-И "Об обязательных нормативах банков", зарегистрированной Министерством юстиции Российской Федерации 13 декабря 2012 года № 26104, 29 ноября 2013 года № 30498, 18 июня 2014 года № 32735, 20 октября 2014 года № 34362, 11 декабря 2014 года № 35134, 24 декабря 2014 года № 35372, 29 декабря 2014 года № 35453, 20 февраля 2015 года № 36180, 16 июля 2015 года № 38029 ("Вестник Банка России" от 21 декабря 2012 года № 74, от 30 ноября 2013 года № 69, от 9 июля 2014 года № 63, от 23 октября 2014 года № 99, от 22 декабря 2014 года № 112, от 31 декабря 2014 года № 117-118, от 4 марта 2015 года № 17, от 22 июля 2015 года № 60) (далее - Инструкция Банка России № 139-И)" заменить словами "Инструкцией Банка России от 28 июня 2017 года № 180-И "Об обязательных нормативах банков", зарегистрированной Министерством юстиции Российской Федерации 12 июля 2017 года № 47383, 30 ноября 2017 года № 49055, 10 января 2018 года № 49586, 5 апреля 2018 года № 50655, 11 июля 2018 года № 51589, 22 августа 2018 года № 51974, 25 сентября 2018 года № 52250, 28 декабря 2018 года № 53224 (далее - Инструкция Банка России № 180-И)".

1.2. В пункте 1.1 слова "пунктами 2.3 и 2.6 Инструкции Банка России № 139-И" заменить словами "пунктами 2.1, 2.3 и 2.6 Инструкции Банка России № 180-И".

1.3.В пункте 1.2:

абзацы второй - четвертый изложить в следующей редакции:

"активов, уменьшающих сумму собственных средств (капитала) банка в соответствии с Положением Банка России от 4 июля 2018 года № 646-П "О методике определения собственных средств (капитала) кредитных организаций ("Базель III")", зарегистрированным Министерством юстиции Российской Федерации 10 сентября 2018 года № 52122, 19 декабря 2018 года № 53064 (далее - Положение Банка России № 646-П);

долевых и долговых ценных бумаг, по которым рыночный риск рассчитывается в соответствии с Положением Банка России от 3 декабря 2015 года № 511-П "О порядке расчета кредитными организациями величины рыночного риска", зарегистрированным Министерством юстиции Российской Федерации 28 декабря 2015 года № 40328;

кредитных требований, предусмотренных абзацами вторым - седьмым подпункта 2.3.1 пункта 2.3 Инструкции Банка России № 180-И, и остатков на балансовых счетах, перечисленных в абзаце третьем подпункта 2.3.4.1, абзаце третьем подпункта 2.3.4.2, абзаце третьем подпункта 2.3.4.3 пункта 2.3 Инструкции Банка России № 180-И, за исключением остатков на балансовом счете 52601;";

в абзаце пятом слова "№ 139-И" заменить словами "№ 180-И".

1.4. В пункте 1.3:

в абзаце втором слова "главе 13" заменить словами "главам 10 и 13";

в абзаце третьем слова "главой 13" заменить словами "главами 10, 11 и 13".

1.5. Пункт 1.5 изложить в следующей редакции:

"1.5. Банк самостоятельно определяет во внутренних документах применяемые в рамках ПВР в соответствии с настоящим Положением критерии:

необходимого количества кредитных требований и (или) данных, достаточного для корректной (надежной) количественной оценки компонентов кредитного риска (пункты 12.7 и 13.1 настоящего Положения);

репрезентативности выборки данных, используемых для количественной оценки компонентов кредитного риска (пункт 13.1 настоящего Положения);

существенности уровня контроля над активами и доходом (пункт 2.12 настоящего Положения);

точности оценок компонентов кредитного риска (пункты 10.4, 10.13, 12.7 и 13.1 настоящего Положения);

значительности издержек (пункты 4.8 и 10.12 настоящего Положения);

постоянности финансирования заемщика (пункт 10.19 настоящего Положения);

высокой концентрации (пункты 12.4 и 12.7 настоящего Положения);

существенности характеристик заемщика и финансовых инструментов (пункты 12.7 и 12.8 настоящего Положения);

однородности кредитных требований в целях отнесения их к портфелям однородных кредитных требований (разрядам рейтинговой шкалы) (пункт 12.7 настоящего Положения);

существенности информации (пункты 12.9, 12.13, 12.15, 13.1, 13.2, 13.11 и 13.12 настоящего Положения);

статистической значимости и высокой прогнозной точности (пункты 12.15 и 13.15 настоящего Положения);

существенности изменений условий внешней среды (пункты 16.3 и 16.4 настоящего Положения);

высокой степени зависимости между частотой дефолтов и величиной кредитного требования (пункт 13.20 настоящего Положения);

незначительности изменения уровня потерь для целей классификации возобновляемых розничных кредитных требований по сравнению с другими подклассами кредитных требований к розничным заемщикам (пункт 2.8 настоящего Положения);

существенности зависимости исполнения обязательств заемщика от доходов, получаемых от использования объекта недвижимости (пункт 16.2 настоящего Положения);

существенности зависимости стоимости обеспечения от финансового состояния заемщика (пункт 16.2 настоящего Положения).

Банк обосновывает указанные в настоящем пункте критерии в ходе проведения Банком России оценки качества банковских методик управления кредитными рисками и моделей количественной оценки кредитных рисков, проводимой в соответствии с Указанием Банка России № 3752-У, на соответствие требованиям, установленным настоящим Положением, для получения разрешения на применение ПВР в целях расчета нормативов достаточности капитала.".

1.6. В пункте 1.6:

абзац четвертый изложить в следующей редакции:

"подразделения, ответственные за управление кредитным риском и разработку рейтинговых систем банка (далее - подразделения по управлению кредитным риском), осуществляют свои функции, перечисленные в пункте 15.5 настоящего Положения, независимо от подразделений, осуществляющих кредитные операции и (или) взаимодействие с заемщиками (далее - бизнес-подразделения);";

абзац десятый изложить в следующей редакции:

"подразделение, ответственное за проведение внутренней валидации (далее - подразделение валидации), в соответствии с пунктами 1.6.1 и 1.6.2 настоящего Положения является организационно и функционально независимым от подразделений по управлению кредитным риском, подразделений, осуществляющих использование рейтинговых систем, и бизнес-подразделений банка;";

абзац одиннадцатый изложить в следующей редакции:

"служба внутреннего аудита банка не реже одного раза в год осуществляет проверку качества системы управления кредитным риском, полноты и эффективности проводимой внутренней валидации рейтинговых систем (в том числе соблюдения организационной и функциональной независимости подразделения валидации), качества функционирования рейтинговых систем в соответствии с требованиями настоящего Положения, результаты которой представляются Банку России в соответствии с абзацем вторым пункта 6.1, пунктами 6.4 и 13 Указания Банка России № 3752-У.".

1.7. Дополнить пунктами 1.61 и 1.62 следующего содержания:

"1.6.1. Организационная независимость подразделения валидации от подразделения по управлению кредитным риском, подразделений, осуществляющих использование рейтинговых систем, и бизнес-подразделений банка обеспечивается одним из следующих способов:

организационное подчинение разным членам коллегиального исполнительного органа банка, обладающим необходимой квалификацией в вопросах методологии управления кредитным риском и рейтинговых систем;

организационное подчинение одному члену коллегиального исполнительного органа банка, обладающему необходимой квалификацией в вопросах разработки и валидации рейтинговых систем, при условии принятия и контроля мер разграничения конфликта интересов в деятельности соответствующего члена коллегиального исполнительного органа и всех руководителей и (или) кураторов подразделения валидации в части обеспечения независимости функции валидации от функций по управлению кредитным риском и использованию рейтинговых систем.

Способ обеспечения организационной независимости подразделения валидации определяется (и затем ежегодно пересматривается или подтверждается) коллегиальным исполнительным органом управления банка с учетом отчета о выявлении и разграничении конфликта интересов, подготовленного в соответствии с пунктом 15.9 настоящего Положения.

1.6.2. Функциональная независимость подразделения валидации обеспечивается отделением процессов валидации от процессов разработки, функционирования и использования рейтинговых систем, принятия и оценки кредитного риска и включает в себя:

независимость процессов разработки, согласования и утверждения методик, регламентов и стандартов качества валидации от влияния подразделений по управлению кредитным риском, подразделений, осуществляющих использование рейтинговых систем, бизнес-подразделений банка;

разделение ответственности за качество и результаты проведенной валидации, отчетов о валидации и ответственности за качество оцениваемых рейтинговых систем;

наличие как у подразделения валидации, так и у подразделений по управлению кредитным риском и подразделений, осуществляющих использование рейтинговых систем, права выносить на рассмотрение коллегиального исполнительного органа банка или созданного при коллегиальном исполнительном органе специализированного комитета по вопросам применения ПВР, в функции которого не входят вопросы принятия кредитного риска, выводы и разногласия, связанные с методиками, порядками и результатами валидации, а также мерами по устранению недостатков, выявленных в рейтинговых системах (включая ситуации, когда имеют место трудности в устранении недостатков рейтинговых систем, отраженных в отчетах о валидации с целью получения предложений о способах их устранения от подразделений банка, в чью область ответственности входят соответствующие вопросы);

наличие у подразделений по управлению кредитным риском, подразделений, осуществляющих использование рейтинговых систем, иных подразделений обязанности по своевременному и полному устранению недостатков рейтинговых систем, отраженных в отчетах о валидации, в части их ответственности;

отсутствие в системах вознаграждения сотрудников подразделения валидации и всех руководителей и (или) кураторов подразделения валидации, в том числе курирующего члена коллегиального исполнительного органа банка, задач и целевых показателей, связанных с разработкой, внедрением и использованием рейтинговых систем и моделей, за исключением показателей, характеризующих положительную динамику качества моделей (например, повышение прогнозной точности моделей, определяемой в соответствии с пунктом 1.5 настоящего Положения, после устранения недостатков рейтинговых систем, отраженных в отчетах о валидации, или устранения недостатков, отраженных в актах оценки рейтинговых систем, подготовленных Банком России в соответствии с пунктом 6 Указания Банка России № 3752-У). Система вознаграждения сотрудников подразделения валидации не должна стимулировать снижение качества проводимой валидации и не должна создавать заинтересованность в предоставлении повышенного числа положительных заключений в отчетах о валидации.".

1.8. Пункт 1.9 дополнить новым абзацем следующего содержания:

"В случае если банк не использует ПВР хотя бы в одном из указанных в абзацах втором - восьмом настоящего пункта внутренних процессов принятия решений и управления кредитным риском, исполнительные органы управления банка должны представить обоснования неприменения ПВР в этом процессе (этих процессах) в своем отчете совету директоров (наблюдательному совету), направляемом в соответствии с абзацем вторым пункта 15.2 настоящего Положения.".

1.9. Пункт 1.10 изложить в следующей редакции:

"1.10. Внедрение ПВР может осуществляться последовательно:

для каждого из сегментов кредитных требований (совокупность кредитных требований, охватываемых рейтинговой системой, к которым применяются соответствующие модели оценки компонентов кредитного риска);

при переходе от БПВР к ППВР для сегментов кредитных требований, относящихся к классам кредитных требований к корпоративным заемщикам, суверенным заемщикам и финансовым организациям, определенных в главе 2 настоящего Положения.".

1.10. В пункте 1.12 слова "№ 139-И" заменить словами "№ 180-И", слова "с пунктом 8" заменить словами "с пунктом 6".

1.11. Пункт 1.14 изложить в следующей редакции:

"1.14. При внедрении ПВР в отношении любого из классов кредитных требований: к корпоративным заемщикам, суверенным заемщикам, финансовым организациям или розничным заемщикам - банк должен использовать ПВР в отношении долей участия в капитале при условии, что вложения в данный класс кредитных требований признаются банком существенными.

Вложения банка в доли участия в капитале считаются существенными, если средние за год до даты подачи ходатайства вложения в доли участия в капитале превышают 10 процентов от величины собственных средств (капитала) банка (далее - порог существенности).

В случае если после получения разрешения на применение ПВР общая сумма вложений в доли участия в капитале превысит порог существенности, в отношении новых кредитных требований из данного класса банк должен использовать ПВР на постоянной основе с даты превышения порога существенности.

Использование ПВР в отношении класса кредитных требований к корпоративным заемщикам влечет за собой применение этого подхода в отношении всех подклассов специализированного кредитования корпоративных заемщиков. Использование ППВР в отношении подкласса финансирования объектов недвижимости из нежилого фонда с нестабильными ценовыми параметрами возможно при условии одновременного использования ППВР в отношении подкласса финансирования приносящей доход недвижимости.".

1.12. В первом предложении пункта 1.15 слово "класса" заменить словом "сегмента".

1.13. Пункт 1.16 изложить в следующей редакции:

"1.16. Переход на стандартизированный подход к расчету величины кредитного риска по отдельным кредитным требованиям и (или) по сегментам кредитных требований, в отношении которых банком получено разрешение на применение ПВР, в случае признания данных сегментов несущественными в соответствии с критериями абзаца второго пункта 1.13 настоящего Положения, а также переход с ППВР на БПВР возможен только после получения разрешения Банка России.".

1.14. Пункт 1.20 изложить в следующей редакции:

"1.20. В целях избежания недооценки компонентов кредитного риска при использовании моделей количественной оценки риска на основе ПВР банк на основании разрешения Банка России применяет консервативный подход, состоящий в добавлении соответствующих надбавок к рассчитанным компонентам кредитного риска и (или) величине кредитного риска, приводящих в соответствии с требованиями настоящего Положения к увеличению итоговой величины кредитного риска, используемой для расчета нормативов достаточности капитала (далее - консервативный подход).".

1.15. В абзаце четвертом пункта 2.4, абзаце четвертом пункта 2.5 слова "№ 139-И" заменить словами "№ 180-И".

1.16. В абзаце втором пункта 2.6 цифры "50" заменить цифрами "70".

1.17. В абзаце втором пункта 2.7 слова "пунктом 4.6 Инструкции Банка России № 139-И" заменить словами "пунктом 5.6 Инструкции Банка России № 180-И".

1.18. В абзаце втором пункта 2.8 цифру "4" заменить цифрой "7", после слова "изменениями" дополнить словом "среднего".

1.19. В абзаце пятом пункта 2.9 слова "№ 395-П" заменить словами "№ 646-П".

1.20. Абзац третий пункта 2.12 изложить в следующей редакции:

"заемщик не располагает иными, не связанными с основным видом деятельности существенными активами, при этом основным источником исполнения обязательств является доход от активов, профинансированных за счет предоставленных банком заемщику средств.".

1.21. В третьем предложении пункта 2.17 слово "только" исключить.

1.22. Абзац пятый пункта 3.4 изложить в следующей редакции:

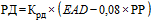

"  ,".

,".

1.23. В пункте 4.1:

абзац четвертый изложить в следующей редакции:

"PD - вероятность дефолта, определяемая в порядке, предусмотренном главами 10 и 13 настоящего Положения;";

в абзаце пятом слова "главой 10" заменить словами "главами 10 и 13".

1.24. Пункт 4.3 изложить в следующей редакции:

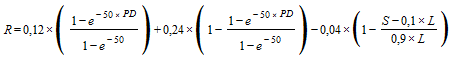

"4.3. Значение показателя корреляции по кредитным требованиям к малым и средним предприятиям, удовлетворяющим критериям, установленным статьей 4 Федерального закона от 24 июля 2007 года № 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации" (Собрание законодательства Российской Федерации, 2007, № 31, ст. 4006; № 43, ст. 5084; 2008, № 30, ст. 3615, ст. 3616; 2009, № 31, ст. 3923; № 52, ст. 6441; 2010, № 28, ст. 3553; 2011, № 27, ст. 3880; № 50, ст. 7343; 2013, № 27, ст. 3436, ст. 3477; № 30, ст. 4071; № 52, ст. 6961; 2015, № 27, ст. 3947; 2016, № 1, ст. 28; № 26, ст. 3891; № 27, ст. 4198; 2017, № 31, ст. 4756; № 49, ст. 7328; 2018, № 1, ст. 89; № 28, ст. 4149; № 32, ст. 5106; № 49, ст. 7524; № 53, ст. 8413, ст. 8463), отнесенным к классу кредитных требований к корпоративным заемщикам, за исключением кредитных требований, относящихся к подклассам специализированного кредитования, указанным в пункте 4.4 настоящего Положения, рассчитывается по формуле:

,

,

где:

S - годовой объем выручки заемщика за предшествующий календарный год, выраженный в миллионах рублей. В случае если годовой объем выручки менее 0,1 х L миллионов рублей, S принимается равным 0,1 х L;

L - предельное значение объема выручки для средних предприятий, определяемое в соответствии с пунктом 3 части 1.1 статьи 4 Федерального закона от 24 июля 2007 года № 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации".".

1.25. В пункте 4.5:

в абзацах третьем и пятом слово "ФР*" заменить словом "ФР";

в абзаце шестом слова "№ 139-И" заменить словами "№ 180-И".

1.26. В пункте 4.6:

в графе "дефолт (не применимо)" строк "Подкласс финансирования объектов недвижимости нежилого фонда с нестабильными ценовыми параметрами, %" и "Все остальные подклассы специализированного кредитования, %" таблицы цифру "0" заменить словами "100%-ФР";

в сноске 1 к таблице абзаца первого слова "Standard & Poor′s" заменить словами "Эс-энд-Пи Глобал Рейтингс" ("S&P Global Ratings")".

1.27. Главу 6 изложить в следующей редакции:

"Глава 6. Коэффициент риска для долей участия в капитале и вложений в фонды

6.1. Величина кредитного риска для долей участия в капитале рассчитывается с использованием следующих коэффициентов риска:

300 процентов для долей участия в капитале, допущенных к организованным торгам;

400 процентов для прочих долей участия в капитале.

6.2. Указанные в пункте 6.1 настоящего Положения коэффициенты риска не применяются в отношении долей участия в капитале, для которых в соответствии с Инструкцией Банка России № 180-И установлен коэффициент риска 1250 процентов.

6.3. Величина кредитного риска для вложений в фонды рассчитывается с использованием ПВР только по тем вложениям в фонды, к которым применяется сквозной подход согласно подпункту 4.1 пункта 4 приложения 9 к Инструкции Банка России № 180-И. Банк применяет ПВР к активам фонда согласно плану последовательного перехода в соответствии с пунктом 4 Указания Банка России № 3752-У.".

1.28. Абзац второй пункта 8.2 изложить в следующей редакции:

"в рамках ППВР использует наилучшую оценку ожидаемых потерь по кредитному требованию в соответствии с пунктом 13.17 настоящего Положения либо полагает оценку ожидаемых потерь равной 100 процентам;".

1.29. В пункте 8.3:

в абзаце первом цифры "10" заменить цифрой "8";

в сноске 1 к таблице слова "Standard & Poor′s" заменить словами "Эс-энд-Пи Глобал Рейтингс" ("S&P Global Ratings")".

1.30. Главу 8 дополнить пунктом 8.5 следующего содержания:

"8.5. Для долей участия в капитале ожидаемые потери полагаются равными нулю.".

1.31. В пунктах 9.3, 9.4, 9.7 и 9.9 слова "№ 139-И" заменить словами "№ 180-И".

1.32. Пункт 10.1 после слов "возможное значение вероятности дефолта" дополнить словами ", используемое для расчета величины кредитного риска, определенной на основе ПВР,".

1.33. Пункт 10.2 после слов "(далее - нефондированное обеспечение)" дополнить словами "для замещения вероятности дефолта заемщика".

1.34. В абзаце третьем пункта 10.8 слово "необеспеченных" исключить.

1.35. В пункте 10.9:

в первом предложении слова "№ 139-И" заменить словами "№ 180-И";

во втором предложении слова "внутренних оценок вероятности дефолта" заменить словами "уровня потерь при дефолте".

1.36. В пункте 10.17, абзаце втором пункта 10.19 слова "№ 139-И" заменить словами "№ 180-И".

1.37. Пункт 11.1 после слова "дефолта" дополнить словами ", используемое для расчета величины кредитного риска, определенной на основе ПВР,".

1.38. Пункт 11.7 изложить в следующей редакции:

"11.7. Минимально допустимое значение уровня потерь при дефолте, используемое для расчета величины кредитного риска, определенной на основе ПВР, по кредитным требованиям, отнесенным к подклассу кредитных требований, обеспеченных залогом жилого помещения, составляет 10 процентов.".

1.39. В первом предложении пункта 11.8 слова "для портфеля однородных кредитных требований в соответствии с требованиями главы 19 настоящего Положения" исключить.

1.40. Главу 11 дополнить пунктом 11.9 следующего содержания:

"11.9. Банк может учитывать фондированное обеспечение в соответствии с требованиями, предусмотренными главой 18 настоящего Положения.".

1.41. Пункт 12.1 изложить в следующей редакции:

"12.1. Банк может использовать различные методики, модели, рейтинговые шкалы, процедуры, системы контроля, сбора данных и информационно-технологические системы для оценки кредитного риска, распределения кредитных требований по разрядам рейтинговой шкалы, количественной оценки вероятности дефолта и уровня потерь при дефолте применительно к каждому классу, подклассу, сегменту кредитных требований (далее - рейтинговая система).".

1.42. Пункт 12.3 после слова "должны" дополнить словами "не реже одного раза в год".

1.43. Абзац третий пункта 12.4 дополнить предложением следующего содержания: ". Для кредитных требований, относящихся к подклассу специализированного кредитования, для оценки уровня кредитного риска которых банк применяет пункт 4.6 настоящего Положения, рейтинговая шкала должна иметь как минимум четыре разряда для заемщиков, не находящихся в состоянии дефолта, и один разряд для заемщиков, находящихся в состоянии дефолта".

1.44. Пункт 12.5 изложить в следующей редакции:

"12.5. Банк разрабатывает и применяет единую иерархическую систему присвоения кодов классам, подклассам и сегментам кредитных требований и применяемых к ним моделей оценки компонентов кредитного риска, а также отнесения классов, подклассов и сегментов к рейтинговым системам, которые их охватывают. Банк осуществляет систематизированное описание соответствия применяемых моделей выделенным банком сегментам кредитных требований (карта моделей). Банк сохраняет историю изменений (версий) применяемых методик формирования сегментов кредитных требований, моделей оценки компонентов кредитного риска, системы присвоения кодов и карты моделей.".

1.45. В пункте 12.6:

абзац первый после слов "рейтинговая система" дополнить словами "для кредитных требований к корпоративным заемщикам, суверенным заемщикам и финансовым организациям в дополнение к требованиям, изложенным в пункте 12.4 настоящего Положения,";

абзац второй после слова "потерь" дополнить словами "при дефолте".

1.46. Пункт 12.7 изложить в следующей редакции:

"12.7. Рейтинговая система для кредитных требований к розничным заемщикам должна удовлетворять следующим требованиям:

рейтинговая система отражает как риск дефолта заемщика, так и риск, обусловленный спецификой финансового инструмента, и учитывает все значимые характеристики заемщика и финансового инструмента;

каждое кредитное требование относится к определенному портфелю однородных кредитных требований (разряду рейтинговой шкалы) в соответствии с утвержденной в банке методикой;

при распределении кредитных требований в портфели однородных кредитных требований (разряды рейтинговой шкалы) учитываются факторы, определяющие как риск заемщика (например, тип заемщика, его демографические характеристики), так и риск финансового инструмента (например, характеристики продукта и (или) обеспечения, наличие просроченной задолженности, покрытие одним объектом обеспечения нескольких кредитных требований, отношение суммы кредита к стоимости обеспечения, наличие сезонности, наличие поручительств);

количество кредитных требований в каждом портфеле однородных кредитных требований (разряде рейтинговой шкалы) должно соответствовать критерию достаточности для корректной (надежной) оценки компонентов кредитного риска для данного портфеля однородных кредитных требований (разряда рейтинговой шкалы), определяемому в соответствии с пунктом 1.5 настоящего Положения;

распределение кредитных требований по портфелям однородных кредитных требований (разрядам рейтинговой шкалы) обеспечивает ранжирование кредитных требований по уровню кредитного риска, объединение кредитных требований по уровню кредитного риска, точную оценку компонентов кредитного риска на уровне каждого портфеля однородных кредитных требований (разряда рейтинговой шкалы), для приобретенной дебиторской задолженности - оценку кредитоспособности заемщика и финансового агента;

критерии и правила распределения кредитных требований по портфелям однородных кредитных требований (разрядам рейтинговой шкалы) не должны создавать высокую концентрацию розничных кредитных требований, определяемую в соответствии с пунктом 1.5 настоящего Положения, в одном портфеле однородных кредитных требований (разряде рейтинговой шкалы);

допускается совпадение оценок одного и того же компонента кредитного риска для различных портфелей однородных кредитных требований.".

1.47. В абзаце восьмом пункта 12.10 слова "в пункте 4.6 Инструкции Банка России № 139-И" заменить словами "в пункте 5.6 Инструкции Банка России № 180-И".

1.48. В пункте 12.15:

абзац первый после слова "системе," дополнить словами "а также процедуры их применения";

абзац второй изложить в следующей редакции:

"модель соответствует критерию высокой прогнозной точности, определяемому в соответствии с пунктом 1.5 настоящего Положения, а факторы, включенные в модель, являются статистически значимыми в соответствии с внутренними документами. При включении в модель статистически незначимых факторов банк приводит соответствующее обоснование во внутренних документах;";

в абзаце третьем слово "ввода" заменить словом "использования", слово "ввод" заменить словом "использование";

абзац четвертый после слова "качества" дополнить словом "модели".

1.49. Пункт 12.17 изложить в следующей редакции:

"12.17. Во внутренних документах банк определяет следующую информацию:

принципы построения и функционирования рейтинговых систем банка, включая соответствие требованиям, приведенным в настоящем Положении;

процедуры определения компонентов кредитного риска;

распределение кредитных требований по соответствующим классам, подклассам и сегментам;

критерии и процедуры отнесения заемщиков (финансовых инструментов) к отдельным рейтинговым системам и разрядам рейтинговой шкалы (портфелям однородных кредитных требований);

обязанности и ответственность лиц, присваивающих рейтинги заемщикам и финансовым инструментам;

периодичность проведения проверок правильности присвоенных рейтингов (актуализации их значений), порядок осуществления контроля за процессом присвоения рейтингов;

основания выбора критерия отнесения заемщиков (финансовых инструментов) к разрядам рейтинговой шкалы (портфелям однородных кредитных требований);

порядок пересмотра внутренних рейтингов заемщиков (финансовых инструментов);

все изменения, внесенные в рейтинговую систему с момента начала ее использования в процессе принятия кредитных решений, в том числе по результатам оценки, проведенной Банком России;

описание процедуры присвоения рейтингов, включая распределение заемщиков (финансовых инструментов) по разрядам рейтинговых шкал;

порядок осуществления внутреннего контроля за функционированием рейтинговой системы;

методики и процедуры, применяемые в целях определения дефолта заемщика (финансового инструмента), величины фактических потерь и уровня потерь при дефолте, используемые банком в целях разработки моделей количественной оценки компонентов кредитного риска и соответствующие требованиям главы 13 настоящего Положения;

описание всех версий рейтинговых систем;

все несоответствия требованиям пункта 1.9 настоящего Положения и их обоснования.".

1.50. Абзацы первый - третий пункта 12.18 изложить в следующей редакции:

"12.18. При использовании в рейтинговой системе статистических моделей во внутренних документах банка и (или) иных информационных материалах к моделям должно содержаться описание методологии их разработки и валидации, предусматривающее:

предпосылки, обоснования применяемых подходов и граничных значений, сделанные допущения с оценкой степени существенности их влияния, математические и эмпирические основы порядка присвоения внутренних оценок компонентов кредитного риска каждому разряду рейтинговой шкалы, заемщику, финансовому инструменту;

выборки и источники данных, использовавшиеся для построения и валидации модели;".

1.51. Абзац десятый пункта 12.20 изложить в следующей редакции:

"данные о величине сформированных резервов, об оценке финансового положения заемщика, о категории качества ссуды, ставке расчетного резерва по каждому кредитному требованию в соответствии с Положением Банка России от 28 июня 2017 года № 590-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности", зарегистрированным Министерством юстиции Российской Федерации 12 июля 2017 года № 47384, 3 октября 2018 года № 52308, 19 декабря 2018 года № 53053, 23 января 2019 года № 53505 (далее - Положение Банка России № 590-П), Положением Банка России от 23 октября 2017 года № 611-П "О порядке формирования кредитными организациями резервов на возможные потери", зарегистрированным Министерством юстиции Российской Федерации 15 марта 2018 года № 50381, 19 декабря 2018 года № 53054, и Указанием Банка России от 22 июня 2005 года № 1584-У "О формировании и размере резерва на возможные потери под операции кредитных организаций с резидентами офшорных зон", зарегистрированным Министерством юстиции Российской Федерации 15 июня 2005 года № 6799, а также о величине ожидаемых потерь по каждому кредитному требованию.".

1.52. В пункте 12.21:

в абзаце первом слова "количественные параметры" заменить словом "компоненты";

абзацы третий - пятый изложить в следующей редакции:

"данные о миграции кредитных требований между портфелями однородных кредитных требований (разрядами рейтинговой шкалы);

версии моделей и программные коды, применяемые при расчете компонентов кредитного риска;

внутренние оценки вероятности дефолта, уровня потерь при дефолте, величины кредитного требования, подверженной риску дефолта, соответствующие каждому разряду рейтинговой шкалы (портфелю однородных кредитных требований);";

дополнить новыми абзацами следующего содержания:

"данные об оценочных и фактических значениях уровня потерь при дефолте и величины кредитного требования, подверженной риску дефолта, для каждого кредитного требования, по которому произошел дефолт;

для банка, учитывающего нефондированное обеспечение путем корректировки величины уровня потерь при дефолте, - данные об уровне потерь при дефолте кредитного требования до и после оценки влияния обеспечения;

данные о возмещениях потерь для каждого кредитного требования, по которому произошел дефолт, включая данные о сумме возмещения потерь, сроке и способе возмещения, об издержках и других расходах, связанных с возмещением;

информация об обеспечении кредитного требования, в том числе об оценке стоимости обеспечения, определяемая в связи с предоставлением кредита и в связи с дефолтом;

для кредитных требований, по которым произошел дефолт, - информация о портфелях однородных кредитных требований (разрядах рейтинговой шкалы), к которым были отнесены эти кредитные требования в течение года, предшествовавшего дефолту, а также фактические значения уровня потерь при дефолте и величины кредитного требования, подверженной риску дефолта.

Во внутренние документы могут быть включены также иные сведения, на основании которых банк рассчитывает компоненты кредитного риска.".

1.53. Пункты 12.22-12.25 изложить в следующей редакции:

"12.22. Банк проводит стресс-тестирование влияния событий кризисного характера на достаточность капитала в части классов, подклассов и сегментов кредитных требований, к которым применяется ПВР, с использованием методологии рейтинговых систем (далее - стресс-тестирование) в рамках внутренних процедур оценки достаточности капитала в соответствии с требованиями Указания Банка России от 15 апреля 2015 года № 3624-У "О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы", зарегистрированного Министерством юстиции Российской Федерации 26 мая 2015 года № 37388, 28 декабря 2015 года № 40325, 7 декабря 2017 года № 49156, 5 сентября 2018 года № 52084. В процессе разработки и (или) валидации моделей количественной оценки кредитного риска, удовлетворяющих требованиям раздела IV настоящего Положения, а также при их изменении, соответствующем критериям существенности, установленным в приложении 1 к настоящему Положению, проводится сценарный анализ точности, стабильности, прогнозной точности определяемых в соответствии с пунктом 1.5 настоящего Положения моделей (далее - качество моделей). Методики сценарного анализа качества моделей должны обеспечивать выявление возможных событий, которые могут иметь неблагоприятные последствия для качества моделей, включая допущения моделей и пороговые значения количественных параметров экономических условий, в которых применение моделей является приемлемым (далее - условия приемлемости).

12.23. При проведении стресс-тестирования и сценарного анализа используются кризисные сценарии, разработанные банком. При определении сценариев учитываются данные о событиях кризисного характера, имевших место в банке и (или) банковской системе, включая продолжительность и существенность кризисных явлений. Сценарии должны включать в себя количественные параметры экономического спада и иных кризисных (шоковых) ситуаций и обосновываться в отчете о стресс-тестировании.

12.24. В процессе стресс-тестирования банк проводит анализ миграции кредитных рейтингов по разрядам рейтинговой шкалы для оценки изменения требований к капиталу на покрытие кредитного риска и на достаточность капитала в рамках внутренних процедур оценки достаточности капитала не реже одного раза в год для классов, подклассов и сегментов кредитных требований, к которым применяется ПВР. Банк самостоятельно выбирает сценарий стресс-тестирования на основе миграции (например, через использование исторического метода с данными о миграции в имевший место кризис с применением гипотетических или комбинированных сценариев развития кризисных ситуаций). Сценарии миграции внутренних рейтингов, используемые при стресс-тестировании, сопоставляются с историческими миграциями рейтингов кредитных рейтинговых агентств в кризисные периоды в прошлом. Отчет о стресс-тестировании представляется Банку России в соответствии с абзацем вторым пункта 6.1, пунктами 6.4 и 13 Указания Банка России № 3752-У в формате описания сценариев миграции, результатов их применения и выводов.

12.25. В процессе осуществления сценарного анализа качества моделей проводится тестирование приемлемости допущений и ограничений моделей, значимости и допустимых границ изменения факторов, характеристик качества моделей (включая точность, стабильность, высокую прогнозную точность, определяемые в соответствии с пунктом 1.5 настоящего Положения) в зависимости от сценариев изменения количественных параметров экономических условий (как исторических, так и комбинации гипотетических сценариев), в том числе тестирование моделей на наличие структурных сдвигов, на изменение значимости отдельных факторов моделей и весовых значений (коэффициентов) при них.".

1.54. Главу 12 дополнить пунктами 12.26 и 12.27 следующего содержания:

"12.26. Сценарный анализ качества модели включает в себя анализ:

условий приемлемости (определяются пороговые значения количественных параметров экономических условий, при нарушении которых ухудшается качество моделей);

возможных подходов к расчету надбавки согласно пункту 1.20 настоящего Положения за недооценку кредитного риска, вызванную нарушением условий приемлемости.

12.27. При нарушении условий приемлемости, указанных в абзаце втором пункта 12.26 настоящего Положения, банк в установленные во внутренних документах сроки должен провести анализ нарушения и в случае необходимости принять решение о переработке моделей и о введении надбавки к компонентам кредитного риска моделей и (или) величине кредитного риска в соответствии с пунктом 1.20 настоящего Положения на период переработки моделей, по которым были нарушены условия приемлемости. Данная надбавка вводится на период до возвращения в допустимый диапазон условий приемлемости или до внедрения обновленных моделей, соответствующих изменившимся экономическим условиям, и окончательный ее размер и период действия утверждаются органами управления банка по согласованию с Банком России в рамках последующего контроля в соответствии с условиями разрешения Банка России.

Отчет о принятых решениях банк должен направить в Банк России в течение пяти рабочих дней. Принятые решения включают в себя вопросы переработки и внедрения в эксплуатацию обновленных моделей и вопросы введения надбавки. С момента выявления нарушения условий приемлемости банк не реже одного раза в три месяца должен информировать Банк России о результатах выполнения принятого решения в соответствии с условиями разрешения Банка России.".

1.55. В пункте 13.1:

абзац двенадцатый признать утратившим силу;

абзац тринадцатый после слов "одного раза в год" дополнить словами "в сроки, определяемые внутренними документами банка";

1.56. Абзац второй пункта 13.3 изложить в следующей редакции:

"заемщик просрочил погашение перед банком любых кредитных обязательств, признаваемых существенными по величине просроченной задолженности в соответствии с пунктом 13.5 настоящего Положения, более чем на 90 календарных дней. Овердрафты будут считаться просроченными, как только заемщик нарушил действующий лимит или был извещен о том, что предоставленный ему лимит меньше его текущих непогашенных обязательств. Просроченная задолженность по кредитным картам, по которым предусматривается внесение минимального ежемесячного платежа, определяется с даты окончания срока внесения минимального ежемесячного платежа;".

1.57. В пункте 13.4:

в абзаце втором слова "№ 254-П" заменить словами "№ 590-П";

абзац восьмой дополнить предложением следующего содержания: "Для кредитных требований, относящихся к классу кредитных требований к розничным заемщикам, данное решение может приниматься без вынесения на обсуждение уполномоченного (специального) комитета банка и без подготовки профессионального суждения подразделением по управлению кредитным риском на основе соблюдения установленных во внутренних документах банка критериев признания наступившими событий дефолта, указанных в абзацах втором и третьем пункта 13.3 настоящего Положения.".

1.58. В пункте 13.5:

в абзаце первом слова "просрочки исполнения кредитных обязательств" заменить словами "просроченной задолженности";

в абзаце девятом слово "Политика" заменить словом "Методика".

1.59. Пункт 13.6 изложить в следующей редакции:

"13.6. В случае если кредитное требование, по которому произошел дефолт, с определенной даты более не соответствует событиям, указанным в пунктах 13.3 и 13.4 настоящего Положения, с этой даты начинает действовать период мониторинга длительностью не менее 90 дней, в течение которого кредитное требование должно учитываться как кредитное требование, находящееся в состоянии дефолта.

В случае если за период мониторинга по кредитному требованию повторно не наступили события, указанные в пунктах 13.3 и 13.4 настоящего Положения, кредитное требование на дату окончания периода мониторинга должно учитываться как кредитное требование, по которому нет дефолта.

В случае последующего наступления событий (одного из событий), указанных (указанного) в пунктах 13.3 и 13.4 настоящего Положения, дефолт считается произошедшим повторно.".

1.60. В пункте 13.8:

в абзаце первом слова "должна удовлетворять следующим требованиям" заменить словами "осуществляется для каждого разряда рейтинговой шкалы заемщиков на основе средних значений вероятностей дефолта, рассчитанных по данным за долгосрочный период, охватывающий полный цикл деловой активности, с помощью следующих методов";

абзацы второй и третий изложить в следующей редакции:

"на основе среднего значения годовой частоты исторически наблюдаемых уровней дефолта заемщиков соответствующего разряда рейтинговой шкалы на внутренних данных банка. В случае если внутренние методики оценки кредитного риска заемщика, методики распределения заемщиков по разрядам рейтинговой шкалы или рейтинговая система изменились, для оценки вероятности дефолта должен применяться консервативный подход;

на основе простой средней величины оценок вероятности дефолта, определяемой для всех заемщиков банка, отнесенных к соответствующему разряду рейтинговой шкалы на дату расчета, когда такие оценки получены с использованием статистических моделей прогнозирования дефолта. Банк должен использовать статистические модели вероятности дефолта в соответствии с требованиями пункта 12.15 настоящего Положения;";

абзац четвертый признать утратившим силу;

абзац пятый изложить в следующей редакции:

"на основе соотнесения внутренних разрядов рейтинговой шкалы с разрядами шкалы, используемой рейтинговыми агентствами, при этом должны быть соблюдены следующие требования:"

абзац одиннадцатый дополнить предложением следующего содержания: "Банк не реже одного раза в год увеличивает (сдвигает) период наблюдения по мере поступления новых данных хотя бы из одного источника.".

1.61. Дополнить пунктом 13.10.1 следующего содержания:

"13.10.1. Оценка вероятности дефолта для кредитных требований к розничным заемщикам осуществляется для каждого разряда рейтинговой шкалы заемщиков (портфеля однородных кредитных требований) на основе средних значений вероятностей дефолтов по данным за долгосрочный период, охватывающий полный цикл деловой активности, с помощью следующих методов:

на основе среднего значения годовой частоты исторически наблюдаемых уровней дефолта заемщиков соответствующего разряда рейтинговой шкалы на внутренних данных банка. В случае если внутренние методики оценки кредитного риска заемщика, методики распределения заемщиков по разрядам рейтинговой шкалы или рейтинговая система изменились, для оценки вероятности дефолта должен применяться консервативный подход;

на основе простой средней величины оценок вероятности дефолта, определяемой на дату расчета, для всех заемщиков банка, отнесенных к соответствующему разряду рейтинговой шкалы, когда такие оценки получены с использованием статистических моделей прогнозирования дефолта. Банк должен использовать статистические модели вероятности дефолта в соответствии с требованиями пункта 12.15 настоящего Положения;

на основе модели оценки ожидаемых потерь с использованием данных о реализованных потерях, отражающих условия экономического спада, если они выше, чем средневзвешенное значение уровня ожидаемых потерь за долгосрочный период, охватывающий полный цикл деловой активности, и оценки уровня потерь при дефолте в соответствии с требованиями абзаца первого пункта 13.15 и пункта 13.16 настоящего Положения.".

1.62. В пункте 13.11:

абзац второй признать утратившим силу;

абзац четвертый дополнить предложением следующего содержания: ". Банк не реже одного раза в год увеличивает (сдвигает) период наблюдения по мере поступления новых данных хотя бы из одного источника".

1.63. Пункт 13.13 признать утратившим силу.

1.64. Пункт 13.15 изложить в следующей редакции:

"13.15. Оценка уровня потерь при дефолте производится для каждого кредитного требования (портфеля однородных кредитных требований) на основе средних фактических значений уровня потерь при дефолте для данного типа финансового инструмента за долгосрочный период, охватывающий полный цикл деловой активности. Метод расчета среднего значения уровня потерь при дефолте (например, простое среднее, взвешенное по числу произошедших дефолтов, простое среднее, взвешенное по величине кредитного требования, подверженного риску дефолта) определяется банком исходя из критериев прогнозной точности оценки возможных потерь при дефолте, при этом применяемая оценка уровня потерь при дефолте не может быть меньше, чем простое среднее значение, взвешенное по числу произошедших дефолтов. При расчете оценки уровня потерь при дефолте банком учитывается вся имеющаяся информация о потерях по всем произошедшим дефолтам.

В отношении кредитных требований к розничным заемщикам оценка уровня потерь при дефолте может быть получена на основе модели оценки ожидаемых потерь с использованием данных о реализованных потерях, отражающих условия экономического спада, если они выше, чем средневзвешенное значение уровня ожидаемых потерь за долгосрочный период, охватывающий полный цикл деловой активности, и оценки вероятности дефолта.".

1.65. В пункте 13.17:

в абзаце первом слова "может оценить" заменить словом "оценивает";

абзац третий изложить в следующей редакции:

"дополнительных неожидаемых потерь, которые могут возникнуть в течение периода возмещения, в том числе связанных с возможным наступлением условий экономического спада и иными возможными факторами, связанными с особенностями заемщика и спецификой инструмента.".

1.66. Во втором предложении пункта 13.18 слова "ежегодно увеличивает период наблюдения на один год" заменить словами "не реже одного раза в год увеличивает (сдвигает) период наблюдения".

1.67. Пункт 13.19 изложить в следующей редакции:

"13.19. Оценка уровня потерь при дефолте для кредитных требований к розничным заемщикам должна основываться на периоде наблюдений длительностью не менее пяти лет как минимум для одного из источников статистической информации. Банк не реже одного раза в год увеличивает (сдвигает) период наблюдения по мере поступления новых данных хотя бы из одного источника.".

1.68. Пункт 14.1 изложить в следующей редакции:

"14.1. Банк определяет во внутренних документах порядок оценки рейтинговых систем, а также рассчитанных банком значений компонентов кредитного риска (далее - внутренняя валидация). В ходе внутренней валидации оценивается соответствие рейтинговых систем банка требованиям настоящего Положения и внутренних документов банка, в том числе количество внутренних процессов принятия решений и управления кредитным риском, в которых используются внутренние рейтинги и оценки компонентов кредитного риска. После получения разрешения на применение ПВР в целях расчета нормативов достаточности капитала рейтинговые системы банка должны проверяться в рамках внутренней валидации на соответствие требованиям настоящего Положения.".

1.69. В пункте 14.2:

абзац второй дополнить словами "для каждого разряда рейтинговой шкалы (портфеля однородных кредитных требований)";

в абзаце седьмом слова "принять меры" заменить словами "разработать предложения";

абзац десятый изложить в следующей редакции:

"проверять соблюдение критериев признания дефолта в соответствии с требованиями главы 13 настоящего Положения и внутренними документами банка;";

в абзаце двенадцатом слова "рейтинговых систем" исключить, дополнить предложением следующего содержания: ". Для этих целей банк может привлекать внешних (независимых) экспертов.";

абзац тринадцатый признать утратившим силу.

1.70. В пункте 15.1:

абзацы шестой и восьмой признать утратившими силу;

в абзаце десятом слово "применения" заменить словами "перехода на".

1.71. Абзац второй пункта 15.2 после слова "риска" дополнить словами ", в том числе обоснование неприменения ПВР в отдельных процессах принятия решений и управления кредитным риском в соответствии с абзацем восьмым пункта 1.9 настоящего Положения".

1.72. В пункте 15.3:

абзац шестой после слова "риском" дополнить словами "и сотрудников, осуществляющих внутреннюю валидацию";

дополнить новыми абзацами следующего содержания:

"обеспечивает организационную и функциональную независимость подразделения валидации от подразделений по управлению кредитным риском, подразделений, осуществляющих использование рейтинговых систем, и бизнес-подразделений банка;

утверждает порядок организации и функционирования системы управления кредитным риском;

утверждает порядок и методики количественной оценки компонентов кредитного риска, включая методики определения рейтинга.".

1.73. В пункте 15.4:

первое предложение абзаца первого исключить;

абзац второй изложить в следующей редакции:

"анализ уровня кредитного риска, осуществляемый на основании внутренних рейтингов, в том числе по разрядам шкалы рейтинговой системы (портфелям однородных кредитных требований);";

абзац восьмой изложить в следующей редакции:

"результаты стресс-тестирования событий кризисного характера на нормативы достаточности капитала банка, рассчитанные с использованием ПВР, в том числе с учетом эффекта миграции заемщиков (финансовых инструментов) по разрядам шкалы рейтинговой системы.".

1.74. В пункте 15.5:

абзац второй изложить в следующей редакции:

"разработку и изменение внутренних рейтинговых систем, их практическое внедрение и контроль за их функционированием в банке, в том числе в целях обеспечения единообразия определений классов, подклассов и сегментов кредитных требований и разрядов рейтинговых шкал (портфелей однородных кредитных требований), применяемых различными структурными подразделениями банка;";

абзац третий после слов "по классам" дополнить словами ", подклассам и сегментам".

1.75. В пункте 15.6:

в абзаце втором слова "работы ПВР относятся" заменить словами "реализации ПВР входят";

в абзаце восьмом слова "отсутствия конфликта интересов в процессе внутренней валидации" заменить словами "проверка заключения об отсутствии конфликта интересов в процессе внутренней валидации".

1.76. Главу 15 дополнить пунктом 15.9 следующего содержания:

"15.9. Банк обеспечивает выявление и разграничение конфликта интересов в соответствии с требованиями абзаца десятого пункта 4.1.1 Положения Банка России от 16 декабря 2003 года № 242-П "Об организации внутреннего контроля в кредитных организациях и банковских группах", зарегистрированного Министерством юстиции Российской Федерации 27 января 2004 года № 5489, 22 декабря 2004 года № 6222, 20 марта 2009 года № 13547, 30 июня 2014 года № 32913, 25 октября 2017 года № 48670, при распределении функций и полномочий подразделений и должностных лиц в процессах управления кредитным риском и использования рейтинговых систем, в том числе в целях обеспечения независимости деятельности подразделений внутренней валидации от этих подразделений, предусмотренной требованиями пунктов 1.6, 1.6.1 и 1.6.2 настоящего Положения, включая координацию и участие в разработке комплекса мер, направленных на минимизацию конфликта интересов. Отчет о выявлении и минимизации конфликта интересов направляется службой внутреннего контроля не реже одного раза в год исполнительным органам управления банка для принятия решения в части выполнения требований абзаца седьмого пункта 15.3 настоящего Положения.".

1.77. В абзаце втором пункта 16.1 слова "№ 139-И" заменить словами "№ 180-И".

1.78. Пункт 16.2 изложить в следующей редакции:

"16.2. Недвижимое имущество может быть признано банком в качестве обеспечения, если:

зависимость исполнения обязательств от доходов, получаемых от использования объекта недвижимости, в том числе в случае, когда объект недвижимости является ключевым (значимым) производственным объектом, не соответствует критерию существенности, определяемому в соответствии с пунктом 1.5 настоящего Положения;

зависимость стоимости обеспечения от финансового состояния заемщика не соответствует критерию существенности, определяемому в соответствии с пунктом 1.5 настоящего Положения;

объект недвижимости не является обеспечением по кредитному требованию, относящемуся к подклассу приносящей доход недвижимости.".

1.79. В абзаце восьмом пункта 16.6 слова "пунктом 4.6 Инструкции Банка России № 139-И" заменить словами "пунктом 5.6 Инструкции Банка России № 180-И".

1.80. В пункте 16.7:

в абзаце первом слова "№ 139-И" заменить словами "№ 180-И";

в абзаце пятом слова ", используемый при отсутствии обеспечения" заменить словами "для несубординированных необеспеченных кредитных требований".

1.81. В абзацах четвертом, шестом, восьмом пункта 16.8 и в пункте 16.9 слова "№ 139-И" заменить словами "№ 180-И".

1.82. В пункте 16.13:

абзац первый изложить в следующей редакции:

"16.13. Признаваемое в рамках БПВР дополнительное обеспечение учитывается при расчете значения показателя уровня потерь при дефолте для несубординированных кредитных требований, за исключением приобретенной дебиторской задолженности, в случаях:";

в абзаце втором слова "используются значения уровня потерь при дефолте, определенные пунктом 10.8 настоящего Положения для необеспеченных кредитных требований" заменить словами "используется значение уровня потерь при дефолте, равное 45 процентам";

в абзаце третьем слова "значений уровня потерь при дефолте, определенных пунктом 10.8 настоящего Положения для необеспеченных кредитных требований," заменить словами "45 процентов";

абзац четвертый дополнить словами ", для которой используется значение уровня потерь при дефолте, равное 45 процентам".

1.83. В пункте 17.1 слова "в пункте 2.3 Инструкции Банка России № 139-И" заменить словами "в подпункте 2.3.1 пункта 2.3 Инструкции Банка России № 180-И".

1.84. В абзаце седьмом пункта 17.3 слова "абзацем вторым" заменить словами "абзацем третьим".

1.85. В пункте 18.2 слова "№ 139-И" заменить словами "№ 180-И".

1.86. В пункте 19.4 слова "внутренних рейтингов заемщика (портфелей однородных кредитных требований) или внутренних оценок" заменить словами "оценки вероятности дефолта заемщика или оценки".

1.87. В пункте 20.2:

абзацы второй и третий изложить в следующей редакции:

"90 процентов от величины кредитного риска, рассчитанной на основе стандартизированного подхода, в течение первого года с даты, указанной в разрешении на применение ПВР в целях расчета нормативов достаточности капитала, в соответствии с пунктом 11 Указания Банка России № 3752-У;

80 процентов от величины кредитного риска, рассчитанной на основе стандартизированного подхода, в течение второго года с даты, указанной в разрешении на применение ПВР в целях расчета нормативов достаточности капитала, в соответствии с пунктом 11 Указания Банка России № 3752-У;";

дополнить новым абзацем следующего содержания:

"72,5 процента от величины кредитного риска, рассчитанной на основе стандартизированного подхода, в третий и последующие годы с даты, указанной в разрешении на применение ПВР в целях расчета нормативов достаточности капитала, в соответствии с пунктом 11 Указания Банка России № 3752-У.".

1.88. В приложении 1:

в пункте 1:

подпункт 1.4 после слов "отнесения заемщиков" и после слов "и (или) финансовых инструментов" дополнить словами "(кредитных требований)";

в подпункте 1.5:

абзац первый изложить в следующей редакции:

"1.5. Изменение в критериях отнесения заемщиков (кредитных требований) к разрядам рейтинговой шкалы (портфелю однородных кредитных требований), порядка использования указанных критериев, их весов при соблюдении одного из следующих условий:";

в абзаце третьем слова "заемщиков, финансовых инструментов или кредитных требований" заменить словами "заемщиков (кредитных требований) и (или) финансовых инструментов";

в подпункте 1.9:

абзац второй признать утратившим силу;

абзац четвертый после слов "ежегодного увеличения" дополнить словом "(сдвига)".

1.89. В приложении 3:

абзац первый пункта 1 после слов "(зафиксированных в" дополнить словами "реализующих ПВР";

в пункте 2:

абзац третий после слов "качества данных" дополнить словами "на всех стадиях жизненного цикла данных", после слов "областей бизнеса" дополнить словами "и ИС";

абзац четвертый после слов "своевременно выявлять" дополнить словами "и устранять", после слов "модели оценки" дополнить словом "кредитного";

пункт 4 дополнить новым абзацем следующего содержания:

"Банк контролирует соблюдение предельно допустимых значений показателей качества данных, установленных согласно абзацу восьмому пункта 2 настоящего приложения, и при их нарушении должен применять консервативный подход к оценке кредитного риска.".

2. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования, за исключением положений, для которых настоящим пунктом установлен иной срок вступления их в силу.

Абзацы четвертый - седьмой подпункта 1.6, подпункты 1.7, 1.53, 1.54, абзац четвертый подпункта 1.72, подпункт 1.76 пункта 1 настоящего Указания вступают в силу с 1 января 2020 года.

|

Председатель Центрального банка Российской Федерации |

Э.С. Набиуллина |

Зарегистрировано в Минюсте РФ 10 июня 2019 г.

Регистрационный № 54896

Обзор документа

Банк России уточнил:

- виды кредитных требований, для которых не рассчитывается величина кредитного риска на основе внутренних рейтингов;

- полномочия банка в связи с расчетом риска;

- требования к системе управления кредитным риском;

- порядок применения подхода на основе внутренних рейтингов для расчета риска;

- правила расчета коэффициент риска для долей участия в капитале и вложений в фонды;

- требования к рейтинговой системе для кредитных требований к розничным заемщикам.

Урегулированы вопросы оценки вероятности дефолта для кредитных требований к розничным заемщикам.

Указание вступает в силу по истечении 10 дней после опубликования, за исключением отдельных положений, для которых предусмотрен иной срок.

(1).jpg)