Указание Банка России от 26 декабря 2017 г. № 4667-У “О внесении изменений в Указание Банка России от 3 апреля 2017 года № 4336-У «Об оценке экономического положения банков” (не вступило в силу)

1. На основании статьи 72 Федерального закона от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, № 28, ст. 2790; 2003, № 2, ст. 157; № 52, ст. 5032; 2004, № 27, ст. 2711; № 31, ст. 3233; 2005, № 25, ст. 2426; № 30, ст. 3101; 2006, № 19, ст. 2061; № 25, ст. 2648; 2007, № 1, ст. 9, ст. 10; № 10, ст. 1151; № 18, ст. 2117; 2008, № 42, ст. 4696, ст. 4699; № 44, ст. 4982; № 52, ст. 6229, ст. 6231; 2009, № 1, ст. 25; № 29, ст. 3629; № 48, ст. 5731; 2010, № 45, ст. 5756; 2011, № 7, ст. 907; № 27, ст. 3873; № 43, ст. 5973; № 48, ст. 6728; 2012, № 50, ст. 6954; № 53, ст. 7591, ст. 7607; 2013, № 11, ст. 1076; № 14, ст. 1649; № 19, ст. 2329; № 27, ст. 3438, ст. 3476, ст. 3477; № 30, ст. 4084; № 49, ст. 6336; № 51, ст. 6695, ст. 6699; № 52, ст. 6975; 2014, № 19, ст. 2311, ст. 2317; № 27, ст. 3634; № 30, ст. 4219; № 40, ст. 5318; № 45, ст. 6154; № 52, ст. 7543; 2015, № 1, ст. 4, ст. 37; № 27, ст. 3958, ст. 4001; № 29, ст. 4348, ст. 4357; № 41, ст. 5639; № 48, ст. 6699; 2016, № 1, ст. 23, ст. 46, ст. 50; № 26, ст. 3891; № 27, ст. 4225, ст. 4273, ст. 4295; 2017, № 1, ст. 46; № 14, ст. 1997; № 18, ст. 2661, ст. 2669; № 27, ст. 3950; № 30, ст. 4456; «Официальный интернет-портал правовой информации» (www.pravo.gov.ru), 6 декабря 2017 года) внести в Указание Банка России от 3 апреля 2017 года № 4336-У «Об оценке экономического положения банков», зарегистрированное Министерством юстиции Российской Федерации 19 мая 2017 года № 46771, следующие изменения.

1.1. Абзац восьмой пункта 1.1 изложить в следующей редакции:

«обязательных нормативов, установленных Инструкцией Банка России от 28 июня 2017 года № 180-И «Об обязательных нормативах банков», зарегистрированной Министерством юстиции Российской Федерации 12 июля 2017 года № 47383, 30 ноября 2017 года № 49055 (далее - Инструкция Банка России № 180-И), Инструкцией Банка России от 6 декабря 2017 года № 183-И «Об обязательных нормативах банков с базовой лицензией», зарегистрированной Министерством юстиции Российской Федерации 2 марта 2018 года № 50206 (далее - Инструкция Банка России № 183-И), и Инструкцией Банка России от 28 декабря 2016 года № 178-И «Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями», зарегистрированной Министерством юстиции Российской Федерации 17 марта 2017 года № 46007, 3 ноября 2017 года № 48788 (далее - обязательные нормативы);».

1.2. В пункте 3.1:

абзац первый изложить в следующей редакции:

«3.1. Оценка капитала осуществляется по результатам оценок показателей достаточности капитала и показателя оценки качества капитала (далее - группа показателей оценки капитала) банка.»;

подпункт 3.1.1 изложить в следующей редакции:

«3.1.1. Показатели достаточности капитала включают показатель достаточности собственных средств (капитала) (ПК1), показатель достаточности базового капитала (ПК3) и показатель достаточности основного капитала (ПК4).

3.1.1.1. Для банков с универсальной лицензией показатель достаточности собственных средств (капитала) (ПК1) представляет собой рассчитанное в соответствии с Инструкцией Банка России № 180-И фактическое значение обязательного норматива Н1.0 «Норматив достаточности собственных средств (капитала) банка» формы отчетности 0409135 «Информация об обязательных нормативах и о других показателях деятельности кредитной организации» (далее - форма 0409135), установленной приложением 1 к Указанию Банка России от 24 ноября 2016 года № 4212-У «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации», зарегистрированному Министерством юстиции Российской Федерации 14 декабря 2016 года № 44718, 29 марта 2017 года № 46155, 25 декабря 2017 года № 49421 (далее - Указание Банка России № 4212-У).

Для банков с базовой лицензией показатель ПК1 представляет собой рассчитанное в соответствии с Инструкцией Банка России № 183-И фактическое значение обязательного норматива Н1.0 «Норматив достаточности собственных средств (капитала) банка» формы 0409135.

3.1.1.2. Для банков с универсальной лицензией показатель достаточности базового капитала (ПК3) представляет собой рассчитанное в соответствии с Инструкцией Банка России № 180-И фактическое значение обязательного норматива Н1.1 «Норматив достаточности базового капитала банка» формы 0409135.

Для банков с базовой лицензией показатель ПК3 не рассчитывается и не включается в расчет обобщающего результата по группе показателей оценки капитала.

3.1.1.3. Для банков с универсальной лицензией показатель достаточности основного капитала (ПК4) представляет собой рассчитанное в соответствии с Инструкцией Банка России № 180-И фактическое значение обязательного норматива Н1.2 «Норматив достаточности основного капитала банка» формы 0409135.

Для банков с базовой лицензией ,показатель ПК4 представляет собой рассчитанное в соответствии с Инструкцией Банка России № 183-И фактическое значение обязательного норматива Н1.2 «Норматив достаточности основного капитала банка» формы 0409135.»;

в абзаце шестом подпункта 3.1.2 слова «№ 139-И» заменить словами «№ 180-И»;

в подпункте 3.1.3:

абзац второй изложить в следующей редакции:

« »;

»;

абзац шестой изложить в следующей редакции:

«n - количество показателей, принимаемых в расчет РГК ( ). Количество показателей, принимаемых в расчет РГК, может меняться в зависимости от включения в расчет (исключения из расчета) показателя, предусмотренного подпунктом 3.1.1.2 настоящего пункта.»;

). Количество показателей, принимаемых в расчет РГК, может меняться в зависимости от включения в расчет (исключения из расчета) показателя, предусмотренного подпунктом 3.1.1.2 настоящего пункта.»;

дополнить абзацем следующего содержания:

«Балльная и весовая оценки показателей группы показателей оценки капитала приведены в приложении 1 к настоящему Указанию.».

1.3. Пункт 3.2 изложить в следующей редакции:

«3.2. Оценка активов банка определяется по результатам оценок показателей качества ссуд, риска потерь, доли просроченных ссуд, размера резервов на потери по ссудам и иным активам, концентрации кредитных рисков на одного заемщика или группу связанных заемщиков, концентрации кредитных рисков на связанное с банком лицо (группу связанных с банком лиц) (далее - группа показателей оценки активов).

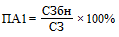

3.2.1. Показатель качества ссуд (ПА1) представляет собой удельный вес безнадежных ссуд в общем объеме ссуд и рассчитывается по формуле:

,

,

где:

СЗ - ссуды, ссудная и приравненная к ней задолженность, определенные в соответствии с Положением Банка России от 28 июня 2017 года № 590-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности», зарегистрированным Министерством юстиции Российской Федерации 12 июля 2017 года № 47384 (далее - Положение Банка России № 590-П) (далее — ссуды), на основе данных формы 0409115 «Информация о качестве активов кредитной организации (банковской группы)» (далее - форма 0409115), установленной приложением 1 к Указанию Банка России № 4212-У;

СЗбн - безнадежные ссуды, определенные в соответствии с Положением Банка России № 590-П на основе данных формы 0409115.

3.2.2. Показатель риска потерь (ПА2) определяется как процентное отношение не покрытых резервами активов, резервы на возможные потери по которым должны составлять более 20 процентов, к собственным средствам (капиталу) банка по формуле:

,

,

где:

- активы, резервы на возможные потери по которым в соответствии с Положением Банка России № 590-П и Положением Банка России от 23 октября 2017 года № 611-П «О порядке формирования кредитными организациями резервов на возможные потери», зарегистрированным Министерством юстиции Российской Федерации 15 марта 2018 года № 50381 (далее - Положение Банка России № 611-П), должны быть сформированы в размере более 20 процентов. Определяются на основе данных формы 0409115;

- активы, резервы на возможные потери по которым в соответствии с Положением Банка России № 590-П и Положением Банка России от 23 октября 2017 года № 611-П «О порядке формирования кредитными организациями резервов на возможные потери», зарегистрированным Министерством юстиции Российской Федерации 15 марта 2018 года № 50381 (далее - Положение Банка России № 611-П), должны быть сформированы в размере более 20 процентов. Определяются на основе данных формы 0409115;

- резервы на возможные потери, фактически сформированные под

- резервы на возможные потери, фактически сформированные под  в соответствии с Положением Банка России № 590-П и Положением Банка России № 611-П. Определяются на основе данных формы 0409115;

в соответствии с Положением Банка России № 590-П и Положением Банка России № 611-П. Определяются на основе данных формы 0409115;

- величина расчетного резерва на возможные потери под А20 в соответствии с Положением Банка России № 590-П и Положением Банка России № 611-П. Определяется на основе данных формы 0409115;

- величина расчетного резерва на возможные потери под А20 в соответствии с Положением Банка России № 590-П и Положением Банка России № 611-П. Определяется на основе данных формы 0409115;

Р - минимальный размер резерва на возможные потери под  в соответствии с Положением Банка России № 590-П и Положением Банка России № 611-П. Определяется на основе данных формы 0409115.

в соответствии с Положением Банка России № 590-П и Положением Банка России № 611-П. Определяется на основе данных формы 0409115.

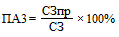

3.2.3. Показатель доли просроченных ссуд (ПА3) представляет собой удельный вес просроченных ссуд в общем объеме ссуд и рассчитывается по формуле:

,

,

где:

СЗпр - ссуды, просроченные свыше чем на 30 календарных дней, определенные на основе данных формы 0409115.

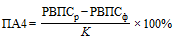

3.2.4. Показатель размера резервов на потери по ссудам и иным активам (ПА4) определяется как процентное отношение расчетного резерва на возможные потери по ссудам (далее - РВПС) за минусом сформированного РВПС к собственным средствам (капиталу) по формуле:

,

,

где:

- величина расчетного РВПС в соответствии с Положением Банка России № 590-П для ссуд, оцениваемых на индивидуальной основе. Определяется на основе данных формы 0409115;

- величина расчетного РВПС в соответствии с Положением Банка России № 590-П для ссуд, оцениваемых на индивидуальной основе. Определяется на основе данных формы 0409115;

- фактически сформированный РВПС в соответствии с Положением Банка России № 590-П для ссуд, оцениваемых на индивидуальной основе. Определяется на основе данных формы 0409115.

- фактически сформированный РВПС в соответствии с Положением Банка России № 590-П для ссуд, оцениваемых на индивидуальной основе. Определяется на основе данных формы 0409115.

3.2.5. Для банков с универсальной лицензией показатель концентрации кредитных рисков на одного заемщика или группу связанных заемщиков (ПА5) представляет собой рассчитанное в соответствии с Инструкцией Банка России № 180-И фактическое значение обязательного норматива Н6 «Максимальный размер риска на одного заемщика или группу связанных заемщиков» формы отчетности 0409118 «Данные о концентрации кредитного риска» (далее - форма 0409118), установленной приложением 1 к Указанию Банка России № 4212-У.

Для банков с базовой лицензией показатель ПА5 представляет собой рассчитанное в соответствии с Инструкцией Банка России № 183-И фактическое значение обязательного норматива Н6 «Максимальный размер риска на одного заемщика или группу связанных заемщиков» формы 0409118.

3.2.6. Для банков с универсальной лицензией показатель концентрации кредитных рисков на связанное с банком лицо (группу связанных с банком лиц) (ПА6) представляет собой рассчитанное в соответствии с Инструкцией Банка России № 180-И фактическое значение обязательного норматива Н25 «Максимальный размер риска на связанное с банком лицо (группу связанных с банком лиц)» формы 0409118.

Для банков с базовой лицензией показатель ПА6 представляет собой рассчитанное в соответствии с Инструкцией Банка России № 183-И фактическое значение обязательного норматива Н25 «Максимальный размер риска на связанное с банком лицо (группу связанных с банком лиц)» формы 0409118.

3.2.7. Для оценки активов банка рассчитывается обобщающий результат по группе показателей оценки активов (РГА), который представляет собой среднее взвешенное значение показателей, определенных в соответствии с подпунктами 3.2.1 - 3.2.6 настоящего пункта. Расчет обобщающего результата производится по формуле:

,

,

где:

- оценка от 1 до 4 соответствующего показателя, определенного в соответствии с подпунктами 3.2.1 - 3.2.6 настоящего пункта (балльная оценка);

- оценка от 1 до 4 соответствующего показателя, определенного в соответствии с подпунктами 3.2.1 - 3.2.6 настоящего пункта (балльная оценка);

- оценка по шкале относительной значимости от 1 до 3 соответствующего показателя, определенного в соответствии с подпунктами 3.2.1 - 3.2.6 настоящего пункта (весовая оценка);

- оценка по шкале относительной значимости от 1 до 3 соответствующего показателя, определенного в соответствии с подпунктами 3.2.1 - 3.2.6 настоящего пункта (весовая оценка);

Балльная и весовая оценки показателей группы показателей оценки активов приведены в приложении 2 к настоящему Указанию.

3.2.8. Обобщающий результат по группе показателей оценки активов является целым числом. В случае если дробная часть полученного показателя имеет значение меньше 0,35, показателю присваивается значение, равное его целой части. В противном случае показатель принимается равным его целой части, увеличенной на 1.

3.2.9. Обобщающий результат по группе показателей оценки активов характеризует состояние активов следующим образом:

равный 1 - хорошее;

равный 2 - удовлетворительное;

равный 3 - сомнительное;

равный 4 - неудовлетворительное.».

1.4. В пункте 3.4:

в абзаце четвертом подпункта 3.4.1 слова «№ 139-И» заменить словами «№ 180-И»;

в подпункте 3.4.2:

слова «№ 139-И» заменить словами «№ 180-И»;

дополнить абзацем следующего содержания:

«Для банков с базовой лицензией показатель ПЛ2 не рассчитывается и не включается в расчет обобщающего результата по группе показателей оценки ликвидности.»;

в подпункте 3.4.3:

слова «№ 139-И» заменить словами «№ 180-И»;

дополнить абзацем следующего содержания:

«Для банков с базовой лицензией показатель ПЛ3 представляет собой рассчитанное в соответствии с Инструкцией Банка России № 183-И фактическое значение обязательного норматива Н3 «Норматив текущей ликвидности банка» формы 0409135.»;

в подпункте 3.4.4:

в абзаце четвертом слова «№ 139-И» заменить словами «№ 180-И»;

дополнить абзацем следующего содержания:

«Для банков с базовой лицензией показатель ПЛ4 не рассчитывается и не включается в расчет обобщающего результата по группе показателей оценки ликвидности.»;

абзац шестой подпункта 3.4.12 после слова «подпунктами» дополнить цифрами «3.4.2, 3.4.4,».

1.5. В пункте 3.8 слова «а также» исключить, после слов «процентного риска» дополнить словами «и ответа на вопрос 1 показателя риска концентрации».

1.6. Пункт 6.3 изложить в следующей редакции:

«6.3. Структурное подразделение Банка России, осуществляющее надзор за деятельностью банков, вправе отнести к подгруппе 2.2 банки, имеющие основания, предусмотренные в подпунктах 2.3.1 и 2.3.4 пункта 2.3, подпунктах 2.4.1 и 2.4.3 пункта 2.4 и подпункте 2.5.1 пункта 2.5 настоящего Указания, в случае документарного подтверждения осуществления банком мер по устранению нарушений, неустранение которых ведет к возникновению ситуации, угрожающей законным интересам вкладчиков и кредиторов. При этом указанные меры осуществляются банком в соответствии с программой мероприятий, направленных на устранение недостатков, а в случаях, установленных параграфом 4.1 главы IX Федерального закона «О несостоятельности (банкротстве)», - в соответствии с планом мер по финансовому оздоровлению.

Структурное подразделение Банка России, осуществляющее надзор за деятельностью банков, вправе отнести к подгруппе 2.2 банки, в отношении которых осуществляются меры по предупреждению банкротства с участием Банка России или государственной корпорации «Агентство по страхованию вкладов» в соответствии с параграфом 4.1 главы IX Федерального закона «О несостоятельности (банкротстве)», и имеющие основания, предусмотренные в подпунктах 2.3.1, 2.3.3 и 2.3.4 пункта 2.3, подпунктах 2.4.1, 2.4.2 и 2.4.3 пункта 2.4 и подпункте 2.5.1 пункта 2.5 настоящего Указания.

Принятое структурным подразделением Банка России, осуществляющим надзор за деятельностью банков, решение о классификации банка подлежит предварительному согласованию с Департаментом банковского надзора Банка России.

В целях осуществления указанного согласования структурные подразделения Банка России, осуществляющие надзор за деятельностью банков, направляют в письменном виде в Департамент банковского надзора Банка России информацию о принятом решении о классификации банка не позднее 16-го рабочего дня месяца, следующего за отчетным кварталом (для внутриквартальных месячных дат - не позднее 16-го рабочего дня месяца, следующего за отчетным месяцем, для внутримесячных дат - не позднее 3-го рабочего дня, следующего за днем принятия соответствующего решения).

Согласование (несогласование) принятого структурным подразделением Банка России, осуществляющим надзор за деятельностью банков, решения о классификации банка осуществляется Департаментом банковского надзора Банка России в срок, не превышающий 5 рабочих дней после дня представления структурным подразделением Банка России, осуществляющим надзор за деятельностью банков, указанного решения. Департамент банковского надзора Банка России информирует структурное подразделение Банка России, осуществляющее надзор за деятельностью банков, о согласовании (несогласовании) решения о классификации банка не позднее рабочего дня, следующего за днем принятия решения о согласовании (несогласовании).».

1.7. В пункте 6.4 слова «абзацами четвертым и пятым» заменить словами «абзацем пятым».

1.8. Таблицу приложения 1 дополнить строками 3 и 4 следующего содержания:

«

| 3 | Показатель достаточности базового капитала | ПК3 |

|

< 9 и

|

4,5 | <4,5 | 3 |

|---|---|---|---|---|---|---|---|

| 4 | Показатель достаточности основного капитала | ПК4 |

|

< 10 и

|

6 | <6 | 3 |

”.

1.9. Таблицу приложения 2 изложить в следующей редакции:

«

| № п/п | Наименование показателя | Условное обозначение | Значения (%) | Вес | |||

|---|---|---|---|---|---|---|---|

| 1 балл | 2 балла | 3 балла | 4 балла | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | Показатель качества ссуд | ПА1 |

|

>4 и

|

> 12 и

|

> 20 | 3 |

| 2 | Показатель риска потерь | ПА2 |

|

> 15 и

|

> 60 и

|

> 90 | 2 |

| 3 | Показатель доли просроченных ссуд | ПАЗ |

|

> 4 и

|

> 8 и

|

> 18 | 2 |

| 4 | Показатель размера резервов на потери по ссудам и иным активам | ПА4 |

|

> 10 и

|

> 15 и

|

> 25 | 3 |

| 5 | Показатель концентрации кредитных рисков на одного заемщика или группу связанных | ПА5 | 3 | ||||

| заемщиков: | |||||||

| для банков с универсальной лицензией; |

|

> 22 и < 25 | 25 | >25 | |||

| для банков с базовой лицензией |

|

> 18 и < 20 | 20 | >20 | |||

| 6 | Показатель концентрации кредитных рисков на связанное с банком лицо (группу связанных с банком лиц) | ПА6 |

|

> 18 и < 20 | 20 | >20 | 3 |

”.

1.10. В примечаниях к заполнению таблицы приложения 5:

пункт 1 изложить в следующей редакции:

«1. К вопросу 1.

При присвоении балльной оценки необходимо оценить степень подверженности банка риску концентрации в связи с наличием у банка:

значительного объема требований к одному заемщику или группе связанных заемщиков, определенного в соответствии с методикой расчета норматива максимального размера риска на одного заемщика или группу связанных заемщиков (Н6), установленной в Инструкции Банка России № 180-И для банков с универсальной лицензией, или в Инструкции Банка России № 183-И для банков с базовой лицензией;

значительного объема требований к связанному с банком лицу (группе связанных с банком лиц), определенного в соответствии с методикой расчета норматива максимального размера риска на связанное с банком лицо (группу связанных с банком лиц) (Н25), установленной в Инструкции Банка России № 180-И для банков с универсальной лицензией, или значительного объема требований к связанному с банком с базовой лицензией лицу (группе связанных с банком с базовой лицензией лиц), определенного в соответствии с методикой расчета норматива максимального размера риска на связанное с банком с базовой лицензией лицо (группу связанных с банком с базовой лицензией лиц) (Н25), установленной в Инструкции Банка России № 183-И для банков с базовой лицензией;

значительного объема крупных кредитных рисков, определенного в соответствии с методикой расчета норматива максимального размера крупных кредитных рисков (Н7), установленной в Инструкции Банка России № 180-И;

значительного объема требований к инсайдерам, определенного в соответствии с методикой расчета норматива совокупной величины риска по инсайдерам банка (Н10.1), установленной в Инструкции Банка России № 180-И.

При оценке данного вопроса следует исходить из следующего:

1 балл присваивается:

банкам с универсальной лицензией, в случае если на дату оценки нормативы Н6, Н25, Н7 и Н10.1 соблюдаются;

банкам с базовой лицензией, в случае если на дату оценки нормативы Н6 и Н25 соблюдаются;

4 балла присваиваются:

банкам с универсальной лицензией, в случае если на дату оценки нормативы Н6 и (или) Н25, и (или) Н7, и (или) Н10.1 не соблюдаются;

банкам с базовой лицензией, в случае если на дату оценки Н6 и (или) Н25 не соблюдаются.»;

абзац двадцать девятый пункта 2 изложить в следующей редакции:

«4 балла присваиваются, в случае если в банке отсутствуют процедуры выявления, измерения и ограничения риска концентрации и (или) если ответу на вопрос, приведенный в строке 1 таблицы, присвоено значение, равное 4 баллам.».

1.11. В приложении 8:

в наименовании слова «и процентного риска» заменить словами «, процентного риска и ответа на вопрос 1 показателя риска концентрации»;

в графе 5 строки 1 слово «ПА7» исключить, дополнить словами «ответ на вопрос 1 показателя РК».

1.12. В примечаниях к заполнению таблицы приложения 9:

в абзаце четвертом пункта 2 слово «проведенной,» исключить;

в абзаце втором подпункта 4.6.2 пункта 4 слова «№ 139-И» заменить словами «№ 180-И»;

абзац шестой пункта 6 изложить в следующей редакции:

«4 балла присваиваются, в случае если оценка 2 и более групп из групп показателей оценки капитала, активов, доходности, ликвидности и (или) показателя риска концентрации и (или) показателя процентного риска составляет 3 или 4 балла.».

1.13. В пункте 1 примечаний к заполнению таблицы приложения 10:

абзацы тринадцатый и четырнадцатый изложить в следующей редакции:

«В случае если банком с базовой лицензией принято решение о возложении функций руководителя службы внутреннего контроля на руководителя службы управления рисками, при оценке данного вопроса также необходимо учитывать соответствие последнего квалификационным требованиям, установленным Указанием Банка России № 3223-У, и требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 Федерального закона «О банках и банковской деятельности».

В случае если руководитель службы внутреннего аудита и (или) руководитель службы внутреннего контроля, а в случае, предусмотренном абзацем 13 настоящего пункта, и (или) руководитель службы управления рисками не соответствуют указанным требованиям, ответу на вопрос не может быть присвоена оценка 1 балл или 2 балла.»;

дополнить абзацем следующего содержания:

«При оценке данного вопроса особое внимание следует уделять порядку организации и функционирования службы внутреннего аудита банка.».

2. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования.

|

Председатель Центрального банка Российской Федерации |

Э.С. Набиуллина |

Зарегистрировано в Минюсте РФ 15 марта 2018 г.

Регистрационный № 50380

Обзор документа

Уточнен порядок оценки экономического положения банков.

Установлены, в частности, особенности такой оценки в отношении банков с базовой лицензией.

Закреплено, что показатели достаточности капитала включают показатель достаточности собственных средств (капитала) (ПК1), показатель достаточности базового капитала (ПК3) и показатель достаточности основного капитала (ПК4).

Для банков с универсальной лицензией названные показатели рассчитываются по инструкции Банка России об обязательных нормативах банков (инструкция N 180-И).

Для банков с базовой лицензией показатели ПК1 и ПК4 рассчитываются по инструкции Банка России об обязательных нормативах банков с базовой лицензией (инструкция N 183-И). Показатель ПК3 не рассчитывается и не включается в расчет обобщающего результата по группе показателей оценки капитала.

Для банков с базовой лицензией не рассчитываются и показатели ПЛ2, ПЛ4. Они не включаются в расчет обобщающего результата по группе показателей оценки ликвидности.

Для группы показателей оценки капитала установлены балльная и весовая оценки показателей достаточности базового капитала и основного капитала.

Указание вступает в силу через 10 дней после дня его официального опубликования.

(1).jpg)