Проект Положения Банка России “О порядке расчета норматива чистого стабильного фондирования («Базель III») системно значимыми кредитными организациями” (по состоянию на 29.12.2016)

На основании Федерального закона от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, № 28, ст. 2790; 2003, № 2, ст. 157; № 52, ст. 5032; 2004, № 27, ст. 2711; № 31, ст. 3233; 2005, № 25, ст. 2426; № 30, ст. 3101; 2006, № 19, ст. 2061; № 25, ст. 2648; 2007, № 1, ст. 9, ст. 10; № 10, ст. 1151; № 18, ст. 2117; 2008, № 42, ст. 4696, ст. 4699; № 44, ст. 4982; № 52, ст. 6229, ст. 6231; 2009, № 1, ст. 25; № 29, ст. 3629; № 48, ст. 5731; 2010, № 45, ст. 5756; 2011, № 7, ст. 907; № 27, ст. 3873; № 43, ст. 5973; № 48, ст. 6728; 2012, № 50, ст. 6954; № 53, ст. 7591, ст. 7607; 2013, № 11, ст. 1076; № 14, ст. 1649; № 19, ст. 2329; № 27, ст. 3438, ст. 3476, ст. 3477; № 30, ст. 4084; № 49, ст. 6336; № 51, ст. 6695, ст. 6699; № 52, ст. 6975; 2014, № 19, ст. 2311, ст. 2317; № 27, ст. 3634; № 30, ст. 4219; № 40, ст. 5318; № 45, ст. 6154; № 52, ст. 7543; 2015, № 1, ст. 4, ст. 37; № 27, ст. 3958, ст. 4001; № 29, ст. 4348, ст. 4357; № 41, ст. 5639; № 48, ст. 6699; 2016, № 1, ст. 23, ст. 46, ст. 50; № 26, ст. 3891; № 27, ст. 4225, ст. 4273, ст. 4295), Федерального закона «О банках и банковской деятельности» (в редакции Федерального закона от 3 февраля 1996 года № 17-ФЗ) (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, № 27, ст. 357; Собрание законодательства Российской Федерации, 1996, № 6, ст. 492; 1998, № 31, ст. 3829; 1999, № 28, ст. 3459, ст. 3469; 2001, № 26, ст. 2586; № 33, ст. 3424; 2002, № 12, ст. 1093; 2003, № 27, ст. 2700; № 50, ст. 4855; № 52, ст. 5033, ст. 5037; 2004, № 27, ст. 2711; № 31, ст. 3233; 2005, № 1, ст. 18, ст. 45; № 30, ст. 3117; 2006, № 6, ст. 636; № 19, ст. 2061; № 31, ст. 3439; № 52, ст. 5497; 2007, № 1, ст. 9; № 22, ст. 2563; № 31, ст. 4011; № 41, ст. 4845; № 45, ст. 5425; № 50, ст. 6238; 2008, № 10, ст. 895; 2009, № 1, ст. 23; № 9, ст. 1043; № 18, ст. 2153; № 23, ст. 2776; № 30, ст. 3739; № 48, ст. 5731; № 52, ст. 6428; 2010, № 8, ст. 775; № 27, ст. 3432; № 30, ст. 4012; № 31, ст. 4193; № 47, ст. 6028; 2011, № 7, ст. 905; № 27, ст. 3873, ст. 3880; № 29, ст. 4291; № 48, ст. 6730; № 49, ст. 7069; № 50, ст. 7351; 2012, № 27, ст. 3588; № 31, ст. 4333; № 50, ст. 6954; № 53, ст. 7605, ст. 7607; 2013, № 11, ст. 1076; № 19, ст. 2317, ст. 2329; № 26, ст. 3207; № 27, ст. 3438, ст. 3477; № 30, ст. 4084; № 40, ст. 5036; № 49, ст. 6336; № 51, ст. 6683, ст. 6699; 2014, № 6, ст. 563; № 19, ст. 2311; № 26, ст. 3379, ст. 3395; № 30, ст. 4219; № 40, ст. 5317, ст. 5320; № 45, ст. 6144, ст. 6154; № 49, ст. 6912; № 52, ст. 7543; 2015, № 1, ст. 37; № 17, ст. 2473; № 27, ст. 3947, ст. 3950; № 29, ст. 4355, ст. 4357, ст. 4385; № 51, ст. 7243; 2016, № 1, ст. 23; № 15, ст. 2050; № 26, ст. 3860; № 27, ст. 4294, ст. 4295) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от ____ __________ 2017 года № _____) настоящее Положение устанавливает порядок расчета норматива чистого стабильного фондирования и его минимально допустимое числовое значение с учетом международных подходов к расчету норматива чистого стабильного фондирования («Базель III») системно значимыми кредитными организациями, признанными Банком России таковыми в соответствии с Указанием Банка России от 22 июля 2015 года № 3737-У «О методике определения системно значимых кредитных организаций», зарегистрированным Министерством юстиции Российской Федерации 11 августа 2015 года № 38444 («Вестник Банка России» от 28 августа 2015 года № 71) (далее - Указание Банка России № 3737-У), в том числе являющимися головными кредитными организациями банковской группы.

Глава 1. Общие положения

1.1. Норматив чистого стабильного фондирования (далее - НЧСФ) регулирует (ограничивает) риск потери ликвидности банковской группы (кредитной организации), обусловленный структурой активов и обязательств (пассивов) с учетом сроков, сумм и типов активов и обязательств (пассивов), а также других факторов, характеризующих ликвидность активов и стабильность обязательств (пассивов). Соблюдение НЧСФ обеспечивает наличие у банковской группы (кредитной организации) стабильных источников обязательств (пассивов) в объеме достаточном для фондирования балансовых активов и внебалансовых обязательств банковской группы (кредитной организации).

1.2. Расчет НЧСФ осуществляется суммарно по операциям в рублях, иностранной валюте и драгоценных металлах.

Балансовые и внебалансовые активы и обязательства, номинированные в иностранной валюте, включаются в расчет НЧСФ в рублевом эквиваленте по официальному курсу иностранной валюты по отношению к рублю, установленному Банком России на дату расчета НЧСФ. Балансовые и внебалансовые активы и обязательства, номинированные в драгоценных металлах, включаются в расчет НЧСФ в рублевом эквиваленте по учетным ценам, установленным Банком России на дату осуществления расчета.

В случае если официальный курс иностранной валюты по отношению к рублю не устанавливается Банком России, курс данной валюты должен быть определен с использованием установленного Банком России официального курса доллара США по отношению к рублю, действующего на дату определения курса, и курса данной иностранной валюты к доллару США на дату, предшествующую дате определения курса.

1.3. Расчет НЧСФ осуществляется головной кредитной организацией банковской группы на консолидированной основе (норматив чистого стабильного фондирования банковской группы Н28) и кредитной организацией, не являющейся головной кредитной организацией банковской группы, на индивидуальной основе (норматив чистого стабильного фондирования кредитной организации Н29) (за исключением кредитных организаций, являющихся участниками банковской группы, в отношении головной кредитной организации которой установлены требования по соблюдению норматива Н28 в соответствии с настоящим Положением).

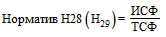

1.4. Норматив Н28 (Н29) рассчитывается как отношение величины имеющегося стабильного фондирования к величине требуемого стабильного фондирования по формуле:

где:

ИСФ - имеющееся стабильное фондирование банковской группы (кредитной организации);

ТСФ - требуемое стабильное фондирование банковской группы (кредитной организации).

1.5. Минимально допустимое числовое значение нормативов Н28 и Н29 устанавливается в размере 100 процентов.

1.6. Расчет норматива Н28 осуществляется на основе данных головной кредитной организации банковской группы и участников банковской группы, отчетные данные которых включаются в расчет величины собственных средств (капитала), обязательных нормативов и размеров (лимитов) открытых валютных позиций в соответствии с Положением Банка России от 3 декабря 2015 года № 509-П «О расчете величины собственных средств (капитала), обязательных нормативов и размеров (лимитов) открытых валютных позиций банковских групп», зарегистрированным Министерством юстиции Российской Федерации 28 декабря 2015 года № 40318 («Вестник Банка России» от 31 декабря 2015 года № 122) (далее - Положение Банка России № 509-П), за исключением участников банковской группы, занимающихся страховой деятельностью (далее - консолидируемые участники банковской группы).

1.7. В расчет норматива Н28 включаются данные головной кредитной организации банковской группы и участников банковской группы, указанные в абзацах втором - четвертом пункта 1.4 Положения Банка России № 509-П, и иные данные, в том числе данные внутренней отчетности, предусмотренные внутренними документами банковской группы, с учетом требований настоящего Положения. Данные консолидируемых участников банковской группы включаются в расчет норматива Н28 по состоянию на одну и ту же отчетную дату и за один и тот же период.

1.8. Активы и обязательства (пассивы) консолидируемых участников банковской группы включаются в расчет норматива Н28 в соответствии с пунктом 1.7 Положения Банка России № 509-П. Взаимные требования и обязательства между консолидируемыми участниками банковской группы, а также между консолидируемыми участниками банковской группы и головной кредитной организацией банковской группы в расчет норматива Н28 не включаются.

1.9. В целях настоящего Положения под величиной обязательства по производному финансовому инструменту понимается стоимость замещения производного финансового инструмента, представляющего собой обязательство, равная величине его справедливой стоимости, уменьшенная на величину перечисленной вариационной маржи и (или) прочего обеспечения в связи с изменением его стоимости (в денежной и неденежной формах), в случае если указанное обеспечение не было отражено в справедливой стоимости производного финансового инструмента.

В целях настоящего Положения под величиной требования по производному финансовому инструменту понимается стоимость замещения производного финансового инструмента, представляющего собой актив, равная его справедливой стоимости, уменьшенная на величину полученной вариационной маржи или прочего обеспечения в денежной форме, в случае если указанное обеспечение не было отражено в справедливой стоимости производного финансового инструмента.

Производные финансовые инструменты, вытекающие из финансовых договоров, на которые распространяется расчетный и (или) ликвидационный неттинг в соответствии с условиями, указанными в подпункте 3.5.2 пункта 3.5 Положения Банка России от 30 мая 2014 года № 421-П «О порядке расчета показателя краткосрочной ликвидности («Базель III»)», зарегистрированного Министерством юстиции Российской Федерации 25 июня 2014 года № 32844, 11 декабря 2014 года № 35134, 25 декабря 2015 года № 40282 («Вестник Банка России» от 26 июня 2014 года № 60, от 22 декабря 2014 года № 112, от 31 декабря 2015 года № 122) (далее - Положение Банка России № 421-П), включаются в расчет величины требований (обязательств) как нетто-стоимость замещения, рассчитанная по каждому контрагенту, то есть в величине превышения суммы справедливых стоимостей производных финансовых инструментов, представляющих собой актив (обязательство), над суммой справедливых стоимостей производных финансовых инструментов, представляющих собой обязательство (актив), по сделкам с соответствующим контрагентом.

Величина требования (обязательства) по производному финансовому инструменту, рассчитанная в соответствии с настоящим пунктом, не может быть отрицательной величиной.

1.10. При расчете величин имеющегося и требуемого стабильного фондирования из величины активов и обязательств могут быть исключены активы и обязательства, возникшие в результате участия головной кредитной организации банковской группы (кредитной организации) и участников банковской группы в финансировании отдельных государственных программ и мероприятий за счет средств федерального бюджета на возвратной основе при условии совпадения сроков и сумм привлечения и размещения денежных средств.

1.11. Требования и обязательства по сделкам репо и займа ценными бумагами могут включаться в расчет норматива Н28 (Н29) на нетто-основе по каждому контрагенту, в случае если указанные требования и обязательства вытекают из финансовых договоров, на которые распространяется расчетный и (или) ликвидационный неттинг в соответствии с условиями, указанными в подпункте 3.5.2 пункта 3.5 Положения Банка России № 421-П.

Глава 2. Порядок расчета имеющегося стабильного фондирования

2.1. Величина имеющегося стабильного фондирования рассчитывается как сумма источников собственных средств (капитала) и балансовых и отдельных внебалансовых обязательств банковской группы (кредитной организации), умноженных на соответствующие коэффициенты стабильности фондирования, установленные настоящей главой в зависимости от их видов и сроков, а также иных факторов.

2.2. Головная кредитная организация банковской группы (кредитная организация) и участники банковской группы определяют срок, оставшийся до погашения обязательств (пассивов), на основе эффективного срока до востребования (погашения), под которым понимается срок, определенный с учетом возможности требований со стороны клиента (контрагента) о досрочном возврате денежных средств, предусмотренной федеральными законами, нормативными актами, условиями договора, правом иностранного государства, нормами международного права, обычаями делового оборота, вследствие прошлого опыта или заявлений головной кредитной организации банковской группы (кредитной организации) и (или) участников банковской группы, в результате которых у клиентов (контрагентов) возникают обоснованные ожидания, что головная кредитная организация банковской группы (кредитная организация) и (или) участник банковской группы принимает на себя такие обязательства.

В случае если условиями договора предусмотрено право головной кредитной организации банковской группы (кредитной организации) или участников банковской группы по досрочному возврату (погашению) привлеченных денежных средств, привлеченные денежные средства включаются в расчет имеющегося стабильного фондирования исходя из ожидаемого срока возврата (погашения) при наличии намерений головной кредитной организации банковской группы (кредитной организации) или участника банковской группы (например, отраженных во внутренних документах), в том числе с учетом факторов риска потери деловой репутации при наличии у клиентов (контрагентов) обоснованных ожиданий, что головная кредитная организация банковской группы (кредитная организация) и (или) участник банковской группы реализует свое право на досрочный возврат денежных средств.

В случае если условиями договора предусмотрено право клиента (контрагента) по досрочному востребованию денежных средств, привлеченные денежные средства включаются в расчет норматива Н28 (Н29) исходя из наиболее ранней даты возможного востребования клиентом (контрагентом), предусмотренной условиями договора.

К обязательствам (пассивам) с соответствующим эффективным сроком до востребования (погашения) по классификации, установленной настоящей главой, относится только та часть обязательства, которая будет и (или) может быть погашена (востребована) в указанный срок.

2.3. В целях расчета нормативов Н28 (Н29):

стабильные и нестабильные средства физических лиц определяются в соответствии с пунктом 3.2 Положения Банка России № 421-П и пунктом 3.3 Положения Банка России от 3 декабря 2015 года № 510-П «О порядке расчета норматива краткосрочной ликвидности («Базель III») системно значимыми кредитными организациями», зарегистрированного Министерством юстиции Российской Федерации 28 декабря 2015 года № 40319 («Вестник Банка России» от 31 декабря 2015 года № 122) (далее - Положение Банка России № 510-П),

стабильные и нестабильные депозиты и прочие привлеченные средства субъектов малого бизнеса определяются в соответствии с подпунктом 3.3.5 пункта 3.3 Положения Банка России № 421-П и пунктом 3.4 Положения Банка России № 510-П,

операционные депозиты определяются в соответствии с подпунктами 3.3.6 - 3.3.10 пункта 3.3 Положения Банка России № 421-П и пунктом 3.5 Положения Банка России № 510-П.

2.4. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 100 процентов включаются:

сумма источников базового, добавочного и дополнительного капитала банковской группы (кредитной организации) до осуществления вычетов из капитала, определенная в соответствии с Положением Банка России № 509-П и Положением Банка России от 28 декабря 2012 года № 395-П «О методике определения величины собственных средств (капитала) кредитных организаций («Базель III»)», зарегистрированным Министерством юстиции Российской Федерации 22 февраля 2013 года № 27259, 29 ноября 2013 года № 30499, 2 октября 2014 года № 34227, 11 декабря 2014 года № 35134, 17 декабря 2014 года № 35225, 24 марта 2015 года № 36548, 5 июня 2015 года № 37549, 5 октября 2015 года № 39152, 8 декабря 2015 года № 40018, 17 декабря 2015 года № 40151, 26 августа 2016 года № 43442 («Вестник Банка России» от 27 февраля 2013 года № 11, от 30 ноября 2013 года № 69, от 8 октября 2014 года № 93, от 22 декабря 2014 года № 112, от 26 декабря 2014 года № 114, от 30 марта 2015 года № 27, от 16 июня 2015 года № 52, от 12 октября 2015 года № 86, от 16 декабря 2015 года № 115, от 24 декабря 2015 года № 118, от 8 сентября 2016 года № 80) (далее - Положение Банка России № 395-П), соответственно, с учетом периметра консолидации, установленного пунктом 1.6 настоящего Положения, а также с учетом внедрения переходных положений (поэтапного внедрения) после 1 января 2022 года, установленных Положением Банка России № 395-П, за исключением источников дополнительного капитала с оставшимся сроком по погашения менее одного года;

источники капитала, не включенные головной кредитной организацией банковской группы (кредитной организацией) в расчет собственных средств (капитала) в соответствии с Положением Банка России № 395-П и Положением Банка России № 509-П, с оставшимся сроком до погашения один год и более, за исключением источников капитала, договоры которых содержат условия (встроенные опционы), предусматривающие досрочное погашение (возможность досрочного погашения), в случае исполнения которых оставшийся срок до погашения составит менее одного года;

депозиты и прочие привлеченные средства физических и юридических лиц, государственных органов, субъектов федерации, органов муниципальной власти, международных и национальных банков развития, действующих на основании Федерального закона от 17 мая 2007 года № 82-ФЗ «О банке развития» (Собрание законодательства Российской Федерации, 2007, № 22, ст. 2562; 2009, № 52 (1 ч.), ст. 6416; 2011, № 1, ст. 49; № 29, ст. 4291; № 30 (ч. 1), ст. 4584; № 45, ст. 6335; 2012, № 26, ст. 3438; 2014, № 30 (ч. I), ст. 4241; 2015, № 27, ст. 3976; 2016, № 1 (ч. I), ст. 26; № 27 (ч. II), ст. 4293) или в соответствии с законодательством иностранного государства, организаций, которым в соответствии с законодательством предоставлено право осуществлять заимствования от имени государства, привлеченные головной кредитной организацией банковской группы (кредитной организацией) и (или) участниками банковской группы, а также иные обязательства вне зависимости от наличия или отсутствия обеспечения, за исключением операционных депозитов, в части средств с эффективным сроком до востребования (погашения) один год и более (без учета потоков денежных средств в течение одного года с даты расчета Н28 (Н29) по обязательствам с оставшимся контрактным сроком до погашения свыше одного года).

Источники собственных средств (капитала), исключенные из расчета настоящим пунктом, включаются в расчет имеющегося стабильного фондирования с коэффициентами стабильности фондирования, установленными настоящей главой в зависимости от вида обязательств (пассивов), их срочности и иных факторов.

2.5. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 95 процентов включаются стабильные средства физических лиц и стабильные депозиты и прочие привлеченные средства субъектов малого бизнеса, за исключением средств, включенных в расчет имеющегося стабильного фондирования в соответствии пунктом 2.4 настоящего Положения, то есть в части депозитов и прочих привлеченных средств без срока (до востребования), с оставшимся контрактным сроком до востребования (погашения) менее одного года и с эффективным сроком до востребования (погашения) менее одного года.

2.6. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 90 процентов включаются нестабильные средства физических лиц и нестабильные депозиты и прочие привлеченные средства субъектов малого бизнеса, за исключением средств, включенных в расчет имеющегося стабильного фондирования в соответствии с пунктом 2.4 настоящего Положения, то есть в части депозитов и прочих привлеченных средств без срока (до востребования), с оставшимся контрактным сроком до востребования (погашения) менее одного года и с эффективным сроком до востребования (погашения) менее одного года.

2.7. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 50 процентов включаются:

депозиты и прочие привлеченные средства юридических лиц (за исключением финансовых организаций) вне зависимости от наличия или отсутствия обеспечения, привлеченные головной кредитной организацией банковской группы (кредитной организацией) и (или) участниками банковской группы, в части средств с эффективным сроком до востребования (погашения) менее одного года. Классификация юридических лиц в качестве финансовых организаций соответствует определению финансовых организаций в целях расчета показателя краткосрочной ликвидности в соответствии с абзацем пятым пункта 2.6 Положения Банка России № 421-П;

операционные депозиты;

депозиты и прочие привлеченные средства Министерства финансов Российской Федерации, субъектов Российской Федерации, муниципальных образований Российской Федерации, внебюджетных фондов Российской Федерации, правительств иностранных государств, международных и национальных банков развития, организаций, которым в соответствии с законодательством предоставлено право осуществлять заимствования от имени государства, вне зависимости от наличия или отсутствия обеспечения, с эффективным сроком до востребования (погашения) менее одного года;

депозиты и прочие привлеченные средства вне зависимости от наличия или отсутствия обеспечения с эффективным сроком до востребования (погашения) от шести месяцев включительно до одного года и не включенные в расчет имеющегося стабильного фондирования в соответствии с пунктами 2.4 - 2.6 настоящего Положения и абзацами вторым - четвертым настоящего пункта, включая средства, привлеченные от Банка России, центральных банков иностранных государств, финансовых организаций.

2.8. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 0 процентов включаются:

прочие обязательства (пассивы), в том числе средства, привлеченные от Банка России, центральных банков иностранных государств, финансовых организаций, эффективный срок до востребования (погашения) которых составляет менее шести месяцев;

прочие обязательства, дата погашения которых не установлена договором и которые не были включены в расчет имеющегося стабильного фондирования в соответствии с пунктами 2.4 - 2.7 настоящего Положения, в том числе короткие позиции, определенные в соответствии с абзацем третьим пункта 4.4 Положения Банка России № 421-П в части средств, отраженных на балансовых счетах, и обязательства (позиции) с открытой датой, за исключением:

отложенных налоговых обязательств, включаемых в расчет имеющегося стабильного фондирования исходя из ближайшей возможной даты исполнения обязательства;

миноритарных долей участия (элементов базового капитала, относящихся к доле малых акционеров (участников) участника банковской группы, определенных подпунктом 2.3.2 пункта 2.3 Положения Банка России № 509-П), включаемых в расчет имеющегося стабильного фондирования исходя из срока инструмента (обычно бессрочные).

Обязательства, указанные в абзацах четвертом и пятом настоящего пункта, включаются в расчет имеющегося стабильного фондирования с коэффициентом стабильности фондирования 100 процентов в случае, если эффективный срок до востребования (погашения) составляет один год и более, или 50 процентов, если эффективный срок до востребования (погашения) составляет от шести месяцев включительно до одного года;

обязательства, не исполненные в срок;

обязательства по производным финансовым инструментам за вычетом требований по производным финансовым инструментам, рассчитанные в соответствии с пунктом 1.9 настоящего Положения, в случае если полученная величина положительна, и ноль в противном случае;

внебалансовые обязательства по поставке денежных средств, возникшие в результате договоров (сделок) по приобретению финансовых инструментов, иностранных валют, золота или товаров в части прочих драгоценных металлов, по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки) в рамках стандартного периода осуществления расчетов для соответствующего организатора торговли или в соответствии с обычаями делового оборота по указанным видам договоров (сделок), то есть по договорам (сделкам), не являющимся производными финансовыми инструментами, а также в случае если поставка денежных средств не была произведена в указанный период, но ожидается к осуществлению.

Глава 3. Порядок расчета требуемого стабильного фондирования

3.1. Величина требуемого стабильного фондирования рассчитывается как сумма балансовых и отдельных внебалансовых активов (требований), условных обязательств кредитного характера и оценочных обязательств банковской группы (кредитной организации), умноженных на соответствующие коэффициенты требуемого стабильного фондирования, установленные настоящей главой в зависимости от оставшегося срока до востребования (погашения) и уровня риска ликвидности соответствующего вида актива (требования), а также иных факторов.

3.2. Активы (требования) банковской группы (кредитной организации), оцениваемые (переоцениваемые) по справедливой стоимости, включаются в расчет величины требуемого стабильного фондирования по справедливой стоимости. Активы (требования) банковской группы (кредитной организации), не подлежащие оценке (переоценке) по справедливой стоимости, включаются в расчет величины требуемого стабильного фондирования за вычетом величины сформированного резерва на возможные потери по ним в соответствии с Положением Банка России от 26 марта 2004 года № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности», зарегистрированным Министерством юстиции Российской Федерации 26 апреля 2004 года № 5774, 20 апреля 2006 года № 7728, 27 декабря 2006 года № 8676, 10 декабря 2007 года № 10660, 23 января 2008 года № 10968, 22 мая 2008 года № 11724, 22 мая 2008 года № 11730, 30 июня 2008 года № 11903, 29 января 2009 года № 13219, 20 февраля 2009 года № 13414, 21 декабря 2009 года № 15772, 24 декабря 2009 года № 15811, 17 августа 2012 года № 25204, 13 декабря 2012 года № 26113, 28 декабря 2012 года № 26407, 26 июня 2013 года № 28896, 24 сентября 2013 года № 30005, 29 ноября 2013 года № 30494, 18 июня 2014 года № 32736, 10 ноября 2014 года № 34627, 11 декабря 2014 года № 35134, 26 декабря 2014 года № 35437, 13 июля 2015 года № 37996, 25 сентября 2015 года № 39006 («Вестник Банка России» от 7 мая 2004 года № 28, от 4 мая 2006 года № 26, от 15 января 2007 года № 1, от 17 декабря 2007 года № 69, от 31 января 2008 года № 4, от 28 мая 2008 года № 25, от 4 июня 2008 года № 28, от 9 июля 2008 года № 36, от 4 февраля 2009 года № 7, от 4 марта 2009 года № 15, от 28 декабря 2009 года № 77, от 22 августа 2012 года № 50, от 19 декабря 2012 года № 73, от 29 декабря 2012 года № 78, от 28 июня 2013 года № 36, от 2 октября 2013 года № 54, от 30 ноября 2013 года № 69, от 9 июля 2014 года № 63, от 26 ноября 2014 года № 105, от 22 декабря 2014 года № 112, от 31 декабря 2014 года № 117 - 118, от 22 июля 2015 года № 60, от 12 октября 2015 года № 86), и Положением Банка России 20 марта 2006 года № 283-П «О порядке формирования кредитными организациями резервов на возможные потери», зарегистрированным Министерством юстиции Российской Федерации 25 апреля 2006 года № 7741, 2 июля 2007 года № 9739, 6 декабря 2007 года № 10639, 10 сентября 2008 года № 12260, 5 августа 2009 года № 14477, 17 декабря 2009 года № 15670, 24 мая 2011 года № 20837, 21 декабря 2011 года № 22714, 18 декабря 2012 года № 26162, 11 декабря 2013 года № 30582, 20 октября 2014 года № 34363, 25 сентября 2015 года № 39003, 26 августа 2016 года № 43443 («Вестник Банка России» от 4 мая 2006 года № 26, от 11 июля 2007 года № 39, от 17 декабря 2007 года № 69, от 17 сентября 2008 года № 49, от 12 августа 2009 года № 47, от 28 декабря 2009 года № 77, от 1 июня 2011 года № 30, от 28 декабря 2011 года № 74, от 26 декабря 2012 года № 75, от 18 декабря 2013 года № 73, от 23 октября 2014 года № 99, от 12 октября 2015 года № 86, от 8 сентября 2016 года № 80).

3.3. Головная кредитная организация банковской группы (кредитная организация) и участники банковской группы определяют срок, оставшийся до погашения активов (требований) исходя из наиболее позднего из возможных сроков их востребования (погашения), установленных договором (контрактом). В случае если условиями договора (контракта) предусмотрено право банка по пролонгации срока востребования (погашения) активов (требований), срок востребования (погашения) определяется исходя из намерений головной кредитной организации банковской группы (кредитной организации) или участников банковской группы (например, отраженных во внутренних документах) с учетом факторов риска потери деловой репутации при наличии у клиентов (контрагентов) обоснованных ожиданий вследствие прошлого опыта или заявлений банка, что головная кредитная организация банковской группы (кредитная организация) и (или) участники банковской группы реализуют свое право на пролонгацию срока востребования (погашения) активов (требований).

По амортизируемым активам (требованиям), востребуемым (погашаемым) частями, величина, подлежащая востребованию (погашению) в течение одного года с даты расчета Н28 (Н29), относится к категории активов (требований) со сроком до одного года.

3.4. Кредиты и иные требования, обеспеченные различными видами активов, включаются в расчет величины требуемого стабильного фондирования с коэффициентами требуемого стабильного фондирования пропорционально величине полученного в обеспечение актива, при этом к необеспеченной части кредита и (или) иного требования применяется коэффициент требуемого стабильного фондирования, соответствующий необеспеченным кредитам, депозитам и прочим размещенным средствам в зависимости от срочности и иных факторов, установленных настоящей главой. В случае невозможности определения обеспеченной и необеспеченной частей, а также определения доли различных видов обеспечения, к соответствующему кредиту и (или) иному требованию применяется наибольший коэффициент требуемого стабильного фондирования в зависимости от срочности и иных факторов (помимо обеспечения), установленных настоящей главой.

3.5. В целях определения величины требуемого стабильного фондирования в величину требований (активов) включаются внебалансовые требования по поставке финансовых инструментов, иностранной валюты, золота и товаров в части прочих драгоценных металлов, которые будут получены по договорам (сделкам), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки), не являющимся производными финансовыми инструментами, и исключаются внебалансовые обязательства по поставке финансовых инструментов, иностранной валюты, золота и товаров в части прочих драгоценных металлов, которые будут получены по указанным договорам (сделкам).

3.6. Активы (требования), обремененные обязательствами головной кредитной организации банковской группы (кредитной организации) и (или) участника банковской группы на срок один год и более с даты расчета Н28 (Н29) (вне зависимости от срока, оставшегося до востребования (погашения) актива (требования), включаются в расчет величины требуемого стабильного фондирования с применением коэффициента требуемого стабильного фондирования 100 процентов. Активы (требования), обремененные обязательствами головной кредитной организации банковской группы (кредитной организации) и (или) участника банковской группы на срок от шести месяцев включительно до одного года с даты расчета Н28 (Н29) (вне зависимости от срока, оставшегося до востребования (погашения) актива (требования), включаются в расчет требуемого стабильного фондирования с применением коэффициента требуемого стабильного фондирования установленного для соответствующих активов (требований), необремененных обязательствами головной кредитной организации банковской группы (кредитной организации) и (или) участника банковской группы, но не менее 50 процентов. Активы (требования), обремененные обязательствами головной кредитной организации банковской группы (кредитной организации) и (или) участника банковской группы сроком менее шести месяцев с даты расчета Н28 (Н29), включаются в расчет требуемого стабильного фондирования с применением коэффициента требуемого стабильного фондирования, установленного для соответствующих активов (требований), необремененных обязательствами головной кредитной организации банковской группы (кредитной организации) и (или) участника банковской группы.

3.7. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 0 процентов включаются следующие активы (требования), не обремененные обязательствами головной кредитной организации банковской группы (кредитной организации) или участника банковской группы, кроме средств в драгоценных металлах (включая золото):

денежные средства головной кредитной организации банковской группы (кредитной организации) и участников банковской группы, соответствующие высоколиквидным активам первого уровня, указанные в подпункте 2.5.1 пункта 2.5 Положения Банка России № 421-П, незамедлительно доступные для исполнения обязательств с учетом требований по определению доступности, установленных подпунктом 2.1.4 пункта 2.1 Положения Банка России № 421-П и пунктом 2.5 Положения Банка России № 510-П;

средства на корреспондентском счете (корреспондентских субсчетах) головной кредитной организации банковской группы (кредитной организации) и участников банковской группы, открытом (открытых) в Банке России и (или) в центральном банке страны, в которой участник банковской группы зарегистрирован в качестве юридического лица;

суммы, депонированные в учреждениях Банка России для получения следующим календарным днем наличных денежных средств;

обязательные резервы, депонированные в Банке России, и средства, перечисленные в соответствии с резервными требованиями уполномоченных органов других стран. В случае если средства, размещенные в уполномоченном органе иностранного государства в соответствии с резервными требованиями, не доступны головной кредитной организации банковской группы (кредитной организации) и (или) соответствующему участнику банковской группы в срок до шести месяцев с даты расчета Н28 (Н29), указанные средства включаются в расчет требуемого стабильного фондирования в составе требований к центральным банкам в зависимости от соответствующего срока доступности перечисленных средств в порядке, установленном настоящей главой;

депозиты и прочие размещенные средства в Банке России или в центральном банке страны, в которой участник банковской группы зарегистрирован в качестве юридического лица, а также требования по получению начисленных (накопленных) процентов по указанным счетам в части средств с оставшимся сроком до востребования (погашения) менее шести месяцев;

требования по поставке денежных средств, в том числе отраженные на внебалансовых счетах, возникшие в результате договоров (сделок) по продаже финансовых инструментов, иностранных валют, золота или товаров в части прочих драгоценных металлов, по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки) в рамках стандартного периода осуществления расчетов для соответствующего организатора торговли или в соответствии с обычаями делового оборота, по указанным видам договоров (сделок), то есть по договорам (сделкам), не являющимся производными финансовыми инструментами, а также в случае если поставка денежных средств не была произведена в указанный период, но ожидается к осуществлению.

3.8. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 5 процентов включаются:

необремененные обязательствами головной кредитной организации банковской группы (кредитной организации) или участников банковской группы долговые ценные бумаги, соответствующие высоколиквидным активам первого уровня, указанным в подпункте 2.5.3 пункта 2.5 Положения Банка России № 421-П и пункте 2.2 Положения Банка России № 510-П и удовлетворяющим требованиям пунктов 2.1 и 2.2 Положения Банка России № 421-П, кроме требований подпункта 2.1.2 пункта 2.1 Положения Банка России № 421-П.

3.9. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 10 процентов включаются необремененные обязательствами головной кредитной организации банковской группы (кредитной организации) или участников банковской группы кредиты и прочие размещенные средства, кроме средств в драгоценных металлах (включая золото), предоставленные финансовым организациям под обеспечение активами, указанными в подпункте 2.5.3 пункта 2.5 Положения Банка России № 421-П и пункте 2.2 Положения Банка России № 510-П и удовлетворяющими требованиям пунктов 2.1 и 2.2 Положения Банка России № 421-П, кроме требований подпункта 2.1.2 пункта 2.1 Положения Банка России № 421-П, включая сделки, совершаемые на возвратной основе с ценными бумагами, полученными без первоначального признания, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам, со сроком, оставшимся до востребования (погашения), менее шести месяцев, в случае отсутствия ограничений прав головной кредитной организации банковской группы (кредитной организации) или участника банковской группы по продаже полученных активов, передаче по договорам репо, займа и (или) в обеспечение по привлекаемым средствам до наступления срока исполнения обязательств по их возврату.

3.10. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 15 процентов включаются необремененные обязательствами головной кредитной организации банковской группы (кредитной организации) или участников банковской группы, кроме средств в драгоценных металлах (включая золото):

долговые ценные бумаги, соответствующие высоколиквидным активам уровня 2А, указанным в пункте 2.6 Положения Банка России № 421-П и удовлетворяющим требованиям пунктов 2.1 и 2.2 Положения Банка России № 421-П, кроме требований подпункта 2.1.2 пункта 2.1 Положения Банка России № 421-П;

кредиты, депозиты и прочие размещенные средства, предоставленные финансовым организациям, вне зависимости от наличия или отсутствия обеспечения, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам с оставшимся сроком до востребования (погашения) менее шести месяцев и не включенные в расчет требуемого стабильного фондирования в соответствии с пунктами 3.7 - 3.9 настоящего Положения.

3.11. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 50 процентов включаются следующие средства, кроме средств в драгоценных металлах (включая золото):

необремененные обязательствами головной кредитной организации банковской группы (кредитной организации) или участников банковской группы вложения в ценные бумаги, соответствующие высоколиквидным активам уровня 2Б, указанным в пункте 2.7 Положения Банка России № 421-П и пункте 2.3 Положения Банка России № 510-П и удовлетворяющим требованиям пунктов 2.1 и 2.2 Положения Банка России № 421-П, кроме требований подпункта 2.1.2 пункта 2.1 Положения Банка России № 421-П;

вложения в ценные бумаги, соответствующие определению высоколиквидных активов в целях расчета норматива краткосрочной ликвидности в соответствии с Положением Банка России № 421-П и Положением Банка России № 510-П, кроме требований подпункта 2.1.2 пункта 2.1 Положения Банка России № 421-П, обремененные на срок от шести месяцев включительно до одного года;

кредиты, депозиты и прочие размещенные средства вне зависимости от наличия или отсутствия обеспечения, предоставленные финансовым организациям, Банку России и центральным банкам стран, в которых участники банковской группы зарегистрированы в качестве юридических лиц, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам, с оставшимся сроком до востребования (погашения) от шести месяцев включительно до одного года;

размещенные в финансовых организациях операционные депозиты, к которым применяется коэффициент имеющегося стабильного фондирования 50 процентов в соответствии с абзацем третьим пункта 2.7 настоящего Положения;

вложения в долговые ценные бумаги, в том числе векселя и депозитные сертификаты, не соответствующие определению высоколиквидных активов в целях расчета норматива краткосрочной ликвидности в соответствии с Положением Банка России № 421-П и Положением Банка России № 510-П без учета требований подпункта 2.1.2 пункта 2.1 Положения Банка России № 421-П, в части средств с оставшимся сроком до погашения менее одного года;

кредиты и прочие размещенные средства вне зависимости от наличия или отсутствия обеспечения, предоставленные нефинансовым организациям, государственным органам и другим организациям, не включенные в расчет требуемого стабильного фондирования в соответствии с пунктами 3.7 - 3.10 и абзацами четвертым и пятым настоящего пункта, физическим лицам, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам, в части средств с оставшимся сроком до востребования (погашения) менее одного года.

3.12. В расчет величины требуемого стабильного фондирования с коэффициентом стабильности 65 процентов включаются необремененные обязательствами головной кредитной организации банковской группы (кредитной организации) или участников банковской группы, кроме средств в драгоценных металлах (включая золото):

ипотечные кредиты физическим лицам, обеспеченные жилой недвижимостью, являющиеся таковыми в соответствии с законодательными и (или) нормативными актами иностранного государства, в случае если требованиями национальных регулирующих органов, в котором участник банковской группы зарегистрирован в качестве юридического лица, к указанным кредитам применяется коэффициент взвешивания по риску в соответствии со стандартизированным подходом к оценке кредитного риска по Базелю II не более 35 процентов, при условии, что в целях расчета обязательных нормативов банковской группы в соответствии с пунктом 1.5 Положения Банка России № 509-П применяются требования национальных регулирующих органов указанной страны, в части средств с оставшимся сроком до востребования (погашения) один год и более;

кредиты и прочие размещенные средства, за исключением указанных в абзаце втором настоящего пункта или предоставленных финансовым организациям, в случае если требованиями национальных регулирующих органов, в котором участник банковской группы зарегистрирован в качестве юридического лица, к указанным кредитам применяется коэффициент взвешивания по риску в соответствии со стандартизированным подходом к оценке кредитного риска по Базелю II не более 35 процентов, при условии, что в целях расчета обязательных нормативов банковской группы в соответствии с пунктом 1.5 Положения Банка России № 509-П применяются требования национальных регулирующих органов указанной страны, в части средств с оставшимся сроком до востребования (погашения) один год и более.

3.13. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 85 процентов включаются необремененные обязательствами головной кредитной организации банковской группы (кредитной организации) или участников банковской группы:

денежные средства, ценные бумаги или иные активы, внесенные в связи с перечислением первоначального обеспечения по производным финансовым инструментам, за исключением обеспечения, перечисленного по сделками от имени клиентов головной кредитной организации банковской группы (кредитной организации) или участников банковской группы, а также за исключением ценных бумаг или иных активов, которым исходя из вида ценной бумаги или иного актива и (или) срока, оставшегося до их погашения, настоящей главой присваивается коэффициент требуемого стабильного фондирования, превышающий 85 процентов (в указанном случае к ценным бумагам или иным активам, внесенным в качестве первоначального обеспечения по производным финансовым инструментам, применяется коэффициент требуемого стабильного фондирования соответствующий данному виду активов с учетом его срока до погашения);

денежные средства или иные активы, размещенные в центральном контрагенте, действующем в соответствии с Федеральным законом от 07.02.2011 № 7-ФЗ «О клиринге, клиринговой деятельности и центральном контрагенте» (Собрание законодательства Российской Федерации, 2011, № 7, ст. 904; № 48, ст. 6728; № 49, ст. 7040, ст. 7061; 2012, № 53, ст. 7607; 2013, № 30, ст. 4084; 2014, № 11, ст. 1098; 2015, № 27, ст. 4001; № 29, ст. 4357; 2016, № 1, ст. 23, ст. 47) или в соответствии с законодательством иностранного государства, в котором центральный контрагент зарегистрирован в качестве юридического лица, в качестве коллективного клирингового обеспечения (в гарантийный фонд);

кредиты и прочие размещенные средства, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам, в части средств с оставшимся сроком до востребования (погашения) один год и более, за исключением средств, предоставленных финансовым организациям, и средств, включенных в расчет требуемого стабильного фондирования в соответствии с пунктом 3.12 настоящего Положения;

вложения в долговые ценные бумаги, в том числе векселя и депозитные сертификаты, не соответствующие определению высоколиквидных активов в целях расчета норматива краткосрочной ликвидности в соответствии с Положением Банка России № 421-П и Положением Банка России № 510-П без учета требований подпункта 2.1.2 пункта 2.1 Положения Банка России № 421-П, в части средств с оставшимся сроком до погашения один год и более;

вложения в долевые ценные бумаги, обращающиеся на организованном рынке, не соответствующие определению высоколиквидных активов в целях расчета норматива краткосрочной ликвидности в соответствии с Положением Банка России № 421-П и Положением Банка России № 510-П без учета требований подпункта 2.1.2 пункта 2.1 Положения Банка России № 421-П, за исключением ценных бумаг, эмитенты которых по состоянию на дату расчета норматива Н28 (Н29) ликвидированы, находятся в процессе ликвидации или признаны несостоятельными (банкротами) либо в отношении которых введены процедуры банкротства или выявлены признаки банкротства в порядке, установленном Федеральным законом от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (Собрание законодательства Российской Федерации, 2002, № 43, ст. 4190; 2004, № 35, ст. 3607; 2005, № 1, ст. 18, ст. 46; № 44, ст. 4471; 2006, № 30, ст. 3292; № 52, ст. 5497; 2007, № 7, ст. 834; № 18, ст. 2117; № 30, ст. 3754; № 41, ст. 4845; № 49, ст. 6079; 2008, № 30, ст. 3616; № 49, ст. 5748; 2009, № 1, ст. 4, ст. 14; № 18, ст. 2153; № 29, ст. 3632; № 51, ст. 6160; № 52, ст. 6450; 2010, № 17, ст. 1988; № 31, ст. 4188, ст. 4196; 2011, № 1, ст. 41; № 7, ст. 905; № 19, ст. 2708; № 27, ст. 3880; № 29, ст. 4301; № 30, ст. 4576; № 48, ст. 6728; № 49, ст. 7015, ст. 7024, ст. 7040, ст. 7061, ст. 7068; № 50, ст. 7351, ст. 7357; 2012, № 31, ст. 4333; № 53, ст. 7607, ст. 7619; 2013, № 23, ст. 2871; № 26, ст. 3207; № 27, ст. 3477, ст. 3481; № 30, ст. 4084; № 51, ст. 6699; № 52, ст. 6975, ст. 6984; 2014, № 11, ст. 1095, ст. 1098; № 30, ст. 4217; № 49, ст. 6914; № 52, ст. 7543; 2015, № 1, ст. 10, ст. 11, ст. 35; № 27, ст. 3945, ст. 3958, ст. 3967, ст. 3977; № 29, ст. 4350, ст. 4355, ст. 4362; 2016, № 1, ст. 11, ст. 27, ст. 29; № 23, ст. 3296; № 26, ст. 3891; № 27, ст. 4225, ст. 4237, ст. 4293) (в том числе в случае эмитентов, являющих кредитными организациями, - лицензия на осуществление деятельности которых отозвана);

драгоценные металлы, включая золото.

3.14. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 100 процентов включаются:

активы (требования), обремененные обязательствами головной кредитной организации банковской группы (кредитной организации) или участников банковской группы, на срок один год и более;

требования по производным финансовым инструментам за вычетом обязательств по производным финансовым инструментам, рассчитанные в соответствии с пунктом 1.9 настоящего Положения, в случае если полученная величина положительная, и ноль в противном случае;

прочие активы, не включенные в расчет величины требуемого стабильного фондирования в соответствии с пунктами 3.7 - 3.13 настоящего Положения, в том числе кредиты, депозиты и прочие размещенные средства, по которым имеются просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, кредиты, депозиты и прочие размещенные средства, предоставленные финансовым организациям с оставшимся сроком до востребования (погашения) один год и более, кредиты, депозиты и прочие размещенные средства, номинированные в драгоценных металлах (включая золото), долевые ценные бумаги, не обращающиеся на организованном рынке, основные средства, инструменты, исключаемые из расчета собственных средств (капитала) банковской группы (кредитной организации), удержанная доля в секьюритизированных активах в соответствии с законодательными и (или) нормативными актами, неконсолидируемые доли участия и ценные бумаги, эмитенты которых по состоянию на дату расчета норматива Н28 (Н29) ликвидированы, находятся в процессе ликвидации или признаны несостоятельными (банкротами) либо в отношении которых введены процедуры банкротства или выявлены признаки банкротства;

20 процентов от величины обязательств по производным финансовым инструментам, рассчитанной в соответствии с пунктом 1.9 настоящего Положения.

3.15. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 5 процентов включаются вне зависимости от оставшегося срока до окончания действия договора:

безотзывные и условно отзывные кредитные линии и линии ликвидности, определенные в соответствии с подпунктами 3.5.12 и 3.5.13 пункта 3.5 Положения Банка России № 421-П;

безусловно отзывные кредитные линии и линии ликвидности, указанные в подпункте 3.5.16 пункта 3.5 Положения Банка России № 421-П;

условные обязательства кредитного характера по предоставлению денежных средств на проведение сделок торгового финансирования, определенных подпунктом 3.5.17 пункта 3.5 Положения Банка России № 421-П;

обязательства по предоставленным гарантиям и поручительствам, не относящимся к торговому финансированию, указанным в подпункте 3.5.18 пункта 3.5 Положения Банка России № 421-П;

неконтрактные оценочные обязательства, указанные в подпункте 3.5.22 пункта 3.5 Положения Банка России № 421-П.

Глава 4. Порядок применения настоящего Положения

4.1. Головная кредитная организация банковской группы (кредитная организация), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), обязана соблюдать установленное пунктом 1.5 настоящего Положения минимально допустимое числовое значение норматива Н28 (Н29) на постоянной основе.

Снижение фактического значения норматива Н28 (Н29) ниже минимально допустимого числового значения, установленного пунктом 1.5 настоящего Положения, по состоянию на любой операционный день является несоблюдением норматива.

Способ контроля за соблюдением норматива Н28 (Н29) на постоянной основе определяется головной кредитной организацией банковской группы (кредитной организацией), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), самостоятельно с учетом требований Положения Банка России от 16 декабря 2003 года № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах», зарегистрированного Министерством юстиции Российской Федерации 27 января 2004 года № 5489, 22 декабря 2004 года № 6222, 20 марта 2009 года № 13547, 30 июня 2014 года № 32913 («Вестник Банка России» от 4 февраля 2004 года № 7, от 31 декабря 2004 года № 74, от 1 апреля 2009 года № 21, от 9 июля 2014 года № 63).

4.2. Головная кредитная организация банковской группы (кредитная организация), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), ежеквартально по состоянию на 1 января, 1 апреля, 1 июля и 1 октября представляет в структурное подразделение Банка России, осуществляющее надзор за деятельностью головной кредитной организации банковской группы (кредитной организации), сведения о расчете норматива Н28 (Н29) и его значение в соответствии с отчетностью по форме 0409805 «Расчет собственных средств (капитала) и значений обязательных нормативов банковской группы» (отчетностью по форме 0409135 «Информация об обязательных нормативах и о других показателях деятельности кредитной организации») в порядке и в сроки, установленные Указанием Банка России от 24 ноября 2016 года № 4212-У «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации», зарегистрированным Министерством юстиции Российской Федерации 14 декабря 2016 года № 44718 («Вестник Банка России» от ____ ___________ 2016 года № _____) (далее - Указание Банка России № 4212-У).

4.3. Расчет норматива Н28 (Н29) осуществляется в процентах с двумя знаками после запятой (с округлением по математическому методу).

4.4. Кредитная организация, признанная Банком России системно значимой кредитной организацией в соответствии с Указанием Банка России № 3737-У, обязана соблюдать установленное пунктом 1.5 настоящего Положения минимально допустимое числовое значение норматива Н28 (Н29) с 1 января года, следующего за годом признания Банком России кредитной организации системно значимой кредитной организацией.

4.5. В случаях непредставления информации, представления неполной или недостоверной информации, при выявлении фактов несоответствия порядка расчета (определения) элементов расчета норматива Н28 (Н29) требованиям настоящего Положения, а также в случаях снижения фактического значения норматива Н28 (Н29) ниже минимально допустимого числового значения, установленного в пункте 1.5 настоящего Положения, в совокупности за шесть и более операционных дней в течение любых 30 последовательных операционных дней структурное подразделение Банка России, осуществляющее надзор за деятельностью головной кредитной организации банковской группы (кредитной организации), готовит предложения по применению мер, предусмотренных статьей 74 Федерального закона № 86-ФЗ.

4.6. В случае изменения Банком России методики расчета норматива Н28 (Н29) структурное подразделение Банка России, осуществляющее надзор за деятельностью головной кредитной организации банковской группы (кредитной организации), может устанавливать головной кредитной организации банковской группы (кредитной организации), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), по ее ходатайству контрольные значения норматива Н28 (Н29) при условии, что имеется прямая причинно-следственная связь между изменением Банком России методики расчета норматива Н28 (Н29) и несоблюдением головной кредитной организацией банковской группы (кредитной организацией) норматива Н28 (Н29). Под установлением контрольных значений норматива Н28 (Н29) понимается установление значений норматива Н28 (Н29) на квартальные даты, которое позволяет обеспечить равномерное приведение значения норматива Н28 (Н29) к минимально допустимому числовому значению норматива Н28 (Н29), установленному в пункте 1.5 настоящего Положения.

Структурное подразделение Банка России, осуществляющее надзор за деятельностью головной кредитной организации банковской группы (кредитной организации), рассматривает ходатайство головной кредитной организации банковской группы (кредитной организации), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), и в течение десяти рабочих дней направляет головной кредитной организации банковской группы (кредитной организации) информацию о принятом решении. В случае принятия решения об установлении контрольных значений норматива Н28 (Н29) структурное подразделение Банка России, осуществляющее надзор за деятельностью головной кредитной организации банковской группы (кредитной организации), направляет головной кредитной организации банковской группы (кредитной организации), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), информацию о контрольных значениях норматива Н28 (Н29) и сроке, на который они устанавливаются.

Срок, на который структурным подразделением Банка России, осуществляющим надзор за деятельностью головной кредитной организации банковской группы (кредитной организации), устанавливаются головной кредитной организации банковской группы (кредитной организации) контрольные значения норматива Н28 (Н29), не может превышать один календарный год.

4.7. Головная кредитная организация банковской группы (кредитная организация), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), осуществляет анализ и контроль НЧСФ в разрезе филиалов и участников банковской группы, в том числе находящихся на территории иностранных государств), а также по банковской группе в целом (при наличии) в соответствии с пунктом 6 приложения 1 к Положению Банка России № 510-П.

4.8. В целях мониторинга риска ликвидности системно значимые кредитные организации осуществляют расчет показателя чистого стабильного фондирования (далее - ПЧСФ). Расчет ПЧСФ осуществляется головной кредитной организацией банковской группы на консолидированной основе (показатель чистого стабильного фондирования банковской группы П28) и кредитной организацией, не являющейся головной кредитной организацией банковской группы, на индивидуальной основе (показатель чистого стабильного фондирования кредитной организации П29) (за исключением кредитных организаций, являющихся участниками банковской группы, в отношении головной кредитной организации которой установлены требования по расчету ПЧСФ банковской группы в соответствии с настоящим Положением).

Методика расчета показателя П28 совпадает с методикой расчета норматива Н28, методика расчета показателя П29 совпадает с методикой расчета норматива Н29.

4.9. Головная кредитная организация банковской группы (кредитная организация), в отношении которой настоящим Положением установлено требование по расчету показателя П28 (П29), ежеквартально по состоянию за отчетный квартал на 1 января, 1 апреля, 1 июля и 1 октября представляет в структурное подразделение Банка России, осуществляющее надзор за деятельностью головной кредитной организации банковской группы (кредитной организации), сведения о расчете показателя П28 (П29) и его значение в соответствии с формой отчетности о расчете показателя П28 (П29) в порядке и в сроки, установленные Указанием Банка России № 4212-У.

Глава 5. Заключительные положения

5.1. Настоящее Положение подлежит официальному опубликованию и вступает в силу с 31 марта 2017 года за исключением положений, для которых настоящим пунктом установлен иной срок вступления их в силу.

Пункты 1.5, 4.1 - 4.7 настоящего Положения вступают в силу с 1 января 2018 года.

|

Председатель Центрального банка Российской Федерации |

Пояснительная записка

к проекту Положения Банка России «О порядке расчета норматива чистого стабильного фондирования («Базель III») системно значимыми кредитными организациями»

Проект положения Банка России «О порядке расчета норматива чистого стабильного фондирования («Базель III») системно значимыми кредитными организациями» (далее - проект положения) разработан в рамках внедрения международных подходов к оценке и регулированию риска ликвидности согласно документу Базельского комитета по банковскому надзору «Basel III: the net stable funding ratio (October 2014)».

Проект положения распространяется на системно значимые кредитные организации (далее - СЗКО), признанные Банком России таковыми в соответствии с Указанием Банка России от 22 июля 2015 года № 3737-У «О методике определения системно значимых кредитных организаций».

Проект положения устанавливает порядок расчета норматива чистого стабильного фондирования (далее - НЧСФ) и его минимально допустимое числовое значение на консолидированной основе на уровне банковской группы, головной кредитной организацией которой является СЗКО (норматив Н28), или на индивидуальной основе (норматив Н29), в случае если СЗКО не является головной кредитной организацией банковской группы.

НЧСФ определяется как отношение имеющегося стабильного фондирования к требуемому стабильному фондированию. Величина имеющегося стабильного фондирования рассчитывается как сумма источников собственных средств (капитала) и балансовых и отдельных внебалансовых обязательств банковской группы (кредитной организации), умноженных на соответствующие коэффициенты стабильности фондирования в зависимости от их видов и сроков, а также иных факторов. Величина требуемого стабильного фондирования рассчитывается как сумма балансовых и отдельных внебалансовых активов (требований), условных обязательств кредитного характера и оценочных обязательств банковской группы (кредитной организации), умноженных на соответствующие коэффициенты требуемого стабильного фондирования в зависимости от оставшегося срока до востребования (погашения) и уровня риска ликвидности соответствующего вида актива (требования), а также иных факторов.

Проект положения планируется к вступлению в силу с 31.03.2017. В течение 2017 года СЗКО будут ежеквартально представлять в Банк России информацию о значении показателя чистого стабильного фондирования и его составляющих в целях мониторинга без требования о раскрытии (публикации) данной информации. Требование о соблюдении НЧСФ на постоянной основе на минимально допустимом числовом значении в 100% и представлении ежеквартальной отчетности по НЧСФ вводится с 01.01.2018 в соответствии с установленным Базелем III сроком.

Комментарии по Проекту ожидаются до 20 января 2017 года и могут быть направлены в Департамент банковского регулирования на E-mail: des@mail.cbr.ru и novikovad01@cbr.ru.

Обзор документа

Представлен проект порядка расчета норматива чистого стабильного фондирования (НЧСФ) системно значимыми кредитными организациями (СЗКО). Он разработан в рамках внедрения международных подходов к оценке и регулированию риска ликвидности согласно документу Базельского комитета по банковскому надзору ("Базель III").

Устанавливается минимально допустимое числовое значение НЧСФ на консолидированной основе на уровне банковской группы, головной кредитной организацией которой является СЗКО (норматив Н28), или на индивидуальной основе (норматив Н29), если СЗКО не является головной кредитной организацией банковской группы.

НЧСФ определяется как отношение имеющегося стабильного фондирования к требуемому стабильному фондированию.

Величина имеющегося стабильного фондирования рассчитывается как сумма источников собственных средств (капитала) и балансовых и отдельных внебалансовых обязательств банковской группы (кредитной организации), умноженных на соответствующие коэффициенты стабильности фондирования в зависимости от их видов и сроков, а также иных факторов.

Величина требуемого стабильного фондирования рассчитывается как сумма балансовых и отдельных внебалансовых активов (требований), условных обязательств кредитного характера и оценочных обязательств банковской группы (кредитной организации), умноженных на соответствующие коэффициенты требуемого стабильного фондирования в зависимости от оставшегося срока до востребования (погашения) и уровня риска ликвидности соответствующего вида актива (требования), а также иных факторов.

(1).jpg)