Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО ''СБЕР А". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

(1).jpg)

Программа разработана совместно с АО ''СБЕР А". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Настоящее Положение в соответствии с пунктом 6 части первой статьи 62, части первой статьи 72 и части первой и шестой статьи 721 Федерального закона от 10 июля 2002 года № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)"1 (и решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от № ) устанавливает порядок расчета величины кредитного риска на основе внутренних рейтингов, в том числе требования к банковским методикам управления рисками и моделям количественной оценки рисков, используемым для расчета величины кредитного риска на основе внутренних рейтингов в целях оценки активов, расчета нормативов достаточности собственных средств (капитала) и иных обязательных нормативов, а также устанавливает критерии существенности изменений в указанные методики и модели и требования к качеству используемых в указанных моделях данных в части расчета величины кредитного риска с использованием подхода на основе внутренних рейтингов.

1.1. Банк применяет банковские методики управления кредитным риском и модели количественной оценки кредитного риска для определения величины кредитного риска с применением подхода на основе внутренних рейтингов (далее соответственно - ПВР, внутренние методики ПВР, внутренние модели ПВР, при совместном упоминании - внутренние методики и модели ПВР)для включения в нормативы достаточности капитала (норматив достаточности базового капитала банка, норматив достаточности основного капитала банка, норматив достаточности собственных средств (капитала) банка), установленные Инструкцией Банка России от 29 ноября 2019 года № 199-И "Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией", зарегистрированной Министерством юстиции Российской Федерации 27 декабря 2019 года № 57008 (далее - Инструкция Банка России № 199-И) вместо величины кредитного риска, рассчитанной на основе методики, установленной пунктами 3.1 и 3.3 Инструкции Банка России № 199-И, приложением 11 к Инструкции Банка России № 199-И и Положением Банка России от 12 января 2021 года № 754-П "Об определении банками с универсальной лицензией величины кредитного риска по производным финансовым инструментам", зарегистрированным Министерством юстиции Российской Федерации 15 апреля 2021 года № 63148 без учета надбавок к коэффициентам риска, установленных Указанием Банка России от 217 апреля 2023 года № 6411-У "О видах активов, характеристиках видов активов, к которым устанавливаются надбавки к коэффициентам риска, и о применении к указанным видам активов надбавок при определении кредитными организациями нормативов достаточности капитала", зарегистрированным Министерством юстиции Российской Федерации 23 мая 2023 года № 73398 (далее - финализированный подход), при условии получения разрешения Банка России в соответствии с Указанием Банка России от 13 июня 2023 года № 6445-У "О порядке получения разрешений на применение банковских методик управления кредитным риском и моделей количественной оценки кредитного риска, а также порядке оценки их качества", зарегистрированном Министерством юстиции Российской Федерации 13 ноября 2023 года № 75923 (далее соответственно -Указание Банка России № 6445-У, разрешение на применение ПВР) с даты, указанной в разрешении на применение ПВР, и соблюдении требований, установленных настоящим Положением.

1.2. Настоящее Положение определяет порядок расчета величины кредитного риска для активов, отраженных на балансовых счетах бухгалтерского счета, производных финансовых инструментов и условных обязательств кредитного характера за исключением (далее - кредитные требования):

активов, уменьшающих сумму собственных средств (капитала) банка в соответствии с Положением Банка России от 4 июля 2018 года № 646-П "О методике определения собственных средств (капитала) кредитных организаций ("Базель III")", зарегистрированным Министерством юстиции Российской Федерации 10 сентября 2018 года № 52122, 19 декабря 2018 года № 53064 (далее - Положение Банка России № 646-П);

долевых и долговых ценных бумаг, по которым рыночный риск рассчитывается в соответствии с Положением Банка России от 3 декабря 2015 года № 511-П "О порядке расчета кредитными организациями величины рыночного риска", зарегистрированным Министерством юстиции Российской Федерации 28 декабря 2015 года № 40328;

вложений в акции (доли) юридических лиц, предусмотренные главой 3 Инструкции Банка России № 199-И, а также кредитных требований, предусмотренных абзацами вторым - седьмым подпункта 2.3.1 пункта 2.3 Инструкции Банка России № 199-И, и остатков на балансовых счетах, перечисленных в абзаце третьем подпункта 2.3.4.1, абзаце третьем подпункта 2.3.4.2, абзаце третьем подпункта 2.3.4.3 пункта 2.3 Инструкции Банка России № 199-И, за исключением остатков на балансовом счете 52601;

основных средств; материальных запасов; расчетов по налогам и сборам; налога на добавленную стоимость, уплаченного; расчетов по социальному страхованию и обеспечению; отложенных налоговых активов; недвижимости, временно неиспользуемой в основной деятельности; имущества, полученного в финансовую аренду; долгосрочных активов, предназначенных для продажи; средств труда и предметов труда, полученных по договорам отступного, залога, назначение которых не определено;

активов, кредитный риск по которым рассчитывается в соответствии с Положением Банка России от 4 июля 2018 года № 647-П "Об определении банками величины кредитного риска по сделкам, результатом которых является привлечение денежных средств посредством выпуска долговых ценных бумаг, исполнение обязательств по каждой из которых обеспечивается полностью или частично поступлениями денежных средств от активов, переданных в обеспечение", зарегистрированным Министерством юстиции Российской Федерации 10 октября 2018 года № 52392, 31 марта 2020 года № 57915, а также в соответствии с Положением Банка России Положение Банка России от 18.09.2023 № 824-П "О порядке расчета банками величины кредитного риска с применением банковских методик управления рисками и моделей количественной оценки рисков по сделкам, результатом которых является привлечение денежных средств посредством выпуска долговых ценных бумаг, исполнение обязательств по каждой из которых обеспечивается полностью или частично поступлениями денежных средств от активов, переданных в обеспечение", зарегистрированным в Министерством юстиции Российской Федерации 29 февраля 2024 № 77372;

кредитных требований к Российской Федерации, федеральным органам исполнительной власти Российской Федерации, в том числе Министерству финансов Российской Федерации, а также к Банку России;

кредитных требований к центральным банкам и правительствам иностранных государств;

кредитных требований к международным финансовым организациям и международным банкам развития, которые в соответствии с Инструкцией Банка России № 199-И относятся к активам, которые взвешиваются с коэффициентом риска 0 процентов;

кредитных требований к государственной корпорации развития "ВЭБ.РФ" и единому институту развития в жилищной сфере, которому предоставляется государственная поддержка в соответствии с бюджетным законодательством Российской Федерации (далее - единый институт развития);

активов, которые не включаются в расчет нормативов достаточности капитала в соответствии с пунктом 3.3 Инструкции Банка России № 199-И;

активов, не связанных с предоставлением банком средств на возвратной основе, перечень которых установлен банком во внутренних документах.

1.3. Для расчета величины кредитного риска на основе ПВР банк может использовать следующие подходы:

базовый ПВР (далее - БПВР), согласно которому банк использует собственные оценки вероятности дефолта, определенные в соответствии с главами 10 и 13 настоящего Положения настоящего Положения;

продвинутый ПВР (далее - ППВР), в соответствии с которым банк использует собственные оценки компонентов кредитного риска: вероятности дефолта, уровня потерь при дефолте величины кредитного требования, подверженной риску дефолта и срока до погашения кредитного требования, определенные в соответствии с главами 10, 11 и 13 настоящего Положения (далее - компоненты кредитного риска);

подход в соответствии с пунктом 4.6 настоящего Положения в отношении кредитных требований специализированного кредитования.

1.4. Оценка используемых банком внутренних методик и моделей ПВР в целях принятия решения о выдаче разрешения на применение ПВР проводится Банком России на основании анализа предоставленных банком документов, информации и обоснований, предусмотренных настоящим Положением и Указанием Банка России № 6445-У.

Банк России в ходе данной оценки проверяет соблюдение банком следующих требований к качеству методик и моделей ПВР:

используемое банком определение дефолта и порядок признания дефолта соответствуют требованиям пунктов 13.3-13.6;

порядок отнесения заемщиков (кредитных требований) к классам, подклассам и сегментам соответствует требованиями пунктов 1.10 и 12.1-12.3, 12.5 и 12.17;

отсутствие контрольных показателей качества моделей, значения которых соответствуют недопустимому диапазону, установленному в Приложении 4 к настоящему Положению;

информационные системы банка соответствуют требованиям абзаца восьмого пункта 1.6 настоящего Положения;

рейтинговая система используется во внутренних процессах банка в соответствии с пунктом 1.9 настоящего Положения;

корпоративное управление и внутренний контроль организованы в банке в соответствии с требованиями главы 15 настоящего Положения. 1.5. Банк самостоятельно определяет во внутренних документах применяемые в рамках ПВР в соответствии с настоящим Положением критерии:

необходимого количества кредитных требований и (или) данных, достаточного для корректной (надежной) количественной оценки компонентов кредитного риска (пункты 12.7 и 13.1 настоящего Положения);

репрезентативности выборки данных, используемых для количественной оценки компонентов кредитного риска (пункт 13.1 настоящего Положения);

существенности активов, а также существенности уровня контроля над активами и доходом (пункт 2.11 настоящего Положения);

точности оценок компонентов кредитного риска (пункты 10.4, 10.13, 12.7 и 13.1 настоящего Положения);

значительности издержек (пункты 4.8 и 10.12 настоящего Положения);

постоянности финансирования заемщика (пункт 10.19 настоящего Положения);

высокой концентрации (пункты 12.4 и 12.7 настоящего Положения);

существенности характеристик заемщика и финансовых инструментов (пункты 12.7 и 12.8 настоящего Положения);

однородности кредитных требований в целях отнесения их к портфелям однородных кредитных требований (разрядам рейтинговой шкалы) (пункт 12.7 настоящего Положения);

существенности информации (пункты 12.9, 12.13, 12.15, 13.1, 13.2, 13.11 и 13.12 настоящего Положения);

статистической значимости и высокой прогнозной точности (пункты 12.15, 13.14 и 13.15 настоящего Положения);

существенности изменений условий внешней среды (пункты 16.3 и 16.4 настоящего Положения);

высокой степени зависимости между частотой дефолтов и величиной кредитного требования (пункт 13.20 настоящего Положения);

незначительности изменения уровня потерь для целей классификации возобновляемых розничных кредитных требований по сравнению с другими подклассами кредитных требований к розничным заемщикам (пункт 2.7 настоящего Положения);

существенности зависимости исполнения обязательств заемщика от доходов, получаемых от использования объекта недвижимости (пункт 16.2 настоящего Положения);

существенности зависимости стоимости обеспечения от финансового состояния заемщика (пункт 16.2 настоящего Положения);

повышенного колебания уровня потерь для целей классификации кредитных требований к подклассу объектов недвижимости из нежилого фонда с нестабильными ценовыми параметрами по сравнению с другими подклассами специализированного кредитования (пункт 2.18 настоящего Положения);

существенности размера и уровня риска сегментов кредитных требований (пункт 1.13 настоящего Положения);

вынужденной реструктуризации и финансовых трудностей (пункт 13.4 настоящего Положения);

выбора ставки дисконтирования для расчета приведенной стоимости денежных потоков (пункты 13.4 и 13.13 настоящего Положения и выбора максимального и минимального временных периодов после наступления дефолта, используемых для целей оценки уровня потерь при дефолте (пункт 13.14 настоящего Положения).

Банк обосновывает указанные в настоящем пункте критерии в ходе проведения Банком России оценки качества внутренних методик и моделей ПВР, проводимой в соответствии с Указанием Банка России № 6445-У, на соответствие требованиям, установленным настоящим Положением, для получения разрешения на применение ПВР, а также после получения указанного разрешения по запросу Банка России

1.6. Для применения ПВР в банке должна функционировать система управления кредитным риском, отвечающая следующим требованиям:

рейтинговые системы в соответствии с пунктом 12.1 настоящего Положения позволяют получить точную оценку кредитного риска заемщика и финансового инструмента, обеспечивают ранжирование кредитных требований по уровню кредитного риска, а также точную и последовательную количественную оценку его компонентов;

внутренние рейтинги и оценки компонентов кредитного риска включены в систему управления кредитным риском и процесс принятия решений о выдаче кредитов (далее - кредитных решений) в соответствии с пунктом 1.9 настоящего Положения;

подразделения, ответственные за управление кредитным риском и разработку рейтинговых систем банка (далее - подразделения по управлению кредитным риском), осуществляют свои функции, перечисленные в пункте 15.5 настоящего Положения, независимо от подразделений, осуществляющих кредитные операции и (или) взаимодействие с заемщиками (далее - бизнес-подразделения);

банк хранит на постоянной основе все данные, которые используются для оценки и управления кредитным риском;

банк в соответствии с приложением 3 к настоящему Положению разрабатывает процедуры и методики оценки, контроля и повышения качества данных, используемых для построения и применения рейтинговых систем (в том числе применения во внутренних процессах принятия решений и управления кредитным риском, указанных в пункте 1.9 настоящего Положения), для оценки активов и расчета нормативов достаточности собственных средств (капитала) и иных обязательных нормативов;

банк в соответствии с приложением 5 к настоящему Положению разрабатывает и применяет порядок устранения причин возможной недооценки компонентов кредитного риска, включающий методику определения консервативных надбавок к расчетным значениям компонентов кредитного риска и (или) к величине кредитного риска для случаев, когда такие причины устранить невозможно;

информационные системы банка позволяют осуществлять ежедневный корректный расчет величины кредитного риска на основе ПВР в соответствии с разделом II настоящего Положения по всем кредитным требованиям, в отношении которых банк ходатайствует о получении разрешения на применение ПВР;

банк отражает во внутренних документах методологию, порядок построения и функционирования рейтинговой системы и постоянно их соблюдает в текущей деятельности;

банк отражает во внутренних документах методологию проведения внутренней валидации и не реже одного раза в год проводит внутреннюю валидацию своих рейтинговых систем в соответствии с главой 14 настоящего Положения;

подразделение, ответственное за проведение внутренней валидации (далее -подразделение валидации), в соответствии с пунктом 1.7 настоящего Положения является организационно и функционально независимым от подразделений по управлению кредитным риском, подразделений, осуществляющих использование рейтинговых систем, и бизнес-подразделений банка;

служба внутреннего аудита банка не реже одного раза в год осуществляет проверку качества системы управления кредитным риском, полноты и эффективности проводимой внутренней валидации рейтинговых систем (в том числе соблюдения организационной и функциональной независимости подразделения валидации), качества функционирования рейтинговых систем в соответствии с требованиями настоящего Положения, результаты которой представляются Банку России в соответствии с пунктами 2.14, 4.2, 4.5, 7.3 Указания Банка России № 6445-У.

1.7 Организационная независимость подразделения валидации от подразделения по управлению кредитным риском, подразделений, осуществляющих использование рейтинговых систем, и бизнес-подразделений банка обеспечивается одним из следующих способов:

организационное подчинение разным членам коллегиального исполнительного органа банка, обладающим необходимой квалификацией в вопросах методологии управления кредитным риском и рейтинговых систем, требования к которой устанавливаются внутренними документами банка;

организационное подчинение одному члену коллегиального исполнительного органа банка, обладающему необходимой квалификацией в вопросах разработки и валидации рейтинговых систем, требования к которой устанавливаются внутренними документами банка, при условии принятия и контроля мер разграничения конфликта интересов в деятельности указанного члена коллегиального исполнительного органа и всех руководителей и (или) кураторов подразделения валидации в части обеспечения независимости функции валидации от функций по управлению кредитным риском и использованию рейтинговых систем.

Способ обеспечения организационной независимости подразделения валидации определяется (ежегодно пересматривается или подтверждается) коллегиальным исполнительным органом управления банка на основании отчета о выявлении и минимизации конфликта интересов, подготовленного в соответствии с пунктом 15.9 настоящего Положения.

Функциональная независимость подразделения валидации обеспечивается отделением процессов валидации от процессов разработки, функционирования и использования рейтинговых систем, принятия и оценки кредитного риска и включает в себя:

независимость процессов разработки, согласования и утверждения методик, регламентов и стандартов качества валидации от влияния подразделений по управлению кредитным риском, подразделений, осуществляющих использование рейтинговых систем, бизнес-подразделений банка;

разделение ответственности за качество и результаты проведенной валидации, отчетов о валидации и ответственности за качество оцениваемых рейтинговых систем;

наличие как у подразделения валидации, так и у подразделений по управлению кредитным риском и подразделений, осуществляющих использование рейтинговых систем, права выносить на рассмотрение коллегиального исполнительного органа банка или созданного при коллегиальном исполнительном органе специализированного комитета по вопросам применения ПВР, в функции которого не входят вопросы принятия кредитного риска (далее - специализированный комитет), выводы и разногласия, связанные с методиками, порядками и результатами валидации, а также мерами по устранению недостатков, выявленных в рейтинговых системах (включая ситуации, когда имеют место трудности в устранении недостатков рейтинговых систем, отраженных в отчетах о валидации с целью получения предложений о способах их устранения от подразделений банка, в чью область ответственности входят соответствующие вопросы);

наличие у подразделений по управлению кредитным риском, подразделений, осуществляющих использование рейтинговых систем, иных подразделений обязанности по своевременному и полному устранению недостатков рейтинговых систем, отраженных в отчетах о валидации, в части их ответственности;

отсутствие в системах вознаграждения сотрудников подразделения валидации и всех руководителей и (или) кураторов подразделения валидации, в том числе курирующего члена коллегиального исполнительного органа банка, задач и целевых показателей, связанных с разработкой, внедрением и использованием рейтинговых систем и моделей, за исключением показателей, характеризующих положительную динамику качества моделей (например, повышение прогнозной точности моделей, определяемой в соответствии с пунктом 1.5 настоящего Положения, после устранения недостатков рейтинговых систем, отраженных в отчетах о валидации, или устранения недостатков, отраженных в актах оценки рейтинговых систем, подготовленных Банком России в соответствии с пунктом 2.9 Указания Банка России № 6445-У). Система вознаграждения сотрудников подразделения валидации не должна стимулировать снижение качества проводимой валидации и не должна создавать заинтересованность в предоставлении повышенного числа положительных заключений в отчетах о валидации.

1.8. Банк, ходатайствующий о получении разрешения на применение ПВР, при БПВР использует во внутренних процессах принятия кредитных решений и управления кредитным риском рейтинговые системы, отвечающие требованиям, указанным в разделе IV настоящего Положения, по классам кредитных требований (кредитные требования, определенные главой 2 настоящего Положения), в отношении которых банк ходатайствует о получении разрешения, не менее трех лет до даты получения разрешения на применение БПВР. В указанный период допускаются несоответствия отдельным требованиям к рейтинговой системе и оценкам вероятности дефолта в случае, когда банк обосновывает Банку России в ходе оценки объективную невозможность их выполнения в этот период и несущественность влияния на результаты применения ПВР, при условии устранения несоответствий до даты принятия решения Банком России о выдаче или об отказе в выдаче разрешения на применение ПВР.

Банк, ходатайствующий о получении разрешения на применение ПВР, при ППВР помимо требований, указанных в пункте 1.7 настоящего Положения, не менее трех лет до даты получения разрешения на применение ППВР оценивает уровень потерь при дефолте и величину кредитного требования, подверженную риску дефолта, отвечающие требованиям, указанным в разделе IV настоящего Положения, и использует полученные оценки во внутренних процессах принятия кредитных решений и управления кредитным риском по классам кредитных требований, в отношении которых банк ходатайствует о получении разрешения на применение ППВР. В указанный период допускаются несоответствия отдельным требованиям к рейтинговой системе и количественной оценке компонентов кредитного риска в случае, когда банк обосновывает Банку России в ходе оценки объективную невозможность их выполнения в этот период и несущественность влияния на результаты применения ПВР, при условии устранения несоответствий до даты принятия решения Банком России о выдаче или об отказе в выдаче разрешения на применение ПВР.

1.9. Внутренние рейтинги и оценки компонентов кредитного риска должны постоянно использоваться во внутренних процессах принятия решений и управления кредитным риском:

при рассмотрении заявок о предоставлении финансирования и утверждении условий его предоставления;

при определении лимитов кредитования;

в рамках стратегического планирования капитала и его распределения;

при подготовке внутренней отчетности;

в целях контроля качества кредитного портфеля;

для оценки результатов эффективности деятельности банка, его бизнес-подразделений и доходности с учетом принимаемого риска;

при определении размеров стимулирующих выплат (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) для руководителей и отдельных категорий сотрудников, принимающих кредитные риски, размер которых связан с результатами принятия кредитных рисков, в том числе с возникшими финансовыми потерями.

В случае если банк не использует ПВР хотя бы в одном из указанных в абзацах втором - восьмом настоящего пункта внутренних процессов принятия решений и управления кредитным риском, исполнительные органы управления банка должны представить обоснования неприменения ПВР в этом процессе (этих процессах) в своем отчете совету директоров (наблюдательному совету), направляемом в соответствии с абзацем вторым пункта 15.2 настоящего Положения.

1.10. Внедрение ПВР может осуществляться последовательно:

для каждого из сегментов кредитных требований (совокупность кредитных требований, охватываемых рейтинговой системой, объединенных по принципу применения к каждому сегменту только одной уникальной (единственной) комбинации моделей оценки каждого компонента кредитного риска);

при переходе от БПВР к ППВР для сегментов кредитных требований, относящихся к классам кредитных требований к корпоративным заемщикам и финансовым организациям, определенным в главе 2 настоящего Положения.

1.11. Банк должен внедрить ПВР и в том числе использовать во внутренних процессах принятия решений и управления кредитным риском в соответствии с пунктом 1.9 настоящего Положения в отношении всех классов кредитных требований с учетом пункта 1.13 настоящего Положения в течение пяти лет после получения разрешения на применение ПВР.".

1.12. На дату направления ходатайства о получении разрешения на применение ПВР банк должен использовать ПВР не менее двух лет в отношении не менее 30 процентов расчетной суммы, определяемой как сумма кредитных требований, указанных в пункте 1.2 настоящего Положения. Условные обязательства кредитного характера включаются в расчетную сумму в размере их кредитных эквивалентов, рассчитанных в соответствии с приложением 11 к Инструкции Банка России № 199-И. Производные финансовые инструменты включаются в расчетную сумму в размере величины, рассчитанной в соответствии с пунктом 2.1 Положения Банка России № 754-П.

1.13. В соответствии с разрешением Банка России на применение ПВР банк может не применять ПВР в следующих случаях:

в отношении сегментов кредитных требований, которые являются несущественными с точки зрения их размера и уровня риска, или в случае если количество кредитных требований и (или) данных недостаточно для получения точных и надежных оценок компонентов кредитного риска в соответствии с критериями, установленными во внутренних методиках ПВР в соответствии с абзацем вторым пункта 1.5;

в отношении кредитных требований, указанных в пункте 2.4 настоящего Положения;

в отношении кредитных требований, указанных в абзаце пятом подпункта 3.3.7 пункта 3 Инструкции Банка России № 199-И.

При установлении во внутренних документах критериев в соответствии с абзацем вторым настоящего пункта, Банк обеспечивает выполнение следующих условий:

критерий несущественности сегмента с точки зрения размера и уровня риска не может применяться к сегменту кредитных требований к малым и средним предприятиям;

характеристики заемщиков, входящих в сегмент, в отношении которого банк не планирует применять ПВР, не позволяют отнести их к другим сегментам, к которым банк планирует применение ПВР. Соблюдение банком данного условия обосновывается во внутренних методиках ПВР;

в банке внедрены процедуры сбора данных на постоянной основе по всем сегментам кредитных требований (за исключением кредитных требований, указанных в пункте 2.4 настоящего Положения) и во внутренних методиках ПВР банка отражены процедуры по переводу сегментов кредитных требований на ПВР (начало разработки внутренних моделей ПВР) с момента выявления в рамках ежегодного мониторинга превышения установленных в соответствии с абзацем вторым настоящего пункта критериев по данным сегментам.

Положения настоящего пункта не применяются к кредитным требованиям специализированного кредитования, определенным в соответствии с пунктами 2.11-2.16 настоящего Положения.

1.14. Для расчета величины кредитного риска банк должен применять ПВР на постоянной основе ко всем кредитным требованиям в рамках каждого сегмента кредитных требований, в отношении которого получено разрешение на применение ПВР.

В рамках одного класса кредитных требований, допускается выделение сегментов кредитных требований, к которым применяется ППВР, и сегментов кредитных требований, к которым применяется БПВР, с учетом ограничений, установленных пунктом 1.15

1.15 Банк применяет ПВР с соблюдением следующих условий:

1.15.1 ППВР не может применяться в отношении следующих кредитных требований:

кредитных требований к корпоративным заемщикам, значение совокупного годового дохода от реализации которых, рассчитанное в соответствии с абзацем вторым пункта 2.10 настоящего Положения, превышает 35 миллиардов рублей. К данным кредитным требованиям не относятся кредитные требования, указанные в пункте 2.12 настоящего Положения;

кредитных требований к некредитным финансовым организациям, определяемым в соответствии со статьей 76.1 Федерального закона "О Центральном банке Российской Федерации (Банке России)" (далее - некредитные финансовые организации), выделяемых в рамках класса корпоративных заемщиков;

кредитных требований, указанных в пункте 2.4 настоящего Положения. 1.15.2. Использование ППВР в отношении подкласса финансирования объектов недвижимости с нестабильными ценовыми параметрами возможно при условии одновременного использования ППВР в отношении подкласса финансирования приносящей доход недвижимости.

1.15.3 БПВР не может применяться в отношении:

класса кредитных требований к розничным заемщикам;

сегмента кредитных требований к субъектам малого и среднего предпринимательства в случае если максимальное из скользящих средних значений уровня потерь при дефолте в сегменте, больше значения, указанного в пункте 10.8 настоящего Положения или в случае, если у банка недостаточно данных для подтверждения данного условия. При этом скользящие средние значения уровня потерь при дефолте рассчитываются по наблюдениям, по которым завершен период, указанный в абзаце шестом пункта 13.13 настоящего Положения, путем сдвига периода наблюдения в двенадцать месяцев, за долгосрочный период, по которому у банка имеются данные, охватывающий как минимум полный цикл деловой активности (период между пиками экономического спада).

1.16. Переход на финализированный подход к расчету величины кредитного риска по сегментам кредитных требований, в отношении которых банком получено разрешение на применение ПВР, в случае признания данных сегментов несущественными в соответствии с критериями абзаца второго пункта 1.13 настоящего Положения, а также переход с ППВР на БПВР возможен только после получения разрешения Банка России.

1.17. Внесение существенных изменений, соответствующих критериям, установленным в приложении 1 к настоящему Положению, в рейтинговую систему, в отношении которой уже получено разрешение на применение ПВР, возможно только при наличии решения Банка России о внесении изменений в разрешение на применение ПВР или об утверждении новой редакции разрешения на применение ПВР, полученного в порядке, определенном главой 8 Указания Банка России № 6445-У.

Одно существенное изменение не может быть представлено банком в качестве нескольких изменений, не соответствующих условиям существенности, установленным приложением 1 к настоящему Положению.

1.18. Банк, получивший разрешение на применение ПВР, в письменном виде информирует Банк России обо всех изменениях, внесенных в рейтинговую систему не реже одного раза в шесть месяцев. В случае нарушения сроков внедрения изменений, указанных в дополнительном разрешении, банк в письменном виде информирует Банк России.

1.19. В случае возникновения нарушения требований настоящего Положения банк в течение 10 рабочих дней со дня выявления нарушения уведомляет об этом Банк России и затем в течение 20 рабочих дней направляет в Банк России план по их устранению.

1.20. В целях избежания недооценки компонентов кредитного риска при использовании внутренних моделей ПВР банк самостоятельно в соответствии с пунктами 12.9, 13.1, 13.7, 13.10 настоящего Положения, пунктом 4 приложения 3 к настоящему Положению, приложением 5 к настоящему Положению или на основании разрешения Банка России применяет консервативный подход, состоящий в добавлении соответствующих надбавок к рассчитанным компонентам кредитного риска и (или) величине кредитного риска, приводящих в соответствии с требованиями настоящего Положения к увеличению итоговой величины кредитного риска, используемой для расчета нормативов достаточности.

2.1. В рамках ПВР банк распределяет кредитные требования по следующим классам:

кредитные требования к кредитным организациям, государственным учреждениям и международным организациям (далее - кредитные требования к финансовым организациям);

кредитные требования к розничным заемщикам;

кредитные требования к корпоративным заемщикам.

2.2. Отнесение банком кредитных требований к классам (подклассам) кредитных требований и их учет осуществляются на постоянной основе в соответствии с утвержденной банком методикой с соблюдением требований настоящей главы. При каждом пересмотре рейтинга, но не реже одного раза в год банк проверяет кредитные требования на их соответствие определению классов (подклассов) кредитных требований, указанному в настоящей главе.

2.3. В зависимости от характеристик кредитных требований, относящихся к приобретенной дебиторской задолженности, приобретенная дебиторская задолженность относится к классу кредитных требований к корпоративным заемщикам или к классу кредитных требований к розничным заемщикам.

2.4. Кредитные требования к финансовым организациям включают: кредитные требования к кредитным организациям;

кредитные требования к субъектам Российской Федерации и муниципальным образованиям Российской Федерации, а также к учреждениям иностранных государств, не указанным в пункте 1.2 настоящего Положения;

кредитные требования к международным финансовым организациям и международным банкам развития, которые в соответствии с Инструкцией Банка России № 199-И не относятся к активам, которые взвешиваются с коэффициентом риска 0 процентов.

2.5. Кредитные требования к розничным заемщикам включают кредитные требования к физическим лицам, имеющие розничный характер (кредиты на покупку автомобилей, кредиты на оплату обучения и другие), и субъектам малого и среднего предпринимательства, которые одновременно удовлетворяют следующим критериям:

совокупный объем задолженности заемщика перед банком (кроме кредитных требований, указанных в пункте 2.7.2 настоящего Положения) не превышает 70 миллионов рублей или сумму в иностранной валюте, эквивалентную 70 миллионам рублей;

кредитные требования к розничным заемщикам объединяются банком в общий портфель однородных кредитных требований, имеющих сходные характеристики, учитывающие как риск, присущий заемщику, так и риск, присущий финансовому инструменту, и процессы управления риском в отношении кредитных требований осуществляются на уровне портфеля, а не на индивидуальной основе.

2.6. Приобретенная дебиторская задолженность, относимая к классу кредитных требований к розничным заемщикам, должна соответствовать требованиям, указанным в пунктах 13.23 - 13.26 настоящего Положения, и следующим условиям:

дебиторская задолженность приобретена от стороны, не являющейся связанной с банком в соответствии пунктом 6.6 Инструкции Банка России № 199-И, и не включает кредитные требования, которые были предоставлены самим банком;

дебиторская задолженность приобретена по рыночной цене, признана между несвязанными сторонами (продавцом дебиторской задолженности и заемщиком), и на момент приобретения нет оснований для прекращения дебиторской задолженности зачетом;

банк получает право требования на все доходы по приобретенной дебиторской задолженности или пропорциональную долю в доходах;

портфель приобретенной дебиторской задолженности в достаточной степени диверсифицирован.

2.7. Кредитные требования к розничным заемщикам должны быть отнесены к одному из трех подклассов:

2.7.1. возобновляемые розничные кредитные требования, представляющие собой необеспеченные требования к физическим лицам с установленным лимитом выдач (задолженности), в рамках которых средства предоставляются банком на возобновляемой основе (в том числе, кредитные карты, овердрафты, кредитные линии), Банк может относить кредитные требования к данному подклассу при одновременном соблюдении следующих условий:

у банка имеется возможность изменить условия предоставления средств или отказать в их предоставлении;

совокупный размер кредитных требований к одному заемщику в рамках данного подкласса не должен превышать 7 миллиона рублей или сумму в иностранной валюте, эквивалентную 7 миллионам рублей.

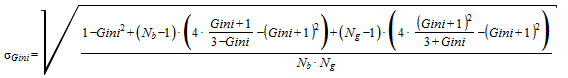

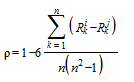

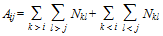

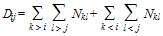

банк ежегодно проверяет, что изменения среднего уровня потерь для данного подкласса меньше изменений уровня потерь для других подклассов кредитных требований к розничным заемщикам (для выполнения данного требования может проверяться выполнение (принятие) статистической гипотезы о том, что среднеквадратическая ошибка уровня потерь для данного подкласса меньше среднеквадратических ошибок уровня потерь для других подклассов кредитных требований к розничным заемщикам, рассчитанных за долгосрочный период, за который у банка имеются данные).

Банк может в рамках данного подкласса определить кредитные требования, которые характеризуются непрерывно на протяжении 12 месяцев на дату расчета величины кредитного риска полным погашением задолженности до момента окончания периода, в котором банк не производит начисление процентов на сумму задолженности, и (или) по которым использование средств банка, предоставляемых на возобновляемой основе, не осуществлялось (далее -транзакторы);

2.7.2 кредитные требования по ипотечным кредитам, предоставленным физическим лицам в целях, не связанным с осуществлением ими предпринимательской деятельности, по которым исполнение обязательств заемщика обеспечено ипотекой в соответствии с Федеральным законом от 16 июля 1998 года № 102-ФЗ "Об ипотеке (залоге недвижимости)"2, за исключением объектов, указанных в подпунктах 2 и 5 пункта 1 статьи 5 данного Закона (далее - залог недвижимости), а также кредитные требования, обеспеченные залогом недвижимости, по которому осуществляется государственная регистрация договора об ипотеке (ипотеки), если с даты предоставления ссуды по такому договору прошло не более 2 месяцев;

2.7.3 прочие кредитные требования к розничным заемщикам, включая кредитные требования к субъектам малого предпринимательства.

2.8. К кредитным требованиям к корпоративным заемщикам относятся кредитные требования, которые не относятся к классу кредитных требований финансовым организациям и розничным заемщикам.

2.9. Приобретенная дебиторская задолженность, относимая к классу кредитных требований к корпоративным заемщикам, должна соответствовать требованиям, указанным в пунктах 13.23 - 13.26 настоящего Положения.

2.10. В рамках класса кредитных требований к корпоративным заемщикам выделяются кредитные требования к крупным корпоративным заемщикам с нижним пороговым значением совокупного годового дохода от реализации не более 35 миллиардов рублей.

Значение совокупного годового дохода от реализации рассчитывается на индивидуальной основе или, в случае если заемщик входит в консолидированную группу, как среднее за последние 3 года на дату расчета значение годового дохода от реализации консолидированной группы.

К данным кредитным требованиям не относятся кредитные требования, указанные в пункте 2.12 настоящего Положения.

2.11. В рамках класса кредитных требований к корпоративным заемщикам выделяются подклассы специализированного кредитования, которые имеют следующие характеристики:

заемщиком является юридическое лицо, основным видом деятельности которого является приобретение и (или) управление определенными материальными активами;

заемщик не располагает иными, не связанными с основным видом деятельности существенными активами, при этом основным источником исполнения обязательств является доход от активов, профинансированных за счет предоставленных банком заемщику средств.

Банк имеет возможность в рамках специализированного кредитования осуществлять контроль за использованием актива, являющегося предметом кредитования, доходами, получаемыми от использования данного актива, и целевым использованием предоставленных банком заемщику средств.

2.12. Специализированное кредитование подразделяется на следующие подклассы:

проектное финансирование;

объектное финансирование;

товарно-сырьевое финансирование;

финансирование приносящей доход недвижимости;

финансирование объектов недвижимости нежилого фонда с нестабильными ценовыми параметрами.

2.13. В рамках проектного финансирования осуществляется кредитование инвестиционных проектов как комплекса взаимосвязанных мероприятий и процессов по созданию, развитию или модернизации и эксплуатации производственных мощностей и (или) объектов инфраструктуры, созданию предприятий как имущественного комплекса, созданию и (или) внедрению технологий, созданию и организации нового производства продукции, расширению имеющихся производственных мощностей, созданию и производству продукции и иного имущества, а также объединенного экономической связью и (или) предусматривающего совершение ряда аналогичных сделок комплекса мероприятий и процессов, реализуемого заемщиком. К данному подклассу также относится рефинансирование кредитов, выданных на реализацию данных проектов.

Основным источником исполнения обязательств заемщика, отнесенного к данному подклассу, являются доходы от реализации проекта.

Активы, созданные в процессе реализации проекта, являются обеспечением кредитного требования, за исключением случаев, когда такие активы являются объектом концессионного соглашения в соответствии с Федеральным законом № 115-ФЗ "О концессионных соглашениях"3.

В операциях проектного финансирования заемщиком является в том числе специально созданное для реализации конкретного инвестиционного проекта юридическое лицо. Если бизнес заемщика диверсифицирован, то есть имеются существенные доходы и от других видов деятельности, позволяющие исполнять его обязательства, то данное кредитное требование не относится к подклассу специализированного кредитования.

2.14. В рамках объектного финансирования осуществляется предоставление средств для приобретения заемщиком определенных материальных активов (например, морского или воздушного судна), при этом основным источником исполнения обязательств заемщика является доход от использования приобретенного актива, который одновременно является обеспечением кредитного требования. В качестве источника исполнения обязательств заемщика перед кредитором могут также выступать лизинговые платежи или арендная плата третьих лиц за пользование активами, принадлежащими заемщику.

2.15. В рамках товарно-сырьевого финансирования осуществляется краткосрочное кредитование для приобретения заемщиком сырьевых товаров (нефти, сельскохозяйственных культур, металлов и другое) или финансирования дебиторской задолженности заемщика в связи с продажей сырьевых товаров. В данном случае заемщик не располагает какими-либо иными существенными активами и не осуществляет иных видов деятельности, при этом единственным источником исполнения обязательств заемщика является выручка от реализации (продажи) актива, а условия кредитования позволяют обеспечить выполнение обязательств заемщика вне зависимости от его уровня кредитоспособности.

2.16. В рамках финансирования приносящей доход недвижимости исполнение обязательств заемщика и уровень возмещения потерь по активу в случае дефолта заемщика обусловлены поступлением денежных средств от данного актива. Основным источником исполнения кредитных обязательств по кредитным требованиям данного подкласса в отличие от иных кредитных требований, обеспеченных недвижимостью, являются арендная плата или реализация актива. В качестве заемщика может выступать специально созданное для финансирования приносящей доход недвижимости юридическое лицо, строительная компания или арендодатель.

2.17. В рамках финансирования объектов недвижимости с нестабильными ценовыми параметрами осуществляется финансирование приобретения объектов недвижимости из нежилого фонда, характеризующееся повышенными колебаниями уровня потерь по сравнению с другими подклассами специализированного кредитования, и(или) строительства объектов недвижимости жилого фонда.

К данному подклассу относятся в том числе:

кредитные требования, обеспеченные объектами недвижимости из нежилого фонда, характеризующиеся повышенными колебаниями частоты дефолтов;

ссуды, выданные на стадии проектирования, до начала или на стадии строительства объектов недвижимости, относящихся к нежилому фонду, кредитные требования на приобретение земельных участков под такие объекты недвижимости;

ссуды, выданные на стадии проектирования, до начала или на стадии строительства любых объектов недвижимости (в том числе объектов жилой недвижимости, строительство которых не завершено) с нестабильным (на момент выдачи ссуды) источником ее погашения (в том числе, при реализации строящегося объекта недвижимости или сдаче его в аренду в будущем).

3.1. При расчете величины кредитного риска на основе ПВР для кредитных требований к корпоративным заемщикам и финансовым организациям банк, использующий БПВР, самостоятельно оценивает вероятность дефолта в соответствии с разделом IV настоящего Положения и использует значения уровня потерь при дефолте и величины кредитного требования, подверженной риску дефолта, указанные в разделе III настоящего Положения или применяет коэффициенты риска в соответствии с пунктом 4.6 настоящего Положения. Банк, использующий ППВР, самостоятельно оценивает вероятность дефолта, уровень потерь при дефолте и величину кредитного требования, подверженную риску дефолта, в соответствии с разделом IV настоящего Положения.

3.2. При расчете величины кредитного риска для кредитных требований к розничным заемщикам банк использует собственные оценки вероятности дефолта, уровня потерь при дефолте и величины кредитного требования, подверженной риску дефолта, в соответствии с требованиями, указанными в разделе IV настоящего Положения.

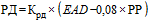

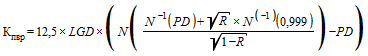

3.3. Величина кредитного риска для всех кредитных требований, за исключением приобретенной дебиторской задолженности, рассчитывается путем умножения коэффициента риска, рассчитанного на основе ПВР, на величину кредитного требования, подверженную риску дефолта, по формуле:

,

,

где:

КРП - величина кредитного риска, рассчитанная на основе ПВР;

- коэффициент риска, рассчитанный на основе ПВР;

- коэффициент риска, рассчитанный на основе ПВР;

EAD - величина кредитного требования, подверженная риску дефолта, определяемая в порядке, предусмотренном главами 9 и 13 настоящего Положениея.

3.4. Для приобретенной дебиторской задолженности величина кредитного риска рассчитывается как сумма величины риска дефолта по приобретенной дебиторской задолженности и величины риска разводнения кредитного требования по формуле:

,

,

где:

РД - величина риска дефолта по приобретенной дебиторской задолженности, рассчитываемая по следующей формуле:

,

,

где:

- коэффициент риска дефолта по приобретенной дебиторской задолженности, рассчитанный в соответствии с пунктами 4.7,4.8 и 5.4 настоящего Положения;

- коэффициент риска дефолта по приобретенной дебиторской задолженности, рассчитанный в соответствии с пунктами 4.7,4.8 и 5.4 настоящего Положения;

РР - величина риска разводнения кредитного требования, рассчитываемая в соответствии с пунктом 7.1 настоящего Положения.

3.4.1. Для операций финансовой аренды (лизинга), учитываемых на балансе банка, величина кредитного риска рассчитывается следующим образом:

приведенная стоимость лизинговых платежей умножается на коэффициент риска, рассчитанный на основе формулы, соответствующей классу кредитного требования, к которому относится лизингополучатель, с использованием соответствующих лизингополучателю компонентов кредитного риска;

остаточная стоимость предмета лизинга умножается на коэффициент риска, равный 100 процентам.

Операции финансовой аренды (лизинга), учитываемые на балансе лизингополучателя, учитываются как кредитные требования, по которым предоставлено соответствующее фондированное обеспечение в соответствии с главой 16 настоящего Положения для БПВР и главой 18 настоящего Положения для ППВР.

3.5. Совокупная величина кредитного риска рассчитывается путем суммирования величин КРП по всем кредитным требованиям.

3.6. Банк, соответствующий условиям, указанным в абзацах шестом - девятом подпункта 2.3.7 пункта 2.3 Инструкции Банка России № 199-И, вправе принять решение о применении корректировки кредитного риска по кредитным требованиям, номинированным в рублях, к корпоративным заемщикам в рамках финансирования проектов технологического суверенитета и проектов структурной адаптации экономики Российской Федерации, определенных в пункте 2 Положения об условиях отнесения проектов к проектам технологического суверенитета и проектам структурной адаптации экономики Российской Федерации, о представлении сведений о проектах технологического суверенитета и проектах структурной адаптации экономики Российской Федерации и ведении реестра указанных проектов, а также о требованиях к организациям, уполномоченным представлять заключения о соответствии проектов требованиям к проектам технологического суверенитета и проектам структурной адаптации экономики Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 15 апреля 2023 года № 603 "Об утверждении приоритетных направлений проектов технологического суверенитета и проектов структурной адаптации экономики Российской Федерации и Положения об условиях отнесения проектов к проектам технологического суверенитета и проектам структурной адаптации экономики Российской Федерации, о представлении сведений о проектах технологического суверенитета и проектах структурной адаптации экономики Российской Федерации и ведении реестра указанных проектов, а также о требованиях к организациям, уполномоченным представлять заключения о соответствии проектов требованиям к проектам технологического суверенитета и проектам структурной адаптации экономики Российской Федерации" (далее - проекты ТС и САЭ), методика расчета которой предусмотрена приложением 13 к Инструкции Банка России № 199-И (за исключением абзаца второго пункта 1 и абзаца второго пункта 4 приложения 13 к Инструкции Банка России № 199-И) (далее -корректировка кредитного риска по кредитным требованиям в рамках финансирования проектов ТС и САЭ).

Информация о принятии уполномоченным органом банка решения о применении корректировки кредитного риска по кредитным требованиям в рамках финансирования проектов ТС и САЭ доводится банком до Банка России в письменном виде в течение 3 рабочих дней с даты его принятия и должна содержаться в примечании к форме отчетности 0409135 "Информация об обязательных нормативах и о других показателях деятельности кредитной организации", установленной Указание Банка России от 10 апреля 2023 года № 6406-У "О формах, сроках, порядке составления и представления отчетности кредитных организаций (банковских групп) в Центральный банк Российской Федерации, а также о перечне информации о деятельности кредитных организаций (банковских групп)", зарегистрированным в Минюсте России 16 августа 2023 года № 74823. Указанное решение не может быть изменено, корректировка кредитного риска по кредитным требованиям в рамках финансирования проектов ТС и САЭ применяется начиная со следующего рабочего дня после дня направления информации в Банк России.

Для целей расчета величины корректировки кредитного риска по кредитным требованиям в рамках финансирования проектов ТС и САЭ в случае принятия решения о применении указанной корректировки в соответствии с абзацем третьим подпункта 3.3.4.5 пункта 3.3 Инструкции Банка России № 199-И банк рассчитывает величину кредитного риска по кредитным требованиям в рамках финансирования проектов ТС и САЭ на основании следующего:

в случае если коэффициент риска (в том числе с учетом обеспечения) по кредитным требованиям или по обеспеченной части кредитного требования в рамках финансирования проектов ТС и САЭ, рассчитанный на основе ПВР, составляет более 20 процентов, он умножается на понижающие коэффициенты, указанные в таблице пункта 4 приложения 13 к Инструкции Банка России № 199-И, для получения итогового значения коэффициента риска. В случае если итоговое значение коэффициента риска составит менее 20 процентов, величина кредитного риска по кредитным требованиям в рамках финансирования проектов ТС и САЭ рассчитывается с использованием итогового значения коэффициента риска, равного 20 процентам;

в случае если коэффициент риска (в том числе с учетом обеспечения) по кредитным требованиям или по обеспеченной части кредитного требования в рамках финансирования проектов ТС и САЭ, рассчитанный на основе ПВР, составляет 20 процентов и менее, величина кредитного риска по кредитным требованиям в рамках финансирования проектов ТС и САЭ рассчитывается с использованием коэффициента риска, рассчитанного на основе ПВР, без применения понижающих коэффициентов, указанных в таблице пункта 4 приложения 13 к Инструкции Банка России № 199-И;

условные обязательства кредитного характера в расчет величины кредитного риска по кредитным требованиям в рамках финансирования проектов ТС и САЭ не включаются.

Кредитные требования в рамках финансирования проектов ТС и САЭ включаются в расчет совокупной величины кредитного риска, рассчитываемой в соответствии с пунктом 3.5 настоящего Положения, без применения положений настоящего пункта.

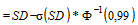

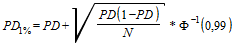

4.1. Коэффициент риска для кредитных требований к корпоративным заемщикам и финансовым организациям, по которым не произошел дефолт  , рассчитывается по формуле:

, рассчитывается по формуле:

,

,

где:

PD - вероятность дефолта, определяемая в порядке, предусмотренном главами 10 и 13 настоящего Положения;

LGD - уровень потерь при дефолте, определяемый как доля потерь в величине кредитного требования на момент возможного дефолта, определяемая в порядке, предусмотренном главами 10 и 13 настоящего Положения;

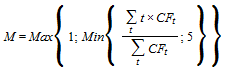

М - срок до погашения кредитного требования, определяемый в порядке, предусмотренном главой 10 настоящего Положения;

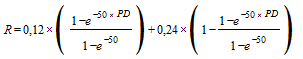

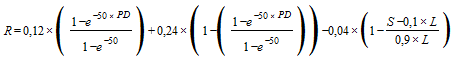

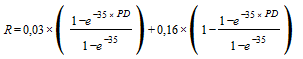

R - значение показателя корреляции, рассчитываемое по формуле:

,

,

где:

- экспоненциальная функция;

- экспоненциальная функция;

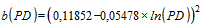

b(PD) - значение показателя корректировки на срок до погашения, рассчитываемое по формуле:

;

;

N(x) - функция стандартного нормального распределения;

- обратная функция стандартного нормального распределения;

- обратная функция стандартного нормального распределения;

ln(х) - натуральный логарифм.

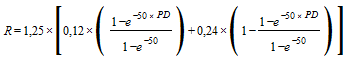

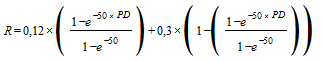

4.2. Для финансовых организаций, регулирование деятельности которых осуществляется Банком России, из перечня, определенного пунктом 6 статьи 4 Федерального закона от 26 июля 2006 года № 135-ФЗ "О защите конкуренции" (Собрание законодательства Российской Федерации, 2006, № 31, ст. 3434; 2007, № 49, ст. 6079; 2008, № 18, ст. 1941; № 27, ст. 3126; № 45, ст. 5141; 2009, № 29, ст. 3601, ст. 3610; № 52, ст. 6450, ст. 6455; 2010, № 15, ст. 1736; № 19, ст. 2291; № 49, ст. 6409; 2011, № 10, ст. 1281; № 27, ст. 3873, ст. 3880; № 29, ст. 4291; № 30, ст. 4590; № 48, ст. 6728; № 50, ст. 7343; 2012, № 31, ст. 4334; № 53, ст. 7643; 2013, № 27, ст. 3436, ст. 3477; № 30, ст. 4084; № 44, ст. 5633; № 51, ст. 6695; № 52, ст. 6961, ст. 6988; 2014, № 23, ст. 2928; № 30, ст. 4266; 2015, № 27, ст. 3947; № 29, ст. 4339, ст. 4342), и финансовых организаций, регулирование деятельности которых осуществляется зарубежными органами надзора, в случаях, когда сумма активов консолидированной группы, участником которой является указанная финансовая организация, на дату расчета больше трех триллионов рублей или равна трем триллионам рублей в рублевом эквиваленте по официальному курсу валюты, установленному Банком России на отчетную дату, предшествующую дате расчета, а также для нерегулируемых Банком России или органами надзора иностранных государств финансовых организаций вне зависимости от размера их активов показатель корреляции рассчитывается по формуле:

.

.

4.3. Значение показателя корреляции по кредитным требованиям к малым и средним предприятиям, удовлетворяющим критериям, установленным статьей 4 Федерального закона от 24 июля 2007 года № 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации"4, отнесенным к классу кредитных требований к корпоративным заемщикам, за исключением кредитных требований, относящихся к подклассам специализированного кредитования, указанным в пункте 4.4 настоящего Положения, и холдинговых компаний, рассчитывается по формуле:

,

,

где:

S - годовой объем выручки заемщика за предшествующий календарный год, выраженный в миллионах рублей. В случае если годовой объем выручки менее 0,1 х L миллионов рублей, S принимается равным 0,1 х L;

L - предельное значение объема выручки для средних предприятий, определяемое в соответствии с пунктом 3 части 1.1 статьи 4 Федерального закона от 24 июля 2007 года № 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации".

Банк может продолжать рассчитывать показатель корреляции по кредитным требованиям к малым и средним предприятиям, исключенным из единого реестра субъектов малого и среднего предпринимательства в соответствии со статьей 4.1 Федерального закона от 24 июля 2007 года № 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации", в соответствии с настоящим пунктом в течение года с даты их исключения из указанного реестра.

4.4. Значение показателя корреляции по кредитным требованиям специализированного кредитования, отнесенным к подклассу кредитных требований финансирования объектов недвижимости нежилого фонда с нестабильными ценовыми параметрами, рассчитывается по формуле:

.

.

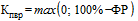

4.5. Коэффициент риска для кредитных требований к корпоративным заемщикам заемщикам и финансовым организациям, которые находятся в состоянии дефолта (PD = 100%), определяется следующим образом:

при использовании БПВР коэффициент риска рассчитывается по формуле:

,

,

где:

ФР - определяемое в процентах отношение величины сформированных резервов на возможные потери и резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности по данному кредитному требованию к величине данного кредитного требования, подверженного риску дефолта (EAD), определяемой на дату расчета в соответствии с главой 9 настоящего Положения.

Если кредитное требование удовлетворяет условиям, указанным в пункте 2.6 Инструкции Банка России № 199-И и Положении Банка России № 754-П, и имеет обеспечение, соответствующее требованиям подпункта 2.6.2 пункта 2.6 Инструкции Банка России № 199-И, то стоимость такого обеспечения может быть учтена для целей уменьшения  в соответствии с пунктом 2.6 Инструкции Банка России № 199-И;

в соответствии с пунктом 2.6 Инструкции Банка России № 199-И;

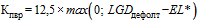

при использовании ППВР коэффициент риска рассчитывается с использованием внутренней модели оценки  для кредитного требования, находящегося в состоянии дефолта, по формуле:

для кредитного требования, находящегося в состоянии дефолта, по формуле:

,

,

где:

- уровень потерь по кредитному требованию, которое находится в состоянии дефолта, рассчитанный по внутренней модели банка в соответствии с пунктом 13.16 настоящего Положения;

- уровень потерь по кредитному требованию, которое находится в состоянии дефолта, рассчитанный по внутренней модели банка в соответствии с пунктом 13.16 настоящего Положения;

EL* - оценка ожидаемых потерь по кредитному требованию, которое находится в состоянии дефолта, рассчитанная в соответствии с пунктом 13.16 настоящего Положения (наилучшая оценка ожидаемых потерь).

4.6. Если банк не отвечает требованиям к самостоятельному определению вероятности дефолта в соответствии с разделом IV настоящего Положения по кредитным требованиям специализированного кредитования, банк должен использовать следующие коэффициенты риска, приведенные в таблице:

| № п/п | Подкласс специализированного кредитования | Уровень кредитоспособности (Рейтинг) | ||||

|---|---|---|---|---|---|---|

| высокий | достаточный | удовлетворительный | слабый | дефолт | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Подкласс финансирования объектов недвижимости нежилого фонда с нестабильными ценовыми параметрами, в случае если срок до погашения кредита больше или равен 2,5 лет, % | 95 | 120 | 140 | 250 | 100% - ФР |

| 2 | Подкласс финансирования объектов недвижимости нежилого фонда с нестабильными ценовыми параметрами, в случае если срок до погашения кредита меньше 2,5 лет, % | 70 | 95 | 140 | 250 | 100% - ФР |

| 3 | Все остальные подклассы специализированного кредитования, в случае если срок до погашения кредита больше или равен 2,5 лет, % | 70 | 90 | 115 | 250 | 100% - ФР |

| 4 | Все остальные подклассы специализированного кредитования, в случае если срок до погашения кредита меньше 2,5 лет, % | 50 | 70 | 115 | 250 | 100% - ФР |

Банк разрабатывает методику присвоения рейтинга кредитным требованиям специализированного кредитования, включающую описание оценки всех критериев для специализированного кредитования, приведенных в приложении 2 к настоящему Положению (далее - КСК). Итоговый рейтинг по кредитному требованию специализированного кредитования определяется как значение оценки, присвоенной максимальному количеству КСК.

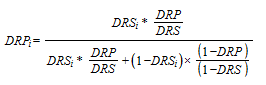

4.7. Коэффициент риска для расчета величины риска дефолта по приобретенной дебиторской задолженности, отнесенной к классу кредитных требований к корпоративным заемщикам, рассчитывается на основе формулы, указанной в пункте 4.1 настоящего Положения.

4.8. В случаях когда приобретенная дебиторская задолженность, отнесенная к классу кредитных требований к корпоративным заемщикам, соответствует требованиям, указанным в пункте 2.6 настоящего Положения, а количественная оценка компонентов кредитного риска в соответствии с разделом IV настоящего Положения для кредитных требований к корпоративным заемщикам связана со значительными издержками, банк может оценить компоненты кредитного риска на основе оценочной величины ожидаемых потерь и соответствующего значения вероятности дефолта или уровня потерь при дефолте в соответствии с порядком, определенным для кредитных требований к розничным заемщикам в разделе IV настоящего Положения. В случае наличия права регресса к продавцу дебиторской задолженности банк может использовать данный подход оценки компонентов кредитного риска, если погашение задолженности зависит от платежей, полученных по приобретенной дебиторской задолженности. Величина ожидаемых потерь оценивается без учета права регресса к продавцу дебиторской задолженности и имеющегося нефондированного обеспечения. При этом коэффициент риска для расчета величины риска дефолта по приобретенной дебиторской задолженности рассчитывается с применением формулы, указанной в пункте 5.1 настоящего Положения, с использованием значения вероятности дефолта, уровня потерь при дефолте и величины кредитного требования, подверженной риску дефолта, рассчитанного в соответствии с пунктом 10.4 настоящего Положения. Данный подход не может быть использован для приобретенной дебиторской задолженности, отнесенной к классу кредитных требований к корпоративным заемщикам, банком, получившим разрешение на применение БПВР для кредитных требований к корпоративным заемщикам.

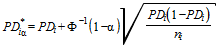

5.1. Величина коэффициента риска для кредитных требований к розничным заемщикам, по которым не произошел дефолт  , рассчитывается по формуле:

, рассчитывается по формуле:

,

,

где:

r - показатель корреляции, значение которого установлено равным;

0,04 - для подкласса возобновляемых розничных кредитных требований;

0,15 - для подкласса кредитных требований, обеспеченных залогом жилого помещения.

5.2. Значение показателя корреляции для кредитных требований, отнесенных к подклассу прочих кредитных требований к розничным заемщикам, рассчитывается по формуле:

.

.

5.3. Величина коэффициента риска для кредитных требований к розничным заемщикам, по которым произошел дефолт (PD = 100%), рассчитывается с использованием внутренней модели оценки  для кредитного требования, находящегося в состоянии дефолта, по формуле:

для кредитного требования, находящегося в состоянии дефолта, по формуле:

.

.

5.4. Коэффициент риска для расчета величины риска дефолта приобретенной дебиторской задолженности, отнесенной к классу кредитных требований к розничным заемщикам, рассчитывается по формуле, соответствующей подклассу кредитных требований к розничным заемщикам, к которому отнесена приобретенная дебиторская задолженность. В случаях когда в портфель приобретенной дебиторской задолженности, отнесенной к классу кредитных требований к розничным заемщикам, включены кредитные требования, относимые к двум или трем подклассам, указанным в пункте 2.7 настоящего Положения, используется наибольший из коэффициентов риска для соответствующих видов кредитных требований.

6.1. Величина кредитного риска для вложений в фонды рассчитывается с использованием ПВР только по тем вложениям в фонды, к которым применяется сквозной подход согласно подпункту 4.1 пункта 4 приложения 9 к Инструкции Банка России № 199-И. Банк применяет ПВР к активам фонда согласно плану последовательного перехода в соответствии с абзацем шестым пункта 6.4 Указания Банка России № 6445-У.

7.1. Величина риска уменьшения суммы дебиторской задолженности в результате возврата проданных товаров, взаимозачетов или скидок, предоставленных заемщику по приобретенным первоначальным кредитором (продавцом дебиторской задолженности) требованиям (далее - величина риска разводнения кредитного требования) определяется по формуле:

,

,

где:

- коэффициент риска разводнения кредитного требования.

- коэффициент риска разводнения кредитного требования.

7.2. Коэффициент риска разводнения кредитного требования рассчитывается на основе формулы, указанной в пункте 4.1 настоящего Положения, с использованием значений вероятности дефолта и уровня потерь при дефолте, определенных в разделе III настоящего Положения. Если банк в соответствии с внутренними документами идентифицирует риск разводнения кредитного требования и у банка имеются основания считать, что источники этого риска устраняются в течение одного года, то банк может применять срок до погашения, равный одному году.

7.3. Приобретенная дебиторская задолженность, в отношении которой у банка есть право регресса к продавцу дебиторской задолженности, может учитываться как кредитное требование, обеспеченное дебиторской задолженностью, к продавцу дебиторской задолженности в порядке, определенном главой 16 настоящего Положения в рамках БПВР и главой 18 настоящего Положения в рамках ППВР.

7.4. В случаях, когда банк в соответствии с критериями, определенными во внутренних документах, признает и обосновывает, что риск разводнения кредитного требования для банка несущественен, риск разводнения может не учитываться.

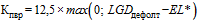

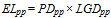

8.1. Для кредитных требований к корпоративным заемщикам (включая приобретенную дебиторскую задолженность, отнесенную к классу кредитных требований к корпоративным заемщикам), финансовым организациям и розничным заемщикам (включая приобретенную дебиторскую задолженность, отнесенную к классу кредитных требований к розничным заемщикам), за исключением кредитных требований специализированного кредитования, для которых банк применяет пункт 4.6 настоящего Положения, по которым не произошел дефолт, величина ожидаемых потерь в процентном выражении определяется по формуле:

,

,

где:

EL - величина ожидаемых потерь.

В случае если по кредитному требованию предоставлено нефондированное обеспечение, учет которого произведен банком в соответствии с абзацем седьмым пункта 17.3 настоящего Положения, то оценка вероятности дефолта для расчета величины ожидаемых потерь по обеспеченной части кредитного требования определяется исходя из коэффициента риска гаранта в соответствии с финализированным подходом и формулы расчета коэффициента риска, соответствующей классу (сегменту) кредитных требований, к которому отнесено лицо, предоставившее нефондированное обеспечение.

Величина ожидаемых потерь в стоимостном выражении рассчитывается как произведение величины ожидаемых потерь в процентном выражении на величину кредитного требования, подверженную риску дефолта.

8.2. При расчете ожидаемых потерь для кредитных требований к корпоративным заемщикам (за исключением кредитных требований специализированного кредитования, для которых банк применяет пункт 4.6 настоящего Положения), финансовым организациям и розничным заемщикам, по которым произошел дефолт (PD = 100%), банк:

в рамках ППВР использует наилучшую оценку ожидаемых потерь по кредитному требованию в соответствии с пунктом 13.16 настоящего Положения либо полагает оценку ожидаемых потерь равной 100 процентам;

в рамках БПВР использует значения уровня потерь при дефолте в соответствии с требованиями главы 10 настоящего Положения.

8.3. Величина ожидаемых потерь в стоимостном выражении для кредитных требований специализированного кредитования, для которых банк применяет пункт 4.6 настоящего Положения, рассчитывается путем умножения величины кредитного требования, подверженной риску дефолта, на 8 процентов и на одно из следующих значений коэффициентов риска:

| № п/п | Подкласс специализированного кредитования | Уровень кредитоспособности (Рейтинг) | ||||

|---|---|---|---|---|---|---|

| высокий | достаточный | удовлетворительный | слабый | дефолт | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Подкласс финансирования объектов недвижимости нежилого фонда с нестабильными ценовыми параметрами, % | 5 | 5 | 35 | 100 | 625 |

| 2 | Все остальные подклассы специализированного кредитования, в случае если срок до погашения кредита больше или равен 2,5 лет, % | 5 | 10 | 35 | 100 | 625 |

| 3 | Все остальные подклассы специализированного кредитования, в случае если срок до погашения кредита меньше 2,5 лет, % | 1 | 5 | 35 | 100 | 625 |

8.4. Для приобретенной дебиторской задолженности банк оценивает ожидаемые потери по риску разводнения кредитного требования на уровне портфеля однородных требований или по каждому кредитному требованию, входящему в портфель. Величина ожидаемых потерь по риску разводнения кредитного требования для приобретенной дебиторской задолженности в стоимостном выражении рассчитывается как произведение ожидаемых потерь в процентном выражении на величину кредитного требования, подверженную риску дефолта, при этом ожидаемые потери в процентном выражении определяются по формуле:

,

,

где:

- величина ожидаемых потерь по риску разводнения кредитного требования для приобретенной дебиторской задолженности;

- величина ожидаемых потерь по риску разводнения кредитного требования для приобретенной дебиторской задолженности;

- вероятность дефолта для оценки риска разводнения приобретенной дебиторской задолженности, определяемая в соответствии с разделом III настоящего Положения;

- вероятность дефолта для оценки риска разводнения приобретенной дебиторской задолженности, определяемая в соответствии с разделом III настоящего Положения;

- уровень потерь при дефолте для оценки риска разводнения приобретенной дебиторской задолженности, определяемый в соответствии с разделом III настоящего Положения.

- уровень потерь при дефолте для оценки риска разводнения приобретенной дебиторской задолженности, определяемый в соответствии с разделом III настоящего Положения.

9.1. Величина кредитного требования, подверженная риску дефолта, представляет собой средства, предоставленные банком заемщику и не погашенные им на дату возможного дефолта, комиссии и проценты, начисленные, но не полученные на дату дефолта, а также предусмотренные условиями договора штрафы и пени, начисленные, но не полученные на дату дефолта.

Любые комиссии, проценты, штрафы и пени или иные платежи со стороны заемщика, начисляемые банком после даты дефолта, в состав величины кредитного требования, подверженной риску дефолта, не включаются.

9.2. При расчете величины кредитного требования, подверженной риску дефолта, величина сформированных резервов на возможные потери, резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности, частичные списания балансовой стоимости по этому кредитному требованию не уменьшают величину кредитного требования, подверженную риску дефолта. Для балансовых активов величина кредитного требования, подверженная риску дефолта, не может быть меньше суммы:

величины расхода, уменьшающего величину собственных средств (капитала) банка при полном списании кредитного требования;

величины сформированных резервов на возможные потери, резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности и частичных списаний балансовой стоимости по этому кредитному требованию.

При наличии у заемщика условных обязательств кредитного характера величина кредитного требования, подверженная риску дефолта, при использовании БПВР определяется как сумма балансовой стоимости кредитного требования и средств, которые могут быть предоставлены заемщику на дату возможного дефолта или после его наступления, которые учитываются в соответствии с пунктами 9.6 и 9.8 настоящего Положения.

9.3. В рамках ПВР для кредитных требований, вытекающих из финансовых договоров, включенных в соглашение о неттинге, определенных подпунктом 2.6.1 пункта 2.6 Инструкции Банка России № 199-И, величина кредитного требования, подверженная риску дефолта, рассчитывается в порядке, определенном пунктом 2.6 Инструкции Банка России № 199-И.

9.4. Величина кредитного требования, подверженная риску дефолта, для внебиржевых производных финансовых инструментов определяется в соответствии с Положением Банка России № 754-П как при использовании БПВР, так и при использовании ППВР.

9.5. Величина кредитного требования, подверженная риску дефолта, для приобретенной дебиторской задолженности рассчитывается как сумма приобретенной задолженности за вычетом величины риска разводнения кредитного требования. Для целей настоящего пункта величина риска разводнения кредитного требования не корректируется на величину полученного обеспечения.

9.6. Для условных обязательств кредитного характера величина кредитного требования, подверженная риску дефолта, при использовании БПВР определяется как неиспользованная часть условного обязательства кредитного характера, умноженная на конверсионный коэффициент. Конверсионный коэффициент применяется к величине условного обязательства кредитного характера, которая определяется как наименьшее из следующих двух значений: величина неиспользованной части условного обязательства кредитного характера и величина любых возможных ограничений на доступность средств в рамках данного условного обязательства (например, лимит по кредитной карте). При наличии таких ограничений в банке должна быть установлена процедура контроля выполнения указанных ограничений. При этом используются значения конверсионных коэффициентов, которые равны коэффициентам, указанным в приложении 11 к Инструкции Банка России № 199-И.

9.7. При наличии у банка двух связанных между собой условных обязательств кредитного характера (то есть исполнение одного обусловлено исполнением другого) используется меньшее из применимых значений конверсионного коэффициента.

9.8. Банк, использующий ППВР, определяет величину кредитного требования, подверженную риску дефолта, как сумму оценки балансовой стоимости кредитного требования и неиспользованной части условного обязательства кредитного характера, умноженной на конверсионный коэффициент.

Банк, использующий ППВР, самостоятельно определяет значения конверсионных коэффициентов в соответствии с разделом IV настоящего Положения только для кредитных требований, в рамках которых средства предоставляются банком на возобновляемой основе в пределах установленного лимита задолженности (в том числе кредитные карты, овердрафты, кредитные линии), за исключением тех условных обязательств кредитного характера, для которых приложением 11 к Инструкции Банка России № 199-И установлен коэффициент в размере 1,0.

Полученная величина кредитного требования, подверженная риску дефолта, не может быть меньше величины, рассчитанной как сумма балансовой стоимости кредитного требования на дату оценки и неиспользованной части условного обязательства кредитного характера, умноженной на 50 процентов и на конверсионный коэффициент, равный коэффициенту, установленному для данного вида условного обязательства приложением 11 к Инструкции Банка России № 199-И.

Для условных обязательств кредитного характера, не указанных в абзаце втором настоящего пункта, используются значения конверсионных коэффициентов, равные коэффициентам, установленным приложением 11 к Инструкции Банка России № 199-И.

9.9. Величина кредитного требования, подверженная риску дефолта, для кредитных требований, находящихся в состоянии дефолта, определяется на дату расчета величины кредитного риска как величина балансовой стоимости кредитного требования с учетом поступивших возмещений по возврату долга, а также средств, предоставленных банком по данному кредитному требованию после даты наступления дефолта.

10.1. Минимально возможное значение вероятности дефолта, используемое для расчета величины кредитного риска, определенной на основе ПВР, для кредитных требований к корпоративным заемщикам составляет 0,07 процента, к финансовым организациям составляет 0,05 процента. Значение вероятности дефолта по заемщикам, по которым произошел дефолт, составляет 100 процентов.

10.2. В рамках БПВР банк может учитывать гарантии (банковские гарантии), поручительства, резервные аккредитивы (далее - нефондированное обеспечение) для замещения вероятности дефолта заемщика в порядке, определенном главой 17 настоящего Положения.

10.3. В рамках ППВР банк может учитывать нефондированное обеспечение для корректировки вероятности дефолта заемщика в порядке, определенном главой 19 настоящего Положения.

10.4. В случаях когда количественная оценка компонентов кредитного риска в соответствии с разделом IV настоящего Положения для приобретенной дебиторской задолженности, отнесенной к классу кредитных требований к корпоративным заемщикам, связана со значительными издержками и банк не может с достаточной точностью оценить компоненты кредитного риска, банк может оценить вероятность дефолта на основе величины ожидаемых потерь путем деления оценочной величины ожидаемых потерь на следующие значения уровня потерь при дефолте:

40 процентов - для лежащих в основе приобретенной дебиторской задолженности несубординированных кредитных требований;

100 процентов - для лежащих в основе приобретенной дебиторской задолженности субординированных кредитных требований (то есть вероятность дефолта принимается равной оценочной величине ожидаемых потерь).