Приказ Министерства культуры РФ от 13 декабря 2022 г. № 2549 “Об утверждении Методики оценки эффективности налоговых расходов Российской Федерации, куратором которых определено Министерство культуры Российской Федерации”

В соответствии с пунктом 2 постановления Правительства Российской Федерации от 12 апреля 2019 г. N 439 "Об утверждении Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации" (Собрание законодательства Российской Федерации, 2019, N 16, ст. 194б) приказываю:

1. Утвердить прилагаемую Методику оценки эффективности налоговых расходов Российской Федерации, куратором которых определено Министерство культуры Российской Федерации.

2. Контроль за исполнением настоящего приказа возложить на первого заместителя Министра культуры Российской Федерации С.Г. Обрывалина.

| Врио Министра | Н.А. Преподобная |

------------------------------

1 Абзац третий пункта 2 постановления Правительства Российской Федерации от 15 апреля 2014 г. N 317 "Об утверждении государственной программы Российской Федерации "Развитие культуры".

------------------------------

Зарегистрировано в Минюсте РФ 25 апреля 2023 г.

Регистрационный № 73153

УТВЕРЖДЕНА

приказом Министерства культуры

Российской Федерации

от 13 декабря 2023 г. № 2549

Методика

оценки эффективности налоговых

расходов Российской Федерации, куратором которых определено Министерство культуры Российской Федерации

I. Общие положения

1. Оценка эффективности налоговых расходов Российской Федерации, куратором которых определено Министерство культуры Российской Федерации, осуществляется в соответствии с Правилами формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденными постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 4391 (далее - Правила), и частью второй Налогового кодекса Российской Федерации2 по следующим налоговым расходам:

а) освобождение от уплаты налога на добавленную стоимость (далее - НДС) реализации работ (услуг) по сохранению объекта культурного наследия (памятника истории и культуры) народов Российской Федерации, включенного в единый государственный реестр объектов культурного наследия (памятников истории и культуры) народов Российской Федерации, выявленного объекта культурного наследия, культовых зданий и сооружений, находящихся в пользовании религиозных организаций, включающих в себя консервационные, противоаварийные, ремонтные, реставрационные работы, работы по приспособлению объекта культурного наследия, выявленного объекта культурного наследия для современного использования, спасательные археологические полевые работы, в том числе научно-исследовательские, изыскательские, проектные и производственные работы, научное руководство проведением работ по сохранению объекта культурного наследия, выявленного объекта культурного наследия, технический и авторский надзор за проведением этих работ на объектах культурного наследия, выявленных объектах культурного наследия3 (далее - освобождение от уплаты НДС реализации реставрационных работ по сохранению объекта культурного наследия);

б) освобождение от уплаты НДС реализации услуг, оказываемых организациями, осуществляющими деятельность в сфере культуры и искусства4;

в) освобождение от уплаты НДС реализации работ (услуг) по производству кинопродукции, прав на использование (включая прокат и показ) кинопродукции, получившей удостоверение национального фильма5;

г) освобождение от уплаты НДС реализации прав на использование охраняемых результатов интеллектуальной деятельности, использованных и (или) возникших при создании кинопродукции, получившей удостоверение национального фильма, в том числе анимационных фильмов, в части предоставления лицензий на использование персонажей, музыкальных произведений, иных охраняемых объектов авторских прав и смежных прав, вошедших в состав кинопродукции, получившей удостоверение национального фильма6 (далее - освобождение от уплаты НДС реализации прав на использование охраняемых результатов интеллектуальной деятельности при создании кинопродукции);

д) право некоммерческих организаций, учредителями которых выступает Российская Федерация, и основными целями являются поддержка отечественной кинематографии и популяризация национальных фильмов, не учитывать при определении налогооблагаемой базы по налогу на прибыль доходы в сумме целевых поступлений, источником которых являются бюджетные ассигнования7;

е) признание расходов на приобретение и (или) создание объектов основных средств в составе материальных затрат при определении налогооблагаемой базы по налогу на прибыль бюджетных учреждений культуры8 (далее - ускоренная амортизация основных средств в отношении объектов амортизируемого имущества);

ж) применение налоговой ставки 0 процентов музеями, театрами, библиотеками, учредителями которых являются субъекты Российской Федерации или муниципальные образования, домами и дворцами культуры, клубами, учредителями которых являются муниципальные образования (за исключением указанных домов и дворцов культуры, клубов, располагающихся в городах, районных центрах (кроме административных центров муниципальных районов, являющихся единственным населенным пунктом муниципального района), поселках городского типа)9;

з) освобождение от уплаты налога на имущество физических лиц, осуществляющих профессиональную творческую деятельность (в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, - на период такого их использования)10 (далее - освобождение от уплаты налога на имущество физических лиц, осуществляющих профессиональную творческую деятельность);

и) применение пониженных тарифов страховых взносов для российских организаций, осуществляющих производство и реализацию произведенной ими анимационной аудиовизуальной продукции11.

2. Оценка эффективности налоговых расходов включает в себя оценку целесообразности и оценку результативности.

3. Критериями целесообразности налогового расхода Российской Федерации являются:

а) соответствие налоговых расходов целям государственной программы Российской Федерации "Развитие культуры", утвержденной постановлением Правительства Российской Федерации от 15 апреля 2014 г. N 31712 (далее - государственная программа), и целям социально-экономической политики Российской Федерации, не относящимся к государственным программам Российской Федерации;

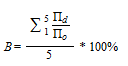

б) востребованность плательщиками предоставленных льгот, которая определяется за 5-летний период по формуле:

где:

В - налоговая льгота;

Пd - численность плательщиков, воспользовавшихся правом на льготу;

По - численность плательщиков, обладающих потенциальным правом на применение льготы.

4. Налоговый расход должен соответствовать критериям целесообразности, указанным в пункте 3 настоящей Методики.

В случае несоответствия налогового расхода Российской Федерации хотя бы одному из критериев Министерство культуры Российской Федерации представляет в Министерство финансов Российской Федерации предложения о сохранении (уточнении, отмене) льгот для плательщиков.

5. Численность плательщиков, обладающих потенциальным правом на применение налоговых льгот, определяется на основании статистических данных, сведений общедоступных источников информации, запросов, направляемых Минкультуры России, в том числе, с использованием:

форм федерального статистического наблюдения, сбор которых осуществляется в соответствии с разделом 54 Федерального плана статистических работ, утвержденного распоряжением Правительства Российской Федерации от 6 мая 2008 г. N 671-р13;

расчета по страховым взносам по форме, утвержденной приказом Федеральной налоговой службы от 29 сентября 2022 г. N ЕД-7-11/878@14;

единой формы "Сведения для ведения индивидуального (персонифицированного) учета и сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ЕФС-1)", утвержденной постановлением Правления Пенсионного фонда Российской Федерации от 31 октября 2022 г. N 245п15;

бухгалтерской отчетности учреждений культуры, размещаемой на официальном сайте о государственных (муниципальных) учреждениях в информационно-телекоммуникационной сети "Интернет" (www.bus.gov.ru);

данных общероссийских общественных организаций, действующих на основе членства лиц, осуществляющих профессиональную творческую деятельность.

6. В случае если налоговая льгота действует менее 5 (пяти) лет, то оценка ее востребованности проводится за фактический и прогнозный периоды действия льготы, сумма которых составляет 5 (пять) лет.

Налоговая льгота считается востребованной при достижении пороговых значений востребованности, установленных настоящей Методикой.

7. Оценка результативности налогового расхода Российской Федерации включает оценку бюджетной эффективности налогового расхода Российской Федерации.

Оценка бюджетной эффективности налогового расхода Российской Федерации включает оценку вклада налоговой льготы, обуславливающей налоговый расход, в изменение значения как минимум одного показателя (индикатора) достижения целей государственной программы и оценку совокупного бюджетного эффекта (самоокупаемости) налогового расхода Российской Федерации (в отношении стимулирующих налоговых расходов).

8. Оценка вклада предусмотренных для плательщиков льгот в изменение значения целевого показателя (индикатора) достижения целей государственной программы рассчитывается по формуле:

,

,

где:

Pt - значение целевого показателя государственной программы с учетом льготы, обуславливающей налоговый расход;

Pt баз - значение целевого показателя государственной программы без учета действия льготы, обуславливающей налоговый расход.

9. Для проведения оценки бюджетной эффективности налогового расхода осуществляется сравнительный анализ результативности налоговых расходов и результативности применения альтернативных механизмов достижения целей государственной программы.

Сравнительный анализ включает в себя сопоставление объема налогового расхода Российской Федерации и объема средств федерального бюджета на применение альтернативного механизма при идентичных значениях целевого показателя в случае предоставления льготы и в случае применения альтернативного механизма.

К альтернативным мерам поддержки плательщиков, которым предоставляются налоговые льготы, относятся:

а) предоставление межбюджетных трансфертов субъектам Российской Федерации для непосредственной финансовой поддержки плательщиков, имеющих право на льготы, за счет федерального бюджета;

б) субсидии юридическим лицам (кроме некоммерческих организаций), индивидуальным предпринимателям, физическим лицам - производителям товаров, работ, услуг;

в) субсидии государственным корпорациям (компаниям), публично-правовым компаниям;

г) совершенствование нормативного регулирования в сфере деятельности плательщиков, имеющих право на льготы.

10. Оценка бюджетной эффективности определяется по формуле:

,

,

где:

Bj - бюджетная эффективность по j-му налоговому расходу;

Atj - сумма средств федерального бюджета (с учетом средств, предусмотренных на администрирование мер государственной поддержки), направленная получателям по альтернативному для j-ой льготы механизму поддержки, обеспечившим достижение t-ro показателя в отчетном году;

№tj - общий объем налоговых льгот по j-му налоговому расходу, полученный плательщиками, обеспечившими достижение t-ro показателя (индикатора) в отчетном году.

Объем государственной поддержки может определяться как объем предоставленных налоговых льгот, скорректированный на коэффициент, учитывающий расходы на администрирование предоставления мер государственной поддержки.

Бюджетная эффективность по j-му налоговому расходу признается положительной при достижении Bj неотрицательного значения.

11. Оценка совокупного бюджетного эффекта (самоокупаемости) налоговых расходов Российской Федерации в соответствии с пунктом 20 Правил проводится в отношении стимулирующих налоговых расходов Российской Федерации, указанных в подпунктах "б", "г", "ж" и "и" пункта 1 настоящей Методики, отдельно по каждому налоговому расходу.

12. Налоговый расход признается результативным в случае одновременного соблюдения следующих условий:

а) оценка вклада налоговой льготы в изменение значения целевого показателя (индикатора) государственной программы принимает положительное значение;

б) оценка бюджетной эффективности принимает неотрицательное значение;

в) оценка совокупного бюджетного эффекта принимает неотрицательное значение.

II. Оценка эффективности налоговых расходов

13. Оценка налоговой льготы по освобождению от уплаты НДС реализации реставрационных работ по сохранению объекта культурного наследия, обуславливающей соответствующий налоговый расход Российской Федерации, осуществляется следующим образом:

а) в качестве порогового значения для определения востребованности налоговой льготы по освобождению от уплаты НДС реализации реставрационных работ по сохранению объекта культурного наследия принимается 100 (сто) процентов;

б) оценка вклада предусмотренной для плательщиков льготы в изменение значения целевого показателя государственной программы определяется путем расчета объема средств, направленных на сохранение объектов культурного наследия, за счет освобождения данных работ от уплаты;

в) количество объектов культурного наследия, включенных в Единый государственный реестр объектов культурного наследия, находящихся в удовлетворительном состоянии в случае отсутствия льготы (Vрбл), которая рассчитывается по формуле:

,

,

где:

Vфин - объем средств на проведение работ по сохранению объектов культурного наследия в отчетном году (за счет всех источников финансирования);

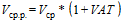

Vср.р. - средний расчетный объем средств на проведение работ по сохранению одного объекта культурного наследия в условиях отсутствия льготы, которая рассчитывается по формуле:

,

,

где:

- средний фактический объем средств на проведение работ по сохранению одного объекта культурного наследия;

- средний фактический объем средств на проведение работ по сохранению одного объекта культурного наследия;

VAT - ставка НДС в отчетном году;

,

,

где:

- количество объектов культурного наследия, включенных в Единый государственный реестр объектов культурного наследия (памятников истории и культуры) народов Российской Федерации, по которым проводятся работы по их сохранению.

- количество объектов культурного наследия, включенных в Единый государственный реестр объектов культурного наследия (памятников истории и культуры) народов Российской Федерации, по которым проводятся работы по их сохранению.

14. Оценка налоговой льготы по освобождению от уплаты НДС реализации работ (услуг) по производству кинопродукции, прав на использование (включая прокат и показ) кинопродукции, получившей удостоверение национального фильма, обуславливающей соответствующий налоговый расход Российской Федерации, осуществляется следующим образом:

а) в качестве порогового значения для определения востребованности налоговой льготы по освобождению от уплаты НДС реализации работ по производству кинопродукции принимается 100 (сто) процентов;

б) оценка вклада предусмотренной для плательщиков льготы в изменение значения целевого показателя государственной программы определяется путем расчета объема средств (в процентах), которые высвобождаются в результате предоставления налоговой льготы по освобождению от уплаты НДС реализации работ (услуг) по производству кинопродукции;

в) оценка вклада предусмотренной для плательщиков льготы в изменение значения целевого показателя государственной программы определяется путем расчета количества национальных фильмов, получивших поддержку производства (нарастающим итогом) в случае отсутствия льготы ( ):

):

,

,

где:

- совокупный производственный бюджет фильмов российского производства, созданных при частичной финансовой поддержке государства, вышедших в прокат в отчетном году, в случае отсутствия льготы;

- совокупный производственный бюджет фильмов российского производства, созданных при частичной финансовой поддержке государства, вышедших в прокат в отчетном году, в случае отсутствия льготы;

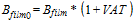

- средний бюджет производства одного фильма российского производства, созданного при частичной финансовой поддержке государства, вышедшего в прокат в отчетном году, в случае отсутствия льготы:

- средний бюджет производства одного фильма российского производства, созданного при частичной финансовой поддержке государства, вышедшего в прокат в отчетном году, в случае отсутствия льготы:

,

,

где:

- фактическое значение среднего бюджета производства одного фильма российского производства, созданного при частичной финансовой поддержке государства, вышедшего в прокат в отчетном году;

- фактическое значение среднего бюджета производства одного фильма российского производства, созданного при частичной финансовой поддержке государства, вышедшего в прокат в отчетном году;

VAT- ставка НДС в отчетном году;

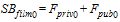

,

,

где:

- объем частных средств, направленных на производство фильмов российского производства, созданных при частичной финансовой поддержке государства, вышедших в прокат в отчетном году, в случае отсутствия льготы;

- объем частных средств, направленных на производство фильмов российского производства, созданных при частичной финансовой поддержке государства, вышедших в прокат в отчетном году, в случае отсутствия льготы;

- объем бюджетных средств, направленных на производство фильмов российского производства, созданных при частичной финансовой поддержке государства, вышедших в прокат в отчетном году, в случае отсутствия льготы:

- объем бюджетных средств, направленных на производство фильмов российского производства, созданных при частичной финансовой поддержке государства, вышедших в прокат в отчетном году, в случае отсутствия льготы:

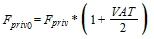

где:

- фактический объем частных средств, направленных на производство фильмов российского производства, созданных при частичной финансовой поддержке государства, вышедших в прокат в отчетном году;

- фактический объем частных средств, направленных на производство фильмов российского производства, созданных при частичной финансовой поддержке государства, вышедших в прокат в отчетном году;

VAT/2 - коэффициент, учитывающий рост стоимости производства одного фильма российского производства в связи с повышением ставки НДС;

где:

Fpub - фактический объем бюджетных средств, направленных на производство фильмов российского производства, созданных при частичной финансовой поддержке государства, вышедших в прокат в отчетном году.

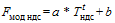

15. Оценка налоговой льготы по освобождению от уплаты НДС реализации услуг, оказываемых организациями, осуществляющими деятельность в сфере культуры и искусства, осуществляется следующим образом:

а) в качестве порогового значения для определения востребованности налоговой льготы по освобождению от уплаты НДС реализации услуг учреждений культуры и искусства принимается 100 (сто) процентов;

б) оценка вклада предусмотренной для плательщиков льготы в изменение значения целевого показателя государственной программы определяется путем расчета прироста числа посещений музеев, театров, кинотеатров, концертных организаций и самостоятельных коллективов, цирков, зоопарков, парков культуры и отдыха, а также культурно-массовых мероприятий за счет повышения доступности данных услуг в результате освобождения их от уплаты НДС;

в) с целью расчета значения показателя в случае отсутствия льготы  формируется уравнение регрессии - математическая модель зависимости количества посещений мероприятий организаций культуры (показатель

формируется уравнение регрессии - математическая модель зависимости количества посещений мероприятий организаций культуры (показатель  ) от роста средней стоимости билета (

) от роста средней стоимости билета ( ):

):

;

;

(1)  ;

;

(2)  ;

;

(3).  ;

;

(4)  ;

;

(5)  ,

,

где:

F - число посещений мероприятий организаций культуры (млн. единиц);

Индекс ндс - описывает значение какого-либо показателя в условиях отмены налоговой льготы (применения полной ставки НДС);

Индекс мод - описывает моделируемое посредством уравнения регрессии значение какого-либо показателя;

VAT - общая ставка НДС в году t, доля;

- моделируемое посредством уравнения регрессии значение целевого показателя в случае отсутствия льготы в году t;

- моделируемое посредством уравнения регрессии значение целевого показателя в случае отсутствия льготы в году t;

- моделируемое посредством уравнения регрессии значение целевого показателя в действующих условиях в году t - позволяет оценить отклонение s фактического значения показателя от моделируемого значения;

- моделируемое посредством уравнения регрессии значение целевого показателя в действующих условиях в году t - позволяет оценить отклонение s фактического значения показателя от моделируемого значения;

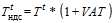

- средняя стоимость билета в году t (фактическое значение);

- средняя стоимость билета в году t (фактическое значение);

- средняя стоимость билета в году t при условии отмены налоговой льготы;

- средняя стоимость билета в году t при условии отмены налоговой льготы;

- доходы от посещений мероприятий организаций культуры в году t (отраслевая статистическая отчетность).

- доходы от посещений мероприятий организаций культуры в году t (отраслевая статистическая отчетность).

16. При оценке налоговой льготы по освобождению от уплаты НДС реализации прав на использование охраняемых результатов интеллектуальной деятельности при создании кинопродукции в качестве порогового значения для определения востребованности налоговой льготы по освобождению от уплаты НДС реализации прав на использование охраняемых результатов интеллектуальной деятельности при создании кинопродукции принимается 100 (сто) процентов.

17. Оценка налоговой льготы по ускоренной амортизации основных средств в отношении объектов амортизируемого имущества осуществляется следующим образом:

а) в качестве порогового значения для определения востребованности налоговой льготы по ускоренной амортизации основных средств в отношении объектов амортизируемого имущества принимается 60 (шестьдесят) процентов;

б) оценка вклада предусмотренной для плательщиков льготы в изменение значения целевого показателя государственной программы определяется путем измерения совокупного эффекта в виде снижения налоговой нагрузки и увеличения объема инвестиций в основной капитал.

Объем инвестиций в основной капитал бюджетных учреждений (театры, музеи, библиотеки, концертные организации) в случае отсутствия льготы ( ) определяется по формуле:

) определяется по формуле:

,

,

где:

- объем инвестиций в основной капитал бюджетных учреждений (театры, музеи, библиотеки, концертные организации, дома культуры и клубы), в отчетном году;

- объем инвестиций в основной капитал бюджетных учреждений (театры, музеи, библиотеки, концертные организации, дома культуры и клубы), в отчетном году;

N - объем соответствующего налогового расхода в отчетном году.

18. Право некоммерческих организаций, учредителями которых выступает Российская Федерация, а основными целями являются поддержка отечественной кинематографии и популяризация национальных фильмов, не учитывать при определении налогооблагаемой базы по налогу на прибыль доходы в сумме целевых поступлений, источником которых являются бюджетные ассигнования, оценивается следующим образом:

а) в качестве порогового значения для определения востребованности налоговой льготы по налогу на прибыль в сумме целевых поступлений некоммерческих организаций, указанных в настоящем пункте, принимается 60 (шестьдесят) процентов.

б) оценка вклада предусмотренной для плательщиков льготы в изменение значения целевого показателя государственной программы определяется по формуле:

,

,

где:

t - порядковый номер показателя (индикатора);

Pt - значение t-того показателя (индикатора) в отчетном году;

- оценка значения t-ro показателя (индикатора) в отчетном году в случае отсутствия налоговой льготы в отчетном году, оказывающей влияние на соответствующий показатель (индикатор).

- оценка значения t-ro показателя (индикатора) в отчетном году в случае отсутствия налоговой льготы в отчетном году, оказывающей влияние на соответствующий показатель (индикатор).

Оценка значения t-ro показателя ( ) рассчитывается как:

) рассчитывается как:

;

;

Ntj - объем j-ro налогового расхода в связи с предоставлением льготы, обеспечившей достижение показателя (индикатора) в отчетном году.

19. Оценка применения налоговой ставки 0 (ноль) процентов музеями, театрами, библиотеками, учредителями которых являются субъекты Российской Федерации или муниципальные образования, домами и дворцами культуры, клубами, учредителями которых являются муниципальные образования (за исключением указанных домов и дворцов культуры, клубов, располагающихся в городах, районных центрах (кроме административных центров муниципальных районов, являющихся единственным населенным пунктом муниципального района), поселках городского типа) (далее - бюджетные учреждения) осуществляется следующим образом:

а) в качестве порогового значения для определения востребованности применения пониженной ставки налога на прибыль для бюджетных учреждений принимается 60 (шестьдесят) процентов;

б) оценка вклада предусмотренной для плательщиков льготы, указанной в настоящем пункте, определяется в виде высвобожденных средств (в процентах), которые могут быть направлены на приобретение основных средств (инвестиции в основной капитал), способствуя увеличению количества мероприятий и их посещаемости;

в) объем инвестиций в основной капитал бюджетных учреждений в случае отсутствия льготы ( ) рассчитывается по формуле:

) рассчитывается по формуле:

,

,

где:

- объем инвестиций в основной капитал бюджетных учреждений в отчетном году;

- объем инвестиций в основной капитал бюджетных учреждений в отчетном году;

k - доля инвестиций в основной капитал в общем объеме расходов бюджетных учреждений в отчетном году.

N - объем налогового расхода "Применение налоговой ставки 0 процентов музеями, театрами, библиотеками, учредителями которых являются субъекты Российской Федерации или муниципальные образования, домами и дворцами культуры, клубами, учредителями которых являются муниципальные образования (за исключением указанных домов и дворцов культуры, клубов, располагающихся в городах, районных центрах (кроме административных центров муниципальных районов, являющихся единственным населенным пунктом муниципального района), поселках городского типа)" в отчетном году.

20. Оценка налоговой льготы по освобождению от уплаты налога на имущество физических лиц, осуществляющих профессиональную деятельность, осуществляется следующим образом:

а) в качестве порогового значения для определения востребованности налоговой льготы по освобождению от уплаты налога на имущество физических лиц, осуществляющих профессиональную творческую деятельность, принимается 40 (сорок) процентов;

б) оценка вклада предусмотренной для плательщиков льготы, указанной в настоящем пункте, определяется по формуле:

,

,

где:

K0 - численность занятых в творческих (креативных) индустриях в случае отсутствия льготы;

- значение показателя (индикатора) в отчетном году;

- значение показателя (индикатора) в отчетном году;

Mi - численность плательщиков, воспользовавшихся правом на получение налоговой льготы.

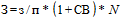

21. Оценка применения пониженных тарифов страховых взносов для российских организаций, осуществляющих производство и реализацию произведенной ими анимационной аудиовизуальной продукции, осуществляется следующим образом:

а) в качестве порогового значения для определения востребованности применения пониженных тарифов страховых взносов для российских организаций, осуществляющих производство и реализацию произведенной ими анимационной аудиовизуальной продукции, осуществляющих профессиональную творческую деятельность, принимается 60 (шестьдесят) процентов.

б) оценка вклада предусмотренной для плательщиков льготы, указанной в настоящем пункте, определяется путем измерения численности работников сферы культуры и искусства в случае отсутствия льготы (N0):

,

,

,

,

,

,

,

,

З0 - общий объем затрат на оплату труда сотрудников в случае отсутствия льготы;

з/п0 - средний размер заработной платы на одного сотрудника в случае отсутствия льготы;

СВ0 - совокупная ставка страховых взносов в случае отсутствия льготы (общая ставка страховых взносов в соответствии с Налоговым кодексом Российской Федерации);

З - общий объем затрат на оплату труда сотрудников в отчетном году;

з/п - средний размер заработной платы на одного сотрудника в отчетном году;

СВ - совокупная ставка страховых взносов в отчетном году;

N - количество сотрудников в отчетном году.

IV. Порядок формирования выводов по оценке эффективности налогового расхода Российской Федерации

22. По результатам оценки эффективности налогового расхода Российской Федерации формулируются следующие выводы:

а) о соответствии или несоответствии налогового расхода Российской Федерации критериям целесообразности, в том числе его соответствие целям государственной программы Российской Федерации и (или) целям социально-экономической политики Российской Федерации, не относящимся к государственной программе Российской Федерации, а также востребованность налоговых льгот;

б) о вкладе налоговой льготы, обусловливающей налоговый расход Российской Федерации, в достижение целевых показателей;

в) о наличии или об отсутствии более результативных (менее затратных для федерального бюджета) альтернативных механизмов достижения целей государственной программы Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации;

г) рекомендации о необходимости сохранения, уточнения или отмены налоговой льготы, обусловливающей налоговый расход.

23. Результаты оценки эффективности налоговых расходов должны максимально подробно отражать результаты оценки целесообразности и результативности налоговых расходов, а также соответствовать требованиям, установленным Правилами. Рекомендации по результатам оценки должны содержать обоснование необходимости сохранения, уточнения или отмены налоговой льготы.

24. Министерство культуры Российской Федерации формирует и направляет в Министерство финансов Российской Федерации сведения по налоговым расходам Российской Федерации в соответствии с Перечнем информации, включаемой в паспорт налогового расхода Российской Федерации, утвержденным Правилами16.

25. Результаты оценки эффективности налоговых расходов Российской Федерации, рекомендации по результатам указанной оценки, включая рекомендации Министерству финансов Российской Федерации о необходимости сохранения (уточнения, отмены) предоставленных плательщикам льгот, а также сводная информация в формате электронной таблицы направляется Министерством культуры Российской Федерации в Министерство финансов Российской Федерации ежегодно до 15 декабря (уточненные данные - до 1 марта) и в Министерство экономического развития Российской Федерации (ежегодно до 1 марта).

------------------------------

1 Собрание законодательства Российской Федерации, 2019, N 16, ст. 1946; 2022, N 7, ст. 987.

2 Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2023, N 8, ст. 1207.

3 Абзац первый подпункта 15 пункта 2 статьи 149 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2011, N 30, ст. 4593).

4 Подпункт 20 пункта 2 статьи 149 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2017, N 30, ст. 4441).

5 Подпункт 21 пункта 2 статьи 149 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2001, N 1, ст. 18).

6 Подпункт 21.1 пункта 2 статьи 149 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2018, N 18, ст. 2565).

7 Подпункт 20 пункта 2 статьи 251 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2014, N 19, ст. 2313).

8 Пункт 7 статьи 259 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2013, N 30, ст. 4048).

9 Пункт 1.13 статьи 284 и статьи 284.8 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2022, N 13, ст. 1957).

10 Подпункт 14 пункта 1 статьи 407 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2017, N 40, ст. 5753).

11 Подпункт 15 пункта 1 статьи 427 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2018, N 18, ст. 2565).

12 Собрание законодательства Российской Федерации, 2014, N 18, ст. 2163; 2023, N 1, ст. 248.

13 Собрание законодательства Российской Федерации, 2008, N 20, ст. 2383; 2022, N 22, ст. 3720.

14 Зарегистрирован Министерством юстиции Российской Федерации 27 октября 2022 г., регистрационный N 70727.

15 Зарегистрирован Министерством юстиции Российской Федерации 19 декабря 2022 г., регистрационный N 71663.

16 Собрание законодательства Российской Федерации, 2019, N 16, ст. 1946; 2022, N 7, ст. 987.

Обзор документа

Указаны налоговые расходы, куратором которых определено Минкультуры, по которым проводится оценка эффективности. Среди них - применение пониженных тарифов страховых взносов для российских организаций, занимающихся производством и реализацией анимационной аудиовизуальной продукции.

Оценка эффективности налоговых расходов включает в себя оценку целесообразности и результативности. Указаны их критерии.

Результаты оценки эффективности налоговых расходов, рекомендации по результатам оценки, включая рекомендации Минфину о необходимости сохранения, уточнения либо отмены предоставленных льгот, а также сводная информация в формате электронной таблицы направляется в Минфин ежегодно до 15 декабря и в Минэкономразвития ежегодно до 1 марта.

(1).jpg)