Определение рыночного интервала вознаграждения управляющих – индивидуальных предпринимателей: основные сложности

Руководитель департамента "Оценки и финансово-экономической экспертизы" АНО "Национальное экспертное бюро"

специально для ГАРАНТ.РУ

Оптимизация налогообложения хозяйствующими субъектами контролируется ФНС России, что порождает все больше претензий и споров о величине доходов между взаимозависимыми лицами и, соответственно, суммах исчисленных налогов. В том числе интерес вызывают выплаты вознаграждения управляющим, которые занимают место штатного руководителя в компании.

Перечень методов налогового контроля за финансовыми результатами и условиями таких сделок закрытый и определен п. 1 ст. 105.7 Налогового кодекса. При этом допускается их комбинация, что на практике реализуется не всегда в логичной форме.

Рассмотрим затратный метод, который после буквального прочтения гл. 14.3 НК РФ кажется вполне подходящим. В соответствии со ст. 105.11 НК РФ затратный метод может применяться при оказании услуг по исполнению функций единоличного исполнительного органа организации (далее – ЕИО). Причем, поскольку только в этом методе присутствует прямое указание на анализируемый вид сделок, "возможность" использования метода преобразуется в "обязательство".

Суть затратного метода раскрывается в названии: при использовании данного метода сравнивается рентабельность затрат конкретного лица, финансовые показатели которого вызывают у ФНС России подозрение, с рыночным интервалом рентабельности в похожих сделках.

Критерий анализа определен следующим образом: если валовая рентабельность затрат продавца, являющегося стороной анализируемой сделки, по указанной сделке находится в пределах интервала рентабельности, определенного в предусмотренном ст. 105.8 НК РФ порядке, для целей налогообложения признается, что цена, примененная в анализируемой сделке, соответствует рыночным ценам (п. 3 ст. 105.11 НК РФ).

Напомню, рентабельность затрат – это отношение прибыли от продаж к сумме себестоимости проданных товаров (работ, услуг), коммерческих и управленческих расходов, связанных с продажей товаров (работ, услуг).

Пунктом 2 ст. 105.8 НК РФ предусмотрено, что финансовые показатели определяются для российских организаций на основании данных бухгалтерской (финансовой) отчетности, которая составляется в соответствии с законодательством Российской Федерации о бухгалтерском учете.

Если уровень расходов, входящих в себестоимость проверяемого лица, не соизмерим с прибылью, которую получают субъекты в сопоставимых операциях, то на первый взгляд вывод о том, что имеет место нерыночное ценообразование, представляется логичным.

В ст. 105.11 НК РФ речь идет о продавце товаров (работ, услуг), что неоднократно выделяется в тексте статьи. В отношениях между компанией и привлеченным управляющим – индивидуальным предпринимателем (а на роль ЕИО в компании вместо директора нередко назначается управляющий-ИП, который к тому же является участником общества или иным взаимозависимым лицом) продавцом услуг по исполнению функций ЕИО организации является последний.

Индивидуальные предприниматели имеют право не вести бухгалтерский учет и не составлять бухгалтерскую отчетность (п. 1 ч. 2 ст. 6 Федерального закона от 6 декабря 2011 г. № 402-ФЗ, Письмо Минфина России от 26 июля 2012 г. № 03-11-11/221). При этом ИП на УСН "Доходы" отражают только ограниченную и специфическую часть своих расходов в Книге учета доходов и расходов (например, фактически осуществленные расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных граждан). Поскольку в данной статье мы говорим об оптимизации налогообложения при выплатах именно управляющим-ИП, иные налоговые режимы не рассматриваются.

Такие предприниматели не ведут бухучет (Письмо Минфина России от 20 марта 2018 г. № 03-11-11/17116), поэтому рассчитать коэффициент рентабельности затрат для ИП на основании бухгалтерской отчетности и учета невозможно. А значит, налогоплательщики с управляющими-ИП не могут использовать затратный метод.

Без сомнения, сведения о вознаграждениях управляющим, перечисляемых компаниями, имеются у налогового органа, что позволяет инспекциям использовать метод сопоставимых рыночных цен и определять рыночный интервал вознаграждения (а, может быть, и не рыночный). Налогоплательщикам такая информация недоступна, так что невозможно опровергнуть рассчитанный налоговой интервал или провести иной расчет указанным методом. Такое положение сравнимо с игрой в одни ворота, но ведь никто не отменял принцип состязательности при разрешении споров.

Казалось бы, для расчета можно использовать описанный ранее затратный метод, но вместо управляющих-ИП отбирать управляющие компании, которые ведут бухучет.

Допустим, мы нашли необходимое число управляющих компаний, которые выполняют функции ЕИО организаций, осуществляющих соответствующие виды деятельности в той же отрасли, и публикуют отчетность. Это позволяет определить показатели их рентабельности затрат и, соответственно, рыночный интервал рентабельности. Но вопрос, как установить фактическое значение рентабельности затрат у анализируемого субъекта – индивидуального предпринимателя для проверки попадания в полученный интервал, остается открытым.

В моей практике был кейс, когда при расчете затратным методом рентабельности затрат ЕИО ФНС России рассматривала только расходные операции по расчетному счету предпринимателя: уплату налога УСН, перечисление взносов в фонды, выплату зарплаты бухгалтеру, оплату аренды помещения и т. п. При этом основная величина себестоимости услуг ЕИО – "заработная плата" непосредственно предпринимателя (доход физлица), которая переводилась с расчетного счета ИП на его банковскую карту, почему-то игнорировалась налоговым органом. Так как в данном случае учитывалась только небольшая часть затрат ИП – около 50 тыс. руб. (на бухгалтера, аренду и т. д.) из примерно 600 тыс. руб., перечисляемых управляющему компанией, а остальное, то есть доход управляющего, не учитывалось, очевидно, что полученный коэффициент рентабельности затрат налогоплательщика будет значительно выше рыночного интервала рентабельности, рассчитанного по данным отчетов о финансовых результатах компаний, что инициирует налоговые претензии к нему.

Согласно п. 8 ст. 105.7 НК РФ при невозможности обеспечения сопоставимости данных бухгалтерской отчетности для расчета интервала рентабельности и определения для целей налогообложения доходов в сделках, сторонами которых являются взаимозависимые лица, используются метод сопоставимой рентабельности и метод распределения прибыли.

Видится вполне обоснованным использование в данном случае метода сопоставимой рентабельности, который заключается в сравнении следующих показателей операционной рентабельности (п. 3 ст. 105.12 НК РФ):

- рентабельность продаж;

- рентабельность затрат;

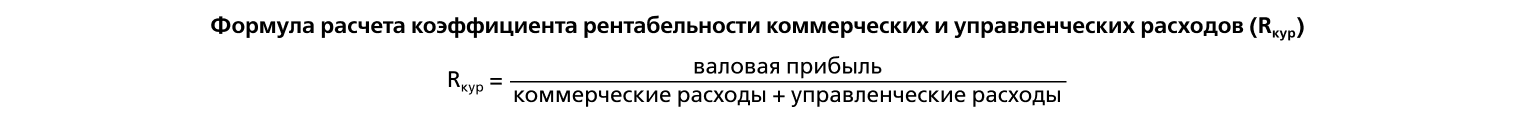

- рентабельность коммерческих и управленческих расходов;

- рентабельность активов;

- иной показатель рентабельности, отражающий взаимосвязь между осуществляемыми функциями, используемыми активами и принимаемыми экономическими (коммерческими) рисками и уровнем вознаграждения.

Поскольку анализируются расходы компании, направленные на вознаграждение управляющего, а содержание управленческого персонала, не связанного непосредственно с производственным процессом, относится к управленческим расходам, то из предусмотренных вариантов целесообразно использовать рентабельность коммерческих и управленческих расходов либо "иной показатель", более предпочтительный вариант – рентабельность управленческих расходов.

Использование показателя рентабельности коммерческих и управленческих расходов удобно тем, что, поскольку он поименован в статье, то есть является стандартным, его значения публикуются в различных информационно-аналитических ресурсах, что исключает субъективность конкретного эксперта при расчете.

Исходя из этой формулы, чем выше управленческие расходы, тем ниже показатель рентабельности.

НК РФ, напомню, предусмотрено построение рыночного интервала для целей контроля за сделками, сторонами которых являются взаимозависимые лица. Но учитывая, что в рассматриваемых ситуациях конечная цель – проверка обоснованности величины расходов компании на выплату вознаграждения управляющему, то интересовать в первую очередь должен не интервал, а лишь нижняя его граница, выход за которую будет соответствовать завышению расходов, снижению налога на прибыль.

Используя как ориентир медианное значение показателя Rкур по анализируемой отрасли, можно прийти к следующему выводу: если у компании коэффициент рентабельности выше медианы по отрасли, то он выше минимального значения. То есть при любом объективном выборе сопоставимых компаний из отрасли рентабельность Rкур должна быть выше минимального значения интервала, определенного в установленном ст. 105.8 НК РФ порядке. Тогда показатель управленческих расходов (в том числе вознаграждение управляющего) должен быть сопоставим с рыночным уровнем. Иначе завышенная величина управленческих расходов в знаменателе дроби привела бы к снижению коэффициента до уровней "не как в среднем по отрасли", что может сигнализировать о нерыночном размере вознаграждения ЕИО.

Учитывая сложности поиска сопоставимых компаний для удовлетворения требований п. 5 ст. 105.8 НК РФ, видится целесообразным производить отбор не менее четырех компаний, как того требует данная статья, и построение интервала рентабельности управленческих расходов только для случая, когда наблюдаемая рентабельность ниже отраслевой медианы.

Поскольку затратный метод, в котором необходимо определить себестоимость услуг управляющего-ИП, по объективным причинам использовать невозможно, для определения рыночного интервала величины вознаграждения ЕИО можно использовать метод сопоставимой рентабельности, анализируя коэффициенты рентабельности управленческих расходов компаний в рассматриваемой отрасли. Таким образом производится сопоставление затрат компаний на управленческие расходы по отношению к валовой прибыли. И если показатель рентабельности компании находится в пределах рыночного интервала, то величина вознаграждения ЕИО соизмерима с расходами аналогичных компаний на выплату заработной платы управленческому персоналу, топ-менеджменту.

(1).jpg)