Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО ''СБЕР А". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

(1).jpg)

Программа разработана совместно с АО ''СБЕР А". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

С 15 ноября 2015 года власти возложили на владельцев транспортных средств обязанность по уплате денежных средств за проезд по федеральным трассам, официально именуемых как плата в счет возмещения вреда, причиняемого автомобильным дорогам (ст. 3 Федерального закона от 6 апреля 2011 г. № 68-ФЗ).

Платить вынуждены владельцы грузовиков, разрешенная максимальная масса которых превышает 12 т. Опуская все перипетии данного закона, сложности его внедрения и массовые протесты дальнобойщиков, рассмотрим порядок учета данных затрат.

С точки зрения бухгалтерского учета все достаточно просто. Затраты в виде платы за проезд по федеральным трассам являются для организации расходами по обычным видам деятельности и признаются в учете на последнее число каждого отчетного месяца в соответствии с п. 5, п. 16 и п. 18 ПБУ 10/99. Отражаются затраты либо по счету 44, если эти расходы являются коммерческими для организации, либо по счету 20, если перевозка является основным видом деятельности (План счетов бухгалтерского учета финансово-хозяйственной деятельности, утв. приказом Минфина России от 31 октября 2000 г. № 94н).

И тут возникает вопрос: а как определить размер затрат?

Оптимальным решением является подход, при котором оператор системы "Платон" на регулярной основе предоставляет информацию о том, сколько средств было списано с лицевого счета плательщика за месяц. Тем более, что у него есть такая обязанность (разд. 4 Порядка получения владельцем транспортного средства информации о его персонифицированных данных в системе взимания платы).

Однако на практике такой подход не работает. Добиться от оператора предоставления каких-либо данных оказывается затруднительным, а обеспечить своевременное предоставление информации – тем более.

Оператор обязан ежедневно перечислять единым платежом в бюджет денежные средства исходя из общего пробега всех автомобилей каждого зарегистрированного плательщика (п. 11 Правил взимания платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн; далее – Правила).

Напомню, что расходами организации признается уменьшение экономических выгод в результате выбытия актива и (или) возникновения обязательств, приводящее к уменьшению капитала организации (п. 2 Положения по бухгалтерского учету "Учет расходов" ПБУ 10/99).

Согласно п. 16 того же ПБУ 10/99, расход можно признать, если:

Получается, что сумма, списываемая на ежедневной основе оператором, может быть признана плательщиком в качестве расходов, исходя из данных своего лицевого счета, доступ к которому есть через личный кабинет. При этом в качестве первичного документа будет выступать бухгалтерская справка, составленная при отражении затрат в учете, с приложением выписки по лицевому счету.

Казалось бы, все просто. Но трудности возникают при отражении льготы по транспортному налогу. Речь о том, что лица, уплачивающие взносы за пользование федеральными дорогами, освобождены от уплаты транспортного налога в отношении тех транспортных средств, по которым уплачивается взнос (ст. 361.1 НК РФ).

При этом освобождение сделали не полным: транспортный налог можно не платить только в том случае, если сумма уплаченных взносов за пользование федеральными дорогами, равна или превышает сумму транспортного налога по транспортным средствам. В противном случае в бюджет придется доплатить разницу между транспортным налогом и суммой взносов.

И вот тут у бухгалтеров вновь возник вопрос: а как отражать затраты в виде взносов за пользование федеральными дорогами и затраты в виде транспортного налога?

С одной стороны, все просто. В течение налогового периода законодатель разрешил владельцам большегрузов не уплачивать авансовые платежи по транспортному налогу (п. 2 ст. 363 НК РФ). Значит, можно в течение налогового периода фиксировать сумму взносов за пользование федеральными дорогами, в конце налогового периода рассчитать сумму транспортного налога и, сопоставив две величины, определить, надо ли доплачивать сумму транспортного налога, или нет.

Но если организация ведет управленческий учет, ей важно на регулярной основе понимать структуру своих затрат, то есть знать, из чего они складываются. В этом случае ждать целый год и только в конце года подводить итоги не получится, собственника не устроит такое решение. Тогда можно предложить следующий подход к отражению затрат. Используем счет 68,6 (расчеты с бюджетом по транспортному налогу) и счет 76,6 (расчеты с прочими контрагентами):

Чтобы рассчитать сумму транспортного налога за месяц, используем формулу:

налоговая база * Налоговая ставка * Коэффициент Кв * Коэффициент Кп * 1/12, где -

коэффициент Кв – это коэффициент, отражающий количество полных месяцев владения транспортным средством, для ежемесячных расчетов он принимает значения либо 1, либо 0;

коэффициент Кп — повышающий коэффициент, предусмотренный положениями статьи 362 НК РФ.

Описанный подход позволяет ежемесячно фиксировать затраты по видам, не искажая при этом финансовые показатели.

Однако есть у подхода одна сложность.

Может сложиться так, что машина в первом месяце передвигалась по федеральным дорогам, во втором месяце стояла, а в третьем месяце опять выехала на федеральные дороги. Например:

Доначислить бухгалтеру необходимо 1000 руб. транспортного налога.

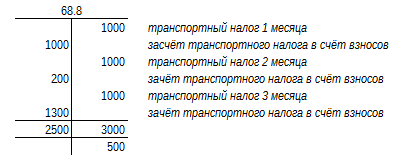

Бухгалтер в первом месяце отразит:

Во втором месяце отразит:

В третьем месяце бухгалтер, исходя из формулы, отразит:

Ведь за квартал всего было исчислено транспортного налога 3000 руб., взносов за пользование дорогами – 2500 руб., значит, все взносы должны быть отражены в счет транспортного налога и затраты увеличивать не должны.

Корректной будет запись:

В этом случае по дебету счета 44 у нас за квартал будут отражены записи:

Итого: 3000 руб. в виде сумм транспортного налога.

По счету 68.8 сальдо расчетов к концу первого квартала будет составлять 500 руб. – та сумма, которая не покрыта взносами в счет пользования федеральными дорогами:

Таким образом, при использовании предложенного подхода, бухгалтер должен рассчитывать и сопоставлять суммы транспортного налога нарастающим итогом с начала года. Может показаться, что это нелегко и слишком трудозатратно, однако в случае если автоматизация учета поставлена на достаточно высокий уровень, провести такой расчет не составит труда в принципе. Зато на выходе у собственника будет детализация затрат по статьям.

Документы по теме:

Читайте также:

Не исключено, что с большегрузов будет взиматься плата за проезд по региональным и межмуниципальным дорогам

Сегодня это касается только автомобильных дорог федерального значения.

КС РФ считает законным взимание платы с большегрузов за проезд по федеральным трассам

При этом Суд указал на недопустимость произвольного повышения такой платы.

Стоимость проезда большегрузов по федеральным трассам "заморожена" на бессрочный период

Кроме того, до 30 июня 2017 года она не будет индексироваться.