Нормальные условия труда прибыль сберегут

|

СИТУАЦИЯ |

Нормы трудового законодательства обязывают фирмы создавать на производстве нормальные условия труда для своих работников. Налоговый кодекс позволяет организациям уменьшать на подобные затраты "прибыльную" базу, но что именно следует понимать под "нормальными условиями труда", в нем не уточняется. Это дает почву для многочисленных споров бухгалтеров с проверяющими. Рассмотрим наиболее распространенные и сложные ситуации.

Сначала разберемся, что собой представляет понятие "условия труда". Это совокупность факторов производственной среды и трудового процесса, оказывающих влияние на работоспособность и здоровье работника(*1).

Работодатель обязан обеспечить(*2):

- безопасность и условия труда, соответствующие государственным нормативным требованиям охраны труда;

- нормальные условия для выполнения работниками норм выработки. К таковым, в частности, относят условия труда, соответствующие требованиям охраны труда и безопасности производства;

- безопасность работников при эксплуатации зданий, сооружений, оборудования, осуществлении технологических процессов, применении в производстве инструментов, сырья и материалов.

На какие расходы, связанные с обеспечением нормальных условий труда, можно уменьшить облагаемую прибыль, прямо сказано в Налоговом кодексе.

На какие расходы, связанные с обеспечением нормальных условий труда, можно уменьшить облагаемую прибыль, прямо сказано в Налоговом кодексе.

Кроме того, организация вправе учесть в целях налогообложения прибыли:

- расходы на предписанное в установленном порядке техническое обследование производственного здания(*3);

- расходы по обеспечению безопасности здоровья человека при выполнении производственных работ и производственному контролю, осуществляемым на основании Закона от 30 марта 1999 года N 52-ФЗ(*4).

Работникам — благоприятные условия, фирме — налоговые расходы

Определенным работникам положены специальные перерывы для обогревания и отдыха, включаемые в рабочее время(*5). Для этих целей на предприятии должны быть оборудованы соответствующие помещения. Понесенные при этом затраты (например, "строительство и ремонт расположенных на территории строительных площадок бытовых помещений, используемых, в частности, для обогрева работников, создания им благоприятных санитарно-бытовых условий труда"), по мнению арбитров(*6), фирма может включить в состав налоговых расходов. Кроме того, она вправе принять по ним к вычету НДС.

Поговорим теперь об обеспечении санитарно-бытового и лечебно-профилактического обслуживания работников.

Столичные инспекторы считают, что расходы на такие санитарно-гигиенические принадлежности, как полотенца, туалетная бумага, покрытия на унитазы, мыло и т. п., уменьшают облагаемую прибыль фирмы(*7).

Столичные инспекторы считают, что расходы на такие санитарно-гигиенические принадлежности, как полотенца, туалетная бумага, покрытия на унитазы, мыло и т. п., уменьшают облагаемую прибыль фирмы(*7).

Надо сказать, что компании имеют все основания учитывать в налоговых расходах самые разнообразные затраты, направленные на создание комфортных условий работы трудящихся, в том числе и расходы на оборудование комнаты отдыха. Об этом свидетельствует многочисленная арбитражная практика.

Пример

Пример

По результатам проведения выездной налоговой проверки контролеры оштрафовали компанию за неполную уплату налога на прибыль. Ей также были доначислены налог и пени.

Фирма с таким решением не согласилась и обжаловала его в судебном порядке.

Арбитры пришли к выводу, что компания обоснованно списала на расходы стоимость МПЗ (холодильники, чайники, микроволновые печи, морозильная камера, электроплиты, пылесос, стол обеденный, обогреватели, телевизор, подставка, лампа настольная, громкоговорящая связь, стойка с микрофоном, зеркала).

Перечисленные товары приобретались в соответствии с распоряжением директора фирмы "О производственной необходимости", использовались для обустройства помещений для организации горячего питания работников в обеденное время, поскольку столовая на предприятии отсутствует.

В итоге судьи признали, что компания действительно понесла общехозяйственные расходы, которые необходимы для организации нормальных условий труда ее работников. Эти расходы являются экономически обоснованными и направленными на получение фирмой прибыли (дохода)(*8).

По другому спору компания представила доказательства, подтверждающие круглосуточный режим работы своего персонала. В итоге арбитры признали правомерным довод фирмы, что расходы по оборудованию комнат отдыха для своих работников и организации психологической разгрузки экономически обоснованы(*9).

Еще в одном разбирательстве судьи отметили, что посуда, предметы интерьера и бытовая техника приобретались для использования в производственном здании организации. Затраты на покупку этого имущества были направлены на создание благоприятного образа фирмы для посетителей и обеспечение нормального рабочего процесса. Поэтому они правомерно уменьшили облагаемую прибыль фирмы на основании пункта 1 статьи 252 и подпункта 49 пункта 1 статьи 264 Налогового кодекса.

Кроме того, арбитры указали, что чистящие, моющие и иные аналогичные средства приобретают с целью соблюдения установленных санитарно-гигиенических требований и содержания помещений в надлежащем состоянии. Следовательно, затраты на их покупку уменьшают базу по налогу на прибыль(*10).

Аналогичные выводы есть и в иных судебных вердиктах (см. таблицу).

Положительные судебные решения

по включению в налоговые расходы затрат на бытовые предметы(*14)

Постановление |

Фирма приобрела... |

Почему данные затраты уменьшают базу

по налогу на прибыль (по мнению судей) |

ФАС ПО от 03.07.2007 N А65-20634/06 |

чашки, жидкость для мытья посуды, стиральный порошок, туалетную бумагу |

Затраты обусловлены необходимостью обеспечения нормальных условий труда, бытовых нужд работников, связанных с исполнением ими трудовых обязанностей |

ФАС ПО от 28.08.2007 N А55-17548/06 |

телевизоры, холодильники, СВЧ-печи, стиральную машину, посудные наборы, пылесосы для использования их в организованных уголках отдыха, цехах и отделах, мягкую мебель |

Расходы напрямую связаны с деятельностью прибыльного предприятия. Фирма вправе принять по ним к вычету НДС |

ФАС ПО от 27.04.2007 N А55-11750/06-3 |

гарнитур столовый, кухню, холодильники, фригобар, телевизоры, видеомагнитофон, музыкальный центр, магнитолу, бильярд |

Имущество необходимо: - для приема пищи работниками; - для хранения сухого пайка; - для снятия психо-физиологических нагрузок; - для рекламных и представительских мероприятий |

ФАС ПО от 17.10.2006 N А55-2570/06-34, ФАС СЗО от 18.04.2005 N А56-32904/04 |

электрочайники, стаканы, кофемашины, кофеварки |

Необходимы для обеспечения нормальных условий труда (для приема пищи работниками) |

ФАС УО от 15.10.2007 N Ф09-8348/07-С2 |

оборудование для организации пункта питания (контейнер для продуктов, кастрюля, пылесос, холодильник, микроволновая печь, электрочайник, кофеварка) |

Товары предназначены для организации нормальных условий труда, данные расходы непосредственно связаны с производством |

ФАС ЦО от 12.01.2006 N А62-817/2005 |

холодильники |

Работодатель обязан дать возможность сотрудникам питаться в рабочее время |

ФАС ПО от 04.09.2007 N А65-19675/2006-СА1-19, ФАС ЦО от 31.08.2005 N А09-18881/04-12 |

микроволновую печь |

Печь предназначена для организации нормальных условий труда (дополнительного приема пищи сотрудниками в течение рабочего дня) |

ФАС УО от 14.06.2007 N Ф09-4483/07-С3, от 11.01.2006 N Ф09-5989/05-С7 |

ковровую дорожку, шкафы кухонные для посуды, столы кухонные |

Предметы предназначены для обеспечения нормальных условий труда. Расходы экономически обоснованы, документально подтверждены и направлены на получение дохода |

|

Рассмотрим на примере еще один случай правомерного учета подобных затрат.

Пример

Пример

В ходе судебного разбирательства выяснилось, что режим работы компании круглосуточный, работа сотрудников сменная, с вредными условиями труда (повышенный температурный режим). На предприятии утверждены Правила внутреннего трудового распорядка на работах, где по условиям производства перерыв для отдыха и питания установить нельзя. Согласно данному документу работнику предоставляется возможность подкрепиться в течение рабочего времени в специально отведенных комнатах. Поэтому расходы на приобретение электрочайников и воды связаны с необходимостью создания работникам нормальных условий труда. Приобретение отопительных электроприборов в условиях северной зимы также необходимо для создания нормальных условий труда специалистов(*11).

Расходы на выдачу молока

Как известно, на работах с вредными условиями труда сотрудникам выдают бесплатно по установленным нормам молоко или другие равноценные пищевые продукты(*12). По мнению судей, затраты организации на приобретение молока для таких специалистов можно отразить в налоговом учете(*13).

Пример

Пример

В ходе судебного разбирательства было установлено, что компания бесплатно выдавала молоко работникам, занятым на производстве с вредными условиями труда. Перечень вредных работ и профессий, дающих право на молоко, ежегодно утверждался администрацией предприятия по согласованию с профсоюзными органами и являлся составной частью коллективного договора. Факт работы лиц с химическими веществами, при контакте с которыми рекомендовано употребление молока, материалами дела подтвержден.

При таких обстоятельствах арбитры признали, что организация обоснованно относила на налоговые расходы затраты по бесплатной выдаче молока работникам. Ведь молоко выдавалось в соответствии с действующим законодательством(*15).

Обратите внимание: выдача молока работникам вредных производств не облагается налогом на добавленную стоимость(*16).

Как оправдать кондиционер

Практика показывает, что организация вправе уменьшить облагаемую прибыль на затраты по покупке кондиционеров для производственных и офисных помещений.

Пример

Пример

В результате выездной налоговой проверки контролеры оштрафовали фирму за неполную уплату налога на прибыль. Кроме того, ей было предложено доплатить налог и пени.

Компания с данным решением не согласилась и обратилась в суд.

Арбитры установили, что предприятие отнесло на расходы амортизационные отчисления по бытовым кондиционерам. Такие затраты подпадают под действие статьи 22 Трудового кодекса. В ней сказано, что фирма обязана обеспечивать безопасность труда и условия, отвечающие требованиям охраны и гигиены труда. Это же было закреплено и в коллективном договоре компании. Следовательно, данные расходы экономически оправданы. На этом основании арбитражные судьи признали правомерным отнесение на расходы амортизационных отчислений по кондиционерам(*17).

По другому спору арбитры отметили, что компьютеры, кондиционеры, офисная мебель, расположенные и используемые компанией в принадлежащих ей административных помещениях, механизируют и облегчают трудовой процесс, создавая нормальные условия для трудовой деятельности. Следовательно, данное имущество опосредованно участвует в деятельности, направленной на получение дохода. Значит, фирма правомерно уменьшила "прибыльную" базу на расходы по приобретению кондиционеров и иного имущества(*18).

Рассмотрим еще одно интересное судебное дело.

Инспекторы посчитали, что фирма необоснованно уменьшила налогооблагаемую прибыль на сумму амортизации по кондиционерам, установленным в офисном помещении. По мнению контролеров, при оборудовании административного помещения кондиционерами компания фактически несет расходы в пользу своих работников.

Однако судьи признали такое решение необоснованным. Они подчеркнули, что кондиционеры, установленные в офисе, служат для обеспечения нормальных условий труда, предусмотренных Трудовым кодексом. Поэтому затраты на данную технику подлежат включению в состав расходов на основании подпункта 7 пункта 1 статьи 264 главного налогового документа.

Проверяющие решили оспорить вывод суда. Они указали, что установка кондиционеров должна быть предусмотрена трудовым законодательством. Только при этом условии затраты на них могут быть отнесены к прочим расходам, связанным с производством и реализацией.

Но арбитры более высокой инстанции данный довод инспекции отклонили как не основанный на нормах права(*19).

Аналогичные выводы содержатся и в других судейских решениях(*20).

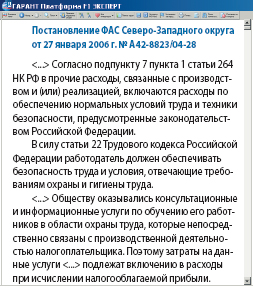

Расходы на обучение по охране труда

Работодатель обязан(*21):

- обучить безопасным методам и приемам выполнения работ;

- обучить оказывать первую помощь пострадавшим на производстве;

- провести инструктаж по охране труда, стажировку на рабочем месте и проверить знания требований охраны труда.

По мнению арбитров, расходы на обучение работников в области охраны труда вполне можно отразить в налоговом учете.

|

В другом случае инспекторы также исключили из налоговых расходов фирмы затраты на услуги по обучению и профподготовке кадров в области охраны труда. Однако суд, изучив представленные документы (договор на оказание услуг, счета-фактуры, лицензию, разрешение на обучение по охране труда, правила внутреннего трудового распорядка, приказы о приеме на работу), признал, что компания правомерно уменьшила облагаемую прибыль на данные расходы(*22). Ведь они направлены на обеспечение мер по технике безопасности. А именно на прохождение новыми работниками инструктажа по охране труда и обучение безопасным методам и приемам работы(*23). Такой же позиции придерживаются и другие арбитры(*24).

На что еще уменьшить прибыль?

Исследование арбитражной практики показывает, что компания может квалифицировать в качестве прочих расходов самые разнообразные затраты. Например, одна фирма использовала в производственном процессе фотоаппараты, видеомагнитофоны, видеокамеры и музыкальный центр. При помощи данной техники фиксировались несчастные случаи на производстве, а также проводились инструктаж и обучение персонала по вопросам охраны труда. Данные затраты организации суд признал прочими расходами, связанными с производством и реализацией(*25).

Исследование арбитражной практики показывает, что компания может квалифицировать в качестве прочих расходов самые разнообразные затраты. Например, одна фирма использовала в производственном процессе фотоаппараты, видеомагнитофоны, видеокамеры и музыкальный центр. При помощи данной техники фиксировались несчастные случаи на производстве, а также проводились инструктаж и обучение персонала по вопросам охраны труда. Данные затраты организации суд признал прочими расходами, связанными с производством и реализацией(*25).

В другом споре арбитры отметили, что на расходы по охране транспорта работников компания может уменьшить "прибыльную" базу. Дело в том, что фирма обязана создавать надлежащие условия труда для сотрудников, обеспечивать их бытовые нужды, связанные с исполнением ими трудовых обязанностей, и сохранность принадлежащего работникам имущества. На взгляд судей, такие затраты фирма вправе отразить в составе налоговых расходов(*26).

И в заключение затронем еще один нюанс. Как мы уже упоминали, организация вправе квалифицировать в качестве прочих расходов затраты на гражданскую оборону(*27). На этом основании фирма может учесть затраты, связанные, например, с обеспечением средствами защиты органов дыхания штатных сотрудников и номеров для постояльцев, проживающих в гостинице(*28).

О.А. Мясников,

налоговый юрист, к.э.н.

Е.В. Мельникова,

служба Правового консалтинга

компании "Гарант", аудитор

Подготовил Александр Цветков

|

*1) ст. 209 ТК РФ, Пост. ФАС ПО от 18.10.2005 N А65-5521/2005-СА-38

*3) письмо УФНС России по г. Москве от 06.10.2006 N 20-12/89225

*4) письмо Минфина России от 08.08.2005 N 03-03-04/1/154

*6) Пост. ФАС УО от 03.12.2007 N Ф09-9785/07-С3

*7) письмо УФНС России по г. Москве от 06.10.2006 N 20-12/89121.1

*8) Пост. ФАС ЗСО от 02.04.2007 N Ф04-1822/2007(32980-А27-40)

*9) Пост. ФАС ВСО от 02.05.2006 N А74-3299/05-Ф02-1838/06-С1

*10) Пост. ФАС МО от 25.12.2006, 27.12.2006 N КА-А40/12681-06

*11) Пост. ФАС СЗО от 28.11.2006 N А56-34718/2005

*13) Пост. ФАС ВВО от 20.01.2006 N А11-4741/2005-К2-27/196

*14) ст. 108, 223 ТК РФ (это сноска к тексту таблицы)

*15) Пост. ФАС ВВО от 01.04.2004 N А31-2993/1

*16) Пост. ФАС ЗСО от 18.08.2006 N Ф04-4871/2006(251121-А27-33), Ф04-4871/2006(25597-А27-33)

*17) Пост. ФАС ПО от 21.08.2007 N А57-10229/06-33

*18) Пост. ФАС ПО от 26.07.2006 N А55-32558/2005

*19) Пост. ФАС ЗСО от 22.03.2006 N Ф04-1851/2006(20801-А45-40)

*20) Пост. ФАС ЗСО от 22.03.2006 N Ф04-1851/2006(20801-А45-40)

*22) подп. 7 п. 1 ст. 264 НК РФ, ст. 56, 225, 226 ТК РФ

*23) ФАС ЗСО от 08.10.2007 N Ф04-6915/2007(38865-А27-40)

*24) Пост. ФАС СЗО от 10.05.2007 N А56-10282/2006, ФАС ПО от 24.10.2006 N А65-6040/2005-СА2-8

*25) Пост. ФАС СЗО от 21.04.2006 N А56-7747/2005

*26) Пост. ФАС МО от 07.06.2007, 14.06.2007 N КА-А40/4876-07

*27) подп 7 п. 1 ст. 264 НК РФ

*28) письмо Минфина России от 17.07.2007 N 03-03-06/1/490

Журнал "Актуальная бухгалтерия" N 3/2008, О.А. Мясников, налоговый юрист, к.э.н.

(1).jpg)

На мой взгляд, фирмы могут уменьшить облагаемую прибыль на стоимость телевизоров, магнитофонов, картин, аквариумов, бильярда и т. п., приобретаемых для комнат отдыха. Статья 108 ТК РФ прямо предписывает, что на работах, где по условиям производства предоставление перерыва для отдыха невозможно, организация обязана обеспечить сотрудникам возможность отдыха в рабочее время. Кроме того, необходимость оборудования комнаты отдыха может быть связана с особым характером работы: специальным графиком, предполагающим круглосуточное дежурство, сложными условиями труда (например, высоким уровнем шума) и т. д. Тот же бильярд поможет сотрудникам снять напряжение, расслабиться, что в итоге повысит их работоспособность, позволит избежать ошибок, которые могут быть вызваны усталостью или стрессовым состоянием. В результате на предприятии увеличится уровень производительности и сократится количество нестандартных ситуаций, обусловленных человеческим фактором. Поэтому подобные расходы вполне можно считать экономически обоснованными.

На мой взгляд, фирмы могут уменьшить облагаемую прибыль на стоимость телевизоров, магнитофонов, картин, аквариумов, бильярда и т. п., приобретаемых для комнат отдыха. Статья 108 ТК РФ прямо предписывает, что на работах, где по условиям производства предоставление перерыва для отдыха невозможно, организация обязана обеспечить сотрудникам возможность отдыха в рабочее время. Кроме того, необходимость оборудования комнаты отдыха может быть связана с особым характером работы: специальным графиком, предполагающим круглосуточное дежурство, сложными условиями труда (например, высоким уровнем шума) и т. д. Тот же бильярд поможет сотрудникам снять напряжение, расслабиться, что в итоге повысит их работоспособность, позволит избежать ошибок, которые могут быть вызваны усталостью или стрессовым состоянием. В результате на предприятии увеличится уровень производительности и сократится количество нестандартных ситуаций, обусловленных человеческим фактором. Поэтому подобные расходы вполне можно считать экономически обоснованными. Как известно, облагаемую прибыль уменьшают расходы на обеспечение нормальных условий труда и мер по технике безопасности, предусмотренных законодательством РФ (подп. 7 п. 1 ст. 264 НК РФ). Следовательно, у организации возникает необходимость обосновать затраты по покупке кондиционера как расходы, обеспечивающие соблюдение норм по охране труда в соответствии с разделом 10 "Охрана труда" Трудового кодекса. Для этого работодатель должен следовать нормам по охране труда на предприятиях, содержащимся в санитарных правилах и нормативах. Такой

Как известно, облагаемую прибыль уменьшают расходы на обеспечение нормальных условий труда и мер по технике безопасности, предусмотренных законодательством РФ (подп. 7 п. 1 ст. 264 НК РФ). Следовательно, у организации возникает необходимость обосновать затраты по покупке кондиционера как расходы, обеспечивающие соблюдение норм по охране труда в соответствии с разделом 10 "Охрана труда" Трудового кодекса. Для этого работодатель должен следовать нормам по охране труда на предприятиях, содержащимся в санитарных правилах и нормативах. Такой  Исследования влияния условий труда на человека, не так давно проведенные в Евросоюзе, дали интересные результаты: практически треть опрошенных убеждены, что работа непосредственно сказывается на их самочувствии.

Исследования влияния условий труда на человека, не так давно проведенные в Евросоюзе, дали интересные результаты: практически треть опрошенных убеждены, что работа непосредственно сказывается на их самочувствии.